市场资讯

市场资讯新闻资讯 更多+

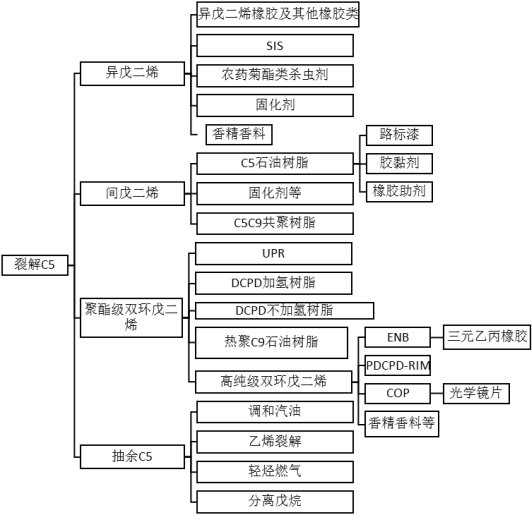

1、碳五产业链分析:工业用裂解C5是蒸汽裂解制乙烯装置的副产物,一般约为乙烯产量的10%-20%。工业用裂解C5组分较为复杂,其中含量较多的为异戊二烯、环戊二烯及间戊二烯,含量(质量分数)分别集中在18-20%、14-19%、12-15%,三者约占C5馏分的44%-54%。

工业用裂解C5经过分离产出工业用异戊二烯、间戊二烯、双环戊二烯。其中工业用异戊二烯多数为聚合级(优等品≥99.5%,合格品≥99.2%),少量为化学级(≥98.5%);工业用异戊二烯(聚合级)主要生产异戊二烯橡胶和SIS(苯乙烯-异戊二烯-苯乙烯嵌段共聚物)等。工业用双环戊二烯为聚酯级双环戊二烯(合格品≥75%,一等品≥80%,优等品≥85%),其(聚酯级)含量主要集中在78%-86%,主要用于生产不饱和聚酯(UPR)、双环戊二烯树脂(DCPD石油树脂)、氢化双环戊二烯树脂(DCPD加氢石油树脂)、香精香料等。工业用间戊二烯(合格品≥60%,优等品≥67%)主要生产间戊二烯石油树脂(包括路标漆C5石油树脂及胶黏剂C5石油树脂)和环氧树脂固化剂-甲基四氢苯酐、甲基六氢苯酐。

工业用裂解C5产业链分析

对于裂解C5而言,乙烯裂解原料越轻其裂解C5收率越低,反之越高。根据对全球石脑油及轻柴油为原料的乙烯装置进行统计,北美、中东、东北亚及西欧地区为裂解C5主要的产能分布地,但考虑各地区的乙烯裂解原料的轻重比例,其裂解C5的分布与乙烯装置的分布差异较大。受原料轻质化影响,目前全球裂解C5资源在1,077万吨,其中中国及东北亚地区占比最大,占比均为23%,其次是西欧及北美,西欧的占比为15%,北美的占比为17%。随着中国炼化一体化项目的集中实施,后期中国将成为全球裂解C5资源最多的国家。

中金企信国际咨询公布的《2023-2029年全球及中国工业用裂解C5市场分析及投资可行性预测咨询报告》

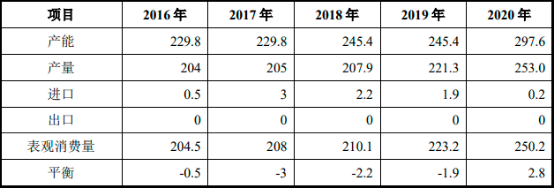

2016-2020年全球工业用裂解C5供需平衡分析

单位:万吨

数据统计:中金企信国际咨询

2016年中国工业用裂解C5产能为229.8万吨/年,2017年保持不变。随着2018年中旬中海壳牌二期乙烯装置开工,打破了此前工业用裂解C5产能长期稳定的格局,2018年增至245.4万吨。2019年产能无增长。2020年随着国内6套乙烯装置的投产,产能增加至297.6万吨。

2016-2020年工业用裂解C5产量逐年增加。2016年中国工业用裂解C5产量为204万吨,2020年中国工业用裂解C5产量增长至253万吨,累计增长24.02%。

2016-2020年国内裂解C5表观消费量逐年上升。2019年壳牌二期稳定开工,部分乙烯装置高产导致裂解C5产量提升。2020年国内裂解C5生产企业新增加6家,国内裂解C5产量增长明显,下游分离装置及树脂装置的开工负荷明显提升,全年整体表观消费量增长27万吨。

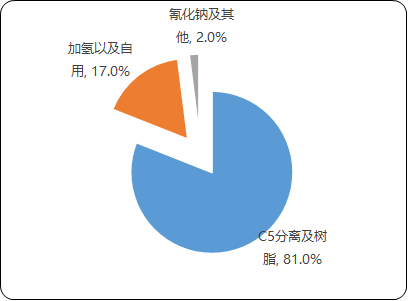

截至2020年,国内裂解C5最大的消费领域是C5分离及树脂,占比高达81%,其中:C5分离产品主要流向汽油生产企业,C5分离企业分离单体后产出的抽余C5、树脂聚合后剩余的未聚C5,以及部分固化剂企业利用其中的反式间戊二烯后的剩余C5均流向汽油领域;另一大消费领域为石油树脂,其中包括路标漆C5石油树脂、胶黏剂C5石油树脂、以双环戊二烯为原料生产的DCPD加氢树脂以及以裂解C5为原料全组分聚合加氢生产的C5加氢石油树脂。中国国内的裂解C5并未完全流入深加工领域,部分公司裂解C5资源用于加氢返回和自用。截至2020年,国内裂解C5消费领域中加氢及自用占比17%。

氰化钠在2020年国内裂解C5的终端消费领域占比为2%,国内少量企业目前是以裂解C5为原料生产氰化钠,裂解C5年消费量在6万吨左右。

2020年中国工业用裂解C5消费比重分析

数据统计:中金企信国际咨询

400-1050-986

400-1050-986