市场资讯

市场资讯新闻资讯 更多+

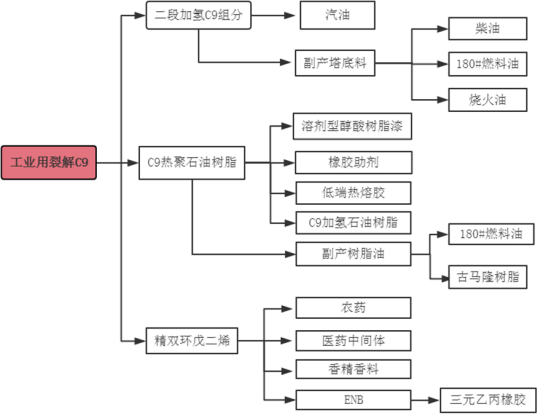

工业用裂解C9是蒸汽裂解制乙烯装置的副产物,其组分极其复杂而且非常分散,富含双环戊二烯、茚等200多种组分,主要用于生产二段加氢C9组分、C9热聚石油树脂、精双环戊二烯。其中,二段加氢C9组分可作为汽油原料,C9热聚石油树脂则应用于溶剂型醇酸树脂漆、加氢C9石油树脂、橡胶、低端热熔胶以及油墨领域等,精双环戊二烯用于生产农药、医药中间体、ENB及香精香料等。

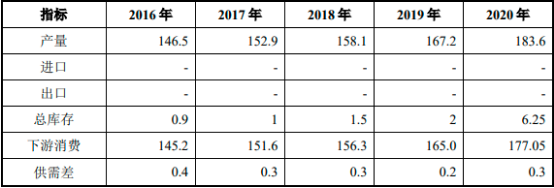

全球工业用裂解C9基本在本地区内销售,国内工业用裂解C9市场未有进出口货源消费。2020年,国内工业用裂解C9供应总量在183.6万吨,较2019年上涨16.4万吨,涨幅9.81%,下游二段加氢C9组分和C9热聚石油树脂多家装置原料供应不足,工业用裂解C9货源供应仍偏紧。

工业用裂解C9产业链分析

2016-2020年中国工业用裂解C9供需平衡分析

单位:万吨

数据统计:中金企信国际咨询

2016-2020年,国内工业用裂解C9产量逐年增加,但全球工业用裂解C9基本在本地区内销售,使得国内工业用裂解C9产量减去总库存量即为表观消费量。考虑到在运输及存储过程中会出现相应损耗,因此下游消费与国内产量存在微幅量差。

2016-2020年国内工业用裂解C9产量逐年增加。2017-2019年增长率在3%-6%,2020年增长率则涨至9.81%。2016年工业用裂解C9产量为146.5万吨,2017年小幅增长,2018年中海壳牌(二期)120万吨/年石脑油蒸汽裂解制乙烯装置投产,使得工业用裂解C9产量连续两年增加,致使2019年整体供应量增加至167.2万吨。进入2020年,浙江石化等炼化一体化项目陆续投产,使得整体供应量增加至183.6万吨,涨幅在9.81%。

2016-2020年,工业用裂解C9表观消费量逐年增加。2020年表观消费量增至177.05万吨,年增长率为7.30%。2016年工业用裂解C9表观消费量145.2万吨,2017年因国内厂家小乙烯装置恢复开工,且裂解原料轻质化有所缓解,使得工业用裂解C9表观消费量增加至151.6万吨。2019年,工业用裂解C9表观消费量增长至165.0万吨。进入2020年,浙江石化等炼化一体化项目陆续产,表观消费量增至177.05万吨。

2016-2020年,国内工业用裂解C9下游需求结构依旧以二段加氢C9组分为主,C9热聚石油树脂和精双环戊二烯对工业用裂解C9需求量变化并不明显。

(1)二段加氢C9组分:

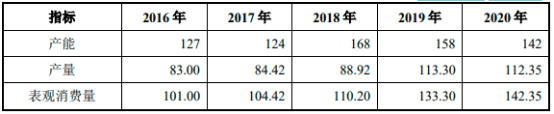

2016-2020年二段加氢C9组分供需平衡分析

单位:万吨/年、万吨

数据统计:中金企信国际咨询

中金企信国际咨询公布的《2022-2028年中国工业用裂解C9市场发展战略及投资前景预测咨询报告》

2016-2020年,国内二段加氢C9组分产能变化明显,其增长率呈倒“V”型走势。其中2018年增幅高达35.48%,主要源于浙江恒河、惠州伊斯科、抚顺亿方也新增装置产能,且同年未有其他装置长期停工。2019年,中信国安和大庆亿鑫装置全年未有开工,使得总产能降至158万吨。2020年受疫情影响,国内二段加氢C9组分工厂长期停车检修企业较多,使得国内装置产能下滑。

截至2020年国内二段加氢C9组分产能合计142万吨,主要集中在华东、东北以及华北地区。其中,华东地区产能46万吨,占比32.39%,东北地区产能33万吨,占比23.24%,华北地区产能25万吨,占比17.61%。

2016-2019年,国内二段加氢C9组分总产量持续上涨,2019年增幅较高达到27.42%,2020年小幅下跌,主要受疫情影响。我国加氢C9的主要需求在汽油生产领域,部分塔底料可用于船燃等燃料方面生产,但塔底料产量较低,年产10万吨左右装置塔底料产量约在100-200吨/月,占比在2%左右。

2016-2019年,随着国内车保有量及销量的增加,我国汽油产量也以7%左右的增长幅度在逐年增加,国内二段加氢C9组分表观消费量逐年增加,尤其2018-2019年增幅最为明显,分别为6.22%和20.18%。进入2020年,受疫情影响,一季度国内居民出行受阻,汽油消耗较少,致使加氢C9需求量萎缩明显,随着国内市场的逐步恢复,整体加氢C9需求量略有回暖,但国外疫情依旧严重,汽油出口全年无明显改观,2020年整体消费量增速下降。

(2)C9石油树脂:

①C9热聚石油树脂:2016-2020年,国内C9热聚石油树脂产能呈现倒“V”字形走势,先增加后减少。2016-2019年,C9热聚石油树脂产能持续增加,至2019年最高值为46.1万吨,主要是由于:2017年开始随着安徽同心2万吨C9热聚石油树脂投产以及天津兴源冷聚C9石油树脂装置改造为C9热聚石油树脂装置,C9热聚石油树脂整体产能出现回升,2018年国内C9热聚石油树脂总产能继续上涨;2019年抚顺裕龙化工新增一套2万吨装置,山东科特老装置重新启动,因此2019年产能至峰值为46.1万吨,较2018年增长13.83%。2020年由于部分C9热聚石油树脂装置因盈利不佳陆续停车,再开车存在较大难度,使得2020年C9热聚石油树脂产能较2019年下降14.32%。

2020年国内C9热聚石油树脂产能主要分布在华北地区,区域产能占比高达42.26%,其次是东北及华东地区,占比在25.26%和20.00%。西北及华中地区占比较小,分别是9.12%、3.16%。

2016-2020年,国内C9热聚石油树脂产量整体来看维持震荡增长趋势,在2018年和2020年出现小幅下滑。2017年,全国环保巡查使C9石油树脂厂家装置锅炉整改,加之部分装置长期停工,造成石油树脂资源供应不足,价格一路上涨,且工业用裂解C9受二段加氢C9组分价格打压,石油树脂成本低位,全年利润可观。受高利润支撑,2017年起,天津兴源冷聚转生产C9热聚石油树脂,安徽同心新增2万吨/年C9热聚石油树脂产能,因此2017年C9石油树脂总产量出现上升。2018年,C9热聚石油树脂产能虽有增长,但2018年环保督察导致个别企业停车检修,造成产量不增反减,整体开工率下降至58.77%。

2019年,由于国内新增抚顺裕龙一套2万吨/年C9热聚石油树脂装置,山东科特C9热聚石油树脂装置也恢复开工,年产量出现明显回升,但部分生产企业依旧受环保督察影响,一直未开启,导致开工率低位运行在59.39%。到2020年,受疫情影响,多数企业开工较晚,导致总产量较2019年下跌4.42%至26.17万吨。

C9热聚石油树脂下游消费中,溶剂型醇酸树脂漆和橡胶消费各占三分之一左右,低端热熔胶、油墨、沥青合计消费占比三分之一左右。2016-2020年,C9热聚石油树脂表观消费量呈现“M”型走势。2016年国内环保压力不断上行,表观消费量最低;2017年随着行业产能回升表观消费量出现回升;2018年由于总产量下降,表观值出现回落,2019年重新上升;2020年,伴随老装置重启及新装置投产,由于产量的小幅下滑,表观量再次出现下行。

②冷/共聚石油树脂:2016-2020年,国内冷/共聚石油树脂产能整体亦呈现倒“V”字走势。其中2016-2019年整体呈现上升趋势:2017年,随着茂名新华粤等冷共聚树脂装置的开车,国内冷共聚石油树脂产能增至18.8万吨;2019年,濮阳新豫新增一套2万吨/年共聚树脂装置,山东蓝盾老装置计划重启,使得产能增长23.94%。2020年受疫情影响及部分企业装置久未开启,产能下降21.89%至18.2万吨。

2020年国内冷/共聚石油树脂产能华北地区占比最高,为36.26%,其次是华南、华中及华东地区,占比在16.48%、14.29%和13.74%。东北和西北地区占比较小,分别是10.99%、8.24%。

2016-2020年,国内冷聚/共聚石油树脂产量先增长后下降再增长趋势。2016年至2017年处于增长阶段,随着下游热熔胶需求连续平稳上升,刺激厂家产量增加,加之冷/共聚树脂厂家利润稳定上升,吸引厂家开工率上升,产量在2017年达到11.76万吨,开工率也因此上升至62.55%。2018年C9冷共聚石油树脂整体产能虽有增长,但环保督察导致部分装置停工和检修,造成产量下滑,开工率下滑至58.51%,产量不增反减。2019年,山东齐隆两个月停车检修,受此影响全年产量下滑,开工率降至44.21%。2020年初,山东齐隆检修完毕开车,且茂名新华粤3万吨冷共聚树脂装置投产等,使得开工率上涨至72.97%,产量也随之增加28.93%至13.28万吨。

C9冷聚石油树脂主要用于胶黏剂和醇酸树脂漆。下游消费中,胶黏剂消费占一半左右,醇酸树脂漆占比三分之一左右。2016-2018年,国内冷聚/共聚石油树脂表观消费量呈倒“V”型走势,201年由于国内主流装置检修,导致冷聚/共聚石油树脂产量出现明显回落,因此2018年冷聚/共聚石油树脂表观消费量出现回落。自2018年至2020年,冷聚/共聚石油树脂表观消费量逐年增加。

400-1050-986

400-1050-986