市场资讯

市场资讯新闻资讯 更多+

(1)核电设备制造行业现状分析:随着经济发展对电力需求的不断增加,大量燃煤发电对环境的影响也越来越大,寻找更为清洁的能源作为基电成为当务之急。核电是一种技术成熟的清洁能源,没有火电生产过程中的二氧化硫、烟尘、氮氧化物和二氧化碳排放,

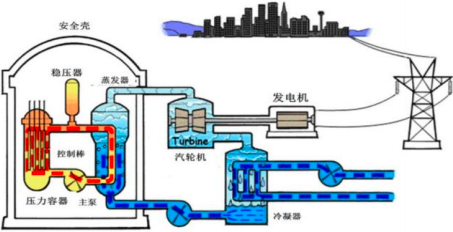

以核电替代部分煤电,是电力工业污染物减排的有效途径。在核电设施中,核电设备主要应用于核电站,也可应用于核动力舰船、海上小型核电站、模块化小堆等。建造核电站的设备主要分为三类:核岛设备、常规岛设备、辅助系统(BOP)。

核岛设备是整个核电站的核心,负责将核能转化为热能,是核电站中工艺最复杂、投入成本最高的部分。核岛中的核心部分为反应堆。反应堆由堆芯燃料、控制棒及冷却剂组成。堆芯裂变产生中子与能量,控制棒主要由硼组成,可吸收反应堆中产生的中子,因此可以通过调节控制棒在堆芯燃料中的插入程度来调节功率。

常规岛设备是利用蒸汽推动汽轮机带动发动机发电。常规岛由汽轮机、发电机与冷却系统组成。冷却剂将反应堆中的热量转换为蒸汽输送至常规岛,蒸汽带动汽轮机转动产生机械能,机械能转递至发电机后转变为电能。蒸汽带动汽轮机后,输送至冷凝器进行液化形成新的冷却剂。

辅助系统主要包括核燃料储存系统、电厂运行控制系统、专设的安全设施和系统、放射性废物处理系统等,用于保障核电站平稳运行。

压水堆核电站的主要组成部分(包括核岛与常规岛)

(2)行业细分领域介绍:仪控系统是核电站运行、操作与监控的眼睛、耳朵与中枢神经,是确保核电站安全可靠运行的重要装备。根据控制范围不同,仪控系统可以分为数字化仪控系统(DCS)、专用仪控系统、仪器仪表及其他三类,具体情况如下:

核电站仪控系统对于减少人为操作失误,保障核电站正常运行起到重要作用。在核电站运行中,仅靠人为操作容易造成重大核电事故,如在切尔诺贝利核电站事故中,操作人员为使反应堆尽快达到试验所需功率关闭了自动控制系统,并几乎将所有控制棒抽出,此时堆芯达到瞬发临界,功率急速上升并突破额定功率,反应堆温度过高导致蒸汽爆炸。因此,实现核电站自动化控制,促使人为干预与仪控系统有机结合,已成为安全核电发展的重要方向与关键环节。

中金企信国际咨询公布的《2023-2029年全球及中国核电设备制造市场全景调研及投资战略评估预测报告》

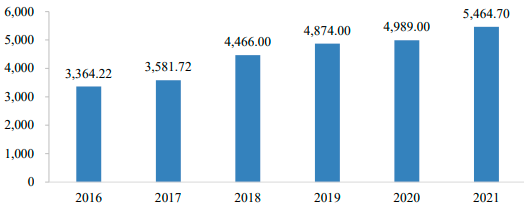

(3)行业市场规模与现状:发展核电是我国社会经济不断发展和人民生活水平不断提高的需要,也是优化我国能源结构、缓解环境污染和保证能源安全的保障。中国核能行业协会数据显示,2016-2021年我国投入商运的核电设备装机容量(不含中国台湾地区)从3,364.22万千瓦增加至5,464.70万千瓦。我国投入商运的核电装机容量不断增加,截至2021年末,仅次于美国、法国,位列全球第三。

2016-2021年中国大陆核电设备装机容量分析

数据统计:中金企信国际咨询

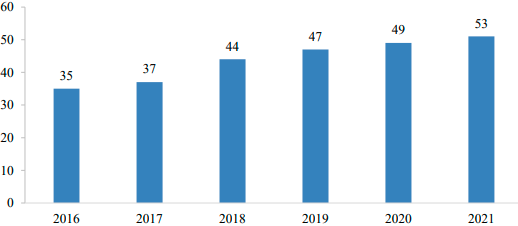

我国投入商运的核电机组数量也在不断增长,从2016年的35台增长到2021年的53台(不含中国台湾地区)。投入商运的核电机组数量不断增长可为核电设备制造商带来更多的市场空间。

2016-2021年中国大陆投入商运的核电机组数量分析

数据统计:中金企信国际咨询

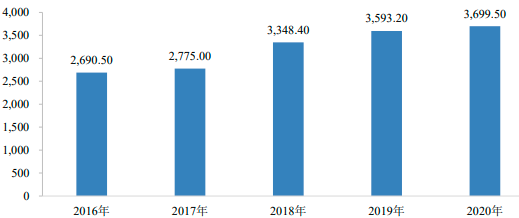

由于核电设备是核电产业链中最为关键的一环,核电设备在核电站建设中所占成本最高。中国核电设备市场规模随着中国核电产业重启而扩大。2016-2020年期间我国核电设备市场规模从2,690.50亿元增加至3,699.50亿元,5年市场规模复合增长率达8.29%。

2016-2020年中国核电设备市场规模现状分析

数据统计:中金企信国际咨询

我国核电设备市场以国企为主导,民营企业活跃于部分细分领域,主要系核级设备相比普通设备,技术门槛相对较高。核级设备需有耐辐射、耐高温的特性,并具备优异的安全性及可靠性,获取核级设备设计制造资质难度高。与此同时,由于核级设备涉及公共安全问题,普通民营企业获取核电资质许可难度较大。此外,核电设备供货周期及回款时间较长,对企业现金流造成较大压力,因此民营中小企业进入核电设备市场存在一定的门槛。

(4)核电设备制造行业产业链:核电设备行业的产业上游为电子电气元器件行业、机械加工行业、电线线缆行业等,产业链下游为核电站建设与运营企业,包括核电项目建设总包单位、设备集成商或者终端业主。核电设备行业产业链结构如下图所示:

1)产业链上游:核电设备行业产业链上游主要是电子电气元器件行业、机械加工行业、电线电缆行业等。在核电国产化替代背景下,核电设备要求从上游零部件开始采用国产化产品。其中机械加工件、电线电缆等零部件主要受铜价、钢铁价格的影响较大;电子元器件以及电气元器件品种门类较多,对相关元器件的性能、质量以及可靠性存在一定要求,尤其是核安全级设备需要相关元器件能够耐受极端环境。

2)产业链下游:核电设备行业产业链下游主要是核电站建设与运营企业,其运营主要受国家核电投建政策、社会总体电力需求、能源结构调整等因素影响。从国家核电投建政策来看,2011年,日本福岛核事故发生后,世界各国对核电站的建设变得更为谨慎,我国核电审批进度放缓,2016-2018年核电连续三年“零批准”。2019年核电审批重启以来,我国政府于2020年提出了“碳达峰”和“碳中和”目标,并于2021年在政府工作报告中明确提出在确保安全的前提下积极有序发展核电,因此,“十四五期间”我国核电行业有望迎来较快发展。

从社会总体电力需求来看,中国经济发展带动社会用电需求增长,而核电发电成本较低,增长空间广阔。根据国家统计局数据,2021年我国全社会用电量为83,128亿千瓦时,较2020年同比增长10.68%。但是我国人均年电力年消费量为5,317千瓦时,与加拿大、美国、澳大利亚、挪威、瑞典、芬兰等发达国家人均电力年消费量均超过10,000千瓦时相比,还有较大差距。预计我国用电需求将随经济水平发展而维持稳定增长态势,进而拉动核电设备建设。

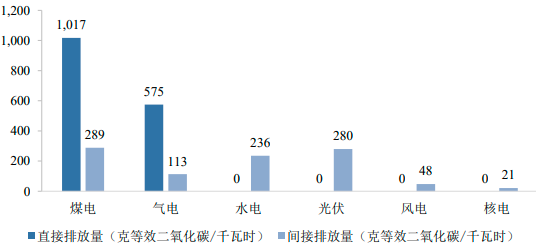

从能源结构调整来看,核电与传统化石燃料行业相比具有环保性、经济可靠性及高效性的优势。《中国核能发展报告(2021)》指出,2020年我国全年核能发电相当于减少燃烧标准煤10,474.19万吨,减少排放二氧化碳27,442.38万吨,二氧化硫89.03万吨,氮氧化物77.51万吨,相当于造林77.14万公顷,为保障电力供应安全和节能减排做出了重要贡献。核电也是全球具竞争力的重要能源选择之一,尤其对快速发展但缺乏资源的国家而言。中国核电行业高速发展将带动核电设备市场的繁荣。

各主要发电方式温室气体排放量对比分析

数据统计:中金企信国际咨询

因此,从我国的核电投建政策、社会总体电力需求、能源结构调整等因素综合考虑,我国核电设备行业下游需求有望迎来稳定增长。

中金企信国际咨询公布的《2023-2029年全球及中国核电设备行业发展研究及投资价值预测评估报告》

(5)行业发展趋势:

1)核电设备市场规模不断扩大:由于碳中和以及用电需求的增加,“十四五”期间核电发电占比提升空间较大。2021年3月公布的《国民经济和社会发展第十四个五年规划和2035年远景目标纲要》(以下简称《纲要》)提出“构建现代能源体系”,推进能源革

命,建设清洁低碳、安全高效的能源体系,提高能源供给保障能力。根据《纲要》,预计到2025年,我国在运核电装机达到7,000万千瓦左右;到2030年,核电在运装机容量达到1.2亿千瓦,核电发电量约占全国发电量的8%(根据中国电力联合会数据,2021年核电发电量占总发电量比例约为5%)。根据国际原子能机构核动力堆信息系统(IAEAPRIS)公布的数据,美国能源结构中核电占比达20%以上,欧洲部分国家达30%、40%以上,因此伴随着国家能源结构的进一步调整优化,核能发电仍存在较为广阔的提升空间,相应设备市场规模增长空间较大。

根据《中国核能发展报告(2021)》预测,我国自主三代核电会按照每年6-8台的核准节奏,实现规模化、批量化发展,“十四五”期间新建机组平均单台装机容量为1,200MW。根据中国核能行业协会公布的数据,第三代核电(AP1000、华龙一号)首堆单位千瓦静态投资约在18,000元左右,批量化、国产化后将力争控制在15,000元以内。因此,按1.5万元/千瓦测算新增机组的单位投资额,经测算,我国核电站新机市场十四五期间年均投资额约为1,080-1,440亿元,其中核电设备投资约占50%,即核电设备年均投资额约为540-720亿元。

2)国产化替代进程加快:“十三五”期间,我国核电装备制造国产化和自主化能力不断提升,掌握了一批具有自主知识产权的核电关键设备制造技术。依据《中国核能发展报告2021》蓝皮书,2020年,国内核电主设备交付31台套,实现了批量化成套交付,涵盖反应堆压力容器、蒸汽发生器、堆内构件等各类产品,我国已掌握绝大多数先进核电装备制造核心技术。

为了适应我国核电发展的需要,大力推进设备国产化已成为一个重大的战略决策。在核电设备部件中,反应堆压力容器、蒸汽发生器、堆内构件控制杆燃料装卸料设备、一体化安全壳顶盖等均已实现100%国产化,国内厂商的核电设备制造能力大幅提升。通过引进技术的消化吸收以及依托目前三代核电机组的制造,我国已全面掌握第三代核电设备的设计和制造技术,未来3-5年将是我国核电设备国产化的黄金期。

3)数字化仪控与安全级设备不断发展:我国绝大多数新建核电站都采用了数字化仪控系统,部分仍采用模拟信号运行的核电站也正在升级改造,我国核电全面数字化仪控时代即将来临。中国核电对其给予更高关注,以期在新一轮核电竞争中掌握技术主动,成为核电强国。长期来看,核电仪控技术与装备的发展前景广阔。

安全级设备是保障核电站绝对安全的关键设备。2021年《政府工作报告》以及《“十四五”能源领域科技创新规划》均明确提出在确保安全的前提下积极有序发展核电,即“安全”是积极发展核电的前提与基础。随着新建机组的投入,核安全级设备的采购需求快速增加,而适配于第三代、第四代核电堆组的核安全级设备具备较高的技术门槛,国内竞争厂商较少,具备相应技术储备的企业将更具备竞争力。此外,在运行堆组的安全设备也存在整体设备更新、替换以及升级的需求,核安全设备市场发展前景良好。

4)中国核电设备“走出去”步伐不断加快:中国已拥有核电设备的自主知识产权,同时中国核电设备在经济上具有比较优势,这意味着中国核电设备已经在技术与成本上具备了参与国际商业市场竞争的实力。

从海外市场看,新兴核电国家、“一带一路”沿线国家,目前或正准备设核电机组,或在陆续推出核电发展规划。考虑到核电的经济性,这些国家通常需要百万、千万瓦级以上的大型核电机组。在“一带一路”和“走出去”的国家战略背景下,我国已成功在巴基斯坦、阿尔及利亚等国成功交付核电机组,我国核电行业国际化趋势为核电设备行业发展带来增量空间。

400-1050-986

400-1050-986