市场资讯

市场资讯新闻资讯 更多+

电子病历也叫计算机化的病案系统或称基于计算机的病人记录。它是用电子设备(计算机、健康卡等)保存、管理、传输和重现的数字化的医疗记录,用以取代手写纸张病历。它的内容包括纸张病历的所有信息。

电子病历在本轮的密集政策中具有较高的侧重性,亦是时间轴规定最为明确的强制性政策之一。2018年下半年,卫健委就电子病历(EMR)连续发布两项重要政策,制定了电子病历评级的最新标准,并对各级医院电子病历的升级提出了具体的要求,医院信息化系统的建设提出具体目标与时间节点。

2020年前卫健委对电子病历系统升级具体要求

|

2019年要求 |

到2019年,所有三级医院要达到分级评价3级以上 |

|

2020年要求 |

到2020年,所有三级医院要达到分级评价4级以上。 |

|

到2020年,二级医院要达到分级评价3级以上。 |

电子病历指导下层医疗信息化系统的互联互通,并且是未来医疗大数据分析的基础。目前,我国电子病历系统应用水平共分为9个等级,级别越高,对各医疗信息化系统互联互通性要求越高,如2020年三级医院需达到的4级电子病历要求实现全院信息共享,医保由总额预付制改为推行Drgs则需要达到5级电子病历要求的统一数据管理。因此,电子病历的升级将会推进下层医疗信息化子系统实现互联互通。此外,电子病历涵盖了患者及医院丰富的诊疗数据,是连接大数据及人工智能等新兴技术的重要接口,是大数据及人工智能在医疗领域改善医疗质量、实现应用突破的重要基础。

电子病历系统应用水平分级评价标准

|

等级 |

电子各等级大致要求 |

|

0级 |

未形成电子病历系统 |

|

1级 |

独立医疗信息系统建立 |

|

2级 |

医疗信息部门内部交换 |

|

3级 |

部门间数据交换 |

|

4级 |

全院信息共享,初级医疗决策支持 |

|

5级 |

统一数据管理,中级医疗决策支持 |

|

6级 |

全流程医疗数据闭环管理,高级医疗决策支持 |

|

7级 |

医疗安全质量管控,区域医疗信息共享 |

|

8级 |

健康信息整合,医疗安全质量持续提升 |

据中金企信国际咨询公布的《2020-2026年中国电子病历市场专项调研及投资前景可行性预测报告》统计数据显示:从现状来看,我国医院电子病历的整体发展层次仍然较低,60%的医院停留在部门内初步数据采集和数据交换的信息化初级阶段。初步估算,平均建设一个5级电子病历系统,需要1000万元,假设仅将所有三级医院都达到电子病历应用水平5级以上,市场规模就达到200多亿元。如果70%的医院达到电子病历应用水平5级以上,市场规模就达到2000亿元;再加上90多万个基层医疗机构,市场规模估计超5000亿。据数据显示:2018年我国电子病历市场规模达到94.3亿元,同比增长43.9%。

国内医院市场规模:2018年国内三级医院电子病历平均水平为2.11级,二级医院电子病历平均水平为0.83级,假设2020年如果所有三级医院达到分级评价4级、所有二级医院达到分级评价3级将释放约300亿市场。2018年国内三级医院数量为2548家,若按升级价格400万元/家计算,三级医院电子病历市场约100亿元;国内二级医院数量为9017家,若按升级价格200万元/家计算,三级医院电子病历市场约180亿元。综上,2020年前国内电子病历系统升级需求可释放约280亿元的市场空间。目前国内医院电子病历平均等级或为2级出头,2020年为三级医院分级评价3级升4级以及三级以下医院升三级的关键年份,相比2019年任务更重,大量三级以下电子病历升级需求将在2020年释放并实施完成。

2020年前电子病历系统升级市场空间测算

|

- |

三级医院 |

二级医院 |

|

2018年电子病历水平 |

2.11级 |

0.83级 |

|

2020年前政策要求 |

到2019年,所有三级医院要达到分级评价3级以上;到2020年,所有三级医院要达到分级评价4级以上。 |

到2020年,二级医院要达到分级评价3级以上。 |

|

升级单价 |

约400万元 |

约200万元 |

|

2018年医院数量 |

2548家 |

9017家 |

|

2020年前细分市场空间 |

约100亿元 |

约180亿元 |

|

2020年前总市场空间 |

约280亿元 |

- |

市场动态:

(1)DRGS全面铺开助推电子病历向5级提升:近期我国陆续出台了多条政策推动DRGS的发展,目前正加速推进中。2019年6月,国家医保局发布通知要求加快DRGS试点工作的推进,确定包括北京市、天津市、上海市在内的30个城市作为国家试点城市全面铺开,并要求在2021年启动实际付费。此次试点与前期相比,覆盖面更广,标准与系统更统一且提出了更加明确的时间表。2019年10月,医保局发布《国家医疗保障DRG分组与付费技术规范》与《国家医疗保障DRG(CHS-DRG)分组方案》,对DRGS分组进行规范,并明确了开展DRGS付费工作的统一标准。得益于政策的支持,未来DRGS有望在我国全面铺开。

2019年医保局DRGS领域相关政策

|

相关政策 |

具体要求 |

|

《关于按疾病诊断相关分组付费国家试点城市名单的通知》 |

确定了北京市、天津市、河北省邯郸市等30个城市作为疾病诊断相关分组付费国家试点城市,并要求各试点城市确保2020年模拟运行,2021年启动实际付费 |

|

《国家医疗保障DRG分组与付费技术规范》 |

确定了DRGS分组的基本原理、适用范围、名词定义,以及数据要求、数据质控、标准化上传规范、分组策略与原则、权重和费率确定等具体要求 |

|

《国家医疗保障DRG(CHS-DRG)分组方案》 |

明确了国家医疗保障疾病诊断相关分组是全国医疗保障部门开展DRG付费工作的统一标准,包括26个主要诊断大类(MDC),376个核心DRG(ADRG),其中167个外科手术操作ADRG组、22个非手术操作ADRG组和187个内科诊断ADRG组 |

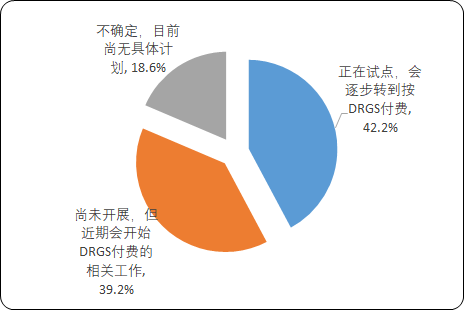

DRGS未来有望成为医保付费的主要手段之一,助力医院加强成本精细化管理,合理控费。目前已经开始采取按DRGS付费或正在试点按DRGS付费的医院占比约26%。随着DRGS试点的全面铺开,预计未来1-3年,开展按照DRGS的医院数量将占到60.8%。国家层面的医保支付改革的推进对医院提出精细化管理的要求,控本降费成为医院未来管理运营的重要考量,同时也将倒逼医院上线以DRGS为代表的医保控费工具软件。

中国医院DRGS付费推进计划(未来1-3年)

数据统计:中金企信国际咨询

(2)智慧医院建设有望助推电子病历升至6级:智慧医院有望成为医院IT建设的长期核心趋势,有望推动国内医院电子病历等级持续升至6级。随着人工智能、互联网和大数据技术的不断发展,医院利用科技赋能,不断优化管理及临床实践,从而提升患者体验、优化成本及临床结果,智慧医院建设的商业价值也开始逐渐明确。从长期来看,智慧医院将成为未来医院IT建设的核心趋势。从医疗向健康延伸的全周期健康管理、对高质量临床结果与诊疗准确性的要求、医院与其它医疗服务提供方整合零售化健康服务、医院向以患者为中心的运营模式转变、通过数字化手段实现精细化开支管理这五大趋势将持续驱动我国智慧医院的建设。我国于2019年出台重磅政策助力智慧医院建设。2019年3月,国家卫健委发布《医院智慧服务分级评估标准体系(试行)》,提出建立医疗机构智慧服务分级评估体系,并提出智慧医院的三大领域,即面向医务人员的“智慧医疗”、面向患者的“智慧服务”、面向医院管理的“智慧管理”,为智慧医院的发展指明方向。智慧医院的发展需要实现全流程的医疗数据闭环管理,对应电子病历6级。

国内行业格局:参考美国行业发展趋势(前2名市占率超50%),国内集中度存在较大提升空间。美国行业集中度较高,仅参考电子病历市场,2018年,美国龙头企业EpicSystems和Cerner分别占据28%和26%,两者合计占据了美国急诊电子病历54%的市场份额,前五名市占率高达85%。除当前市场集中度较高外,该市场仍在持续向头部,尤其是前两名企业集中。2015至2018年,EpicSystems市场份额由24.3%提升至28%,Cerner市场份额由23.7%提升至26%。相比之下,国内市场集中度仍有较大提升空间。

国内三级医院市场格局已近稳定,中小医院或成为主要战场,行业集中度提升迎来良机。三级医院信息化需求高、需求释放快,一直是市场追逐的主要客户群体,目前全国共有三级医院2500余家,其中东软已服务500余家、卫宁健康服务400余家、东华软件服务三级甲等医院300余家,三级医院客户资源已多为行业龙头公司掌握,且随着服务的深入,各厂商间的转换成本不断提高,三级医院与信息化企业间的粘性提升,系统整体替换厂商较为困难,三级医院整体市场格局已相对稳定。

中国医疗信息化公司客户资源情况

|

公司 |

医疗相关营收 |

客户资源 |

|

卫宁健康 |

19.08亿元(19年) |

累积为全国6000多家医疗机构提供过产品和服务,其中包括400多家三级医院。 |

|

创业慧康 |

11.70亿元(19年) |

累计实施1万多个医疗卫生信息化建设项目,行业用户数量6000多家,公共卫生项目遍及全国340多个区县,积累超过2.5亿份居民健康档案 |

|

万达信息 |

8.25亿元(18年,取民生服务 |

)区域卫生市场,覆盖了全国近20个省份、近200个地市、1000余个区县;医疗市场,公司承建的医院系统覆盖了43家三级以上医院、76家二级医院、1200余家社区(乡镇卫生院以及养老院)、8000余家社区卫生服务站(村卫生室);公共卫生市场,创新的公共卫生服务模式服务覆盖客户数量超过1200个 |

|

思创医惠 |

5.63亿元(18年,取智慧医疗) |

累计为全国1000多家各级医疗机构提供医疗信息化建设服务,其中包括14家全国20强医院、50家全国百强医院和6家港澳医院 |

|

东软集团 |

- |

为近500家三级医院、2500余家医疗机构、30000余家基层医疗机构和诊所、19万医疗两定机构提供软件与服务;东软云HIS产品覆盖全国50000余家各类基层医疗服务机构 |

|

东华软件 |

- |

公司目前有500余家医疗客户,其中300多家为三甲医院,约覆盖中国13%的三级医院,前百强的医院中市场占有率约为30% |

|

久远银海 |

3.17亿元(18年,取医疗医保) |

医保:国家异地就医结算平台、国家医疗保险精算平台等国家级平台,以及全国10余个省(自治区、直辖市)、近100个地级以上城市医保医院:10余家三甲医院和2000余家中小医院 |

|

麦迪科技 |

2.84亿元(18年) |

终端用户已覆盖全国32个省份,超过1,400家医疗机构,其中三级甲等医院400多家 |

|

和仁科技 |

3.91亿元(18年) |

301医院、西京医院、同济医院、湘雅医院、湘雅二院、浙医二院等国内TOP20的知名医院,军队医疗机构具有较大优势,积累了全国300余个用户单位 |

数据统计:中金企信国际咨询

400-1050-986

400-1050-986