市场资讯

市场资讯新闻资讯 更多+

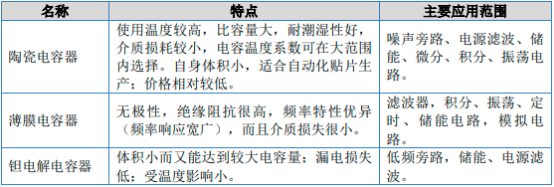

(1)电容器行业情况:电容器是在两极金属导电物质间以绝缘介质隔离,并以静电形式储存和释放电能的无源电子元器件,在电子电路中可起到储能、调谐、滤波、耦合、整流、隔直流电压、旁路等作用,广泛用于各种高低频电容,是电子线路中不可缺少的基础电子元件。按照绝缘介质不同,电容器可分为:陶瓷电容器、铝电解电容器、钽电解电容器、薄膜电容器。发行人所供电子元器件封装材料主要覆盖陶瓷电容器、钽电解电容器与薄膜电容器。

近年,智能终端、5G、工业互联网、数据中心、光伏、新能源汽车等下游市场蓬勃发展,同时也不断推动着电容器产能及技术的进步。政策上,2021年发布的《基础电子元器件产业发展行动计划(2021-2023年)》指出要推动基础电子元器件产业实现突破,并增强关键材料、设备仪器等供应链的保障能力。

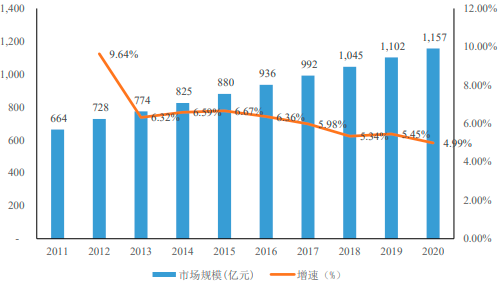

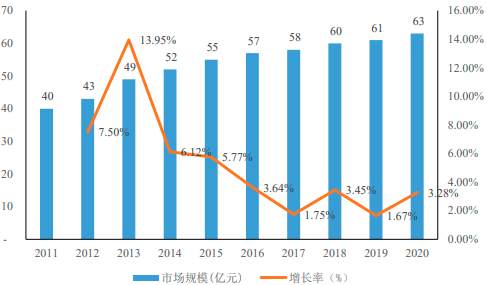

随着行业景气度的提升,近十年来中国电容器市场呈稳步增长趋势,2020年市场规模达到1,157亿元,2011-2020年复合年均增长率为6.36%。

2011-2020中国电容器市场规模及增长率分析

数据统计:中金企信国际咨询

中金企信国际咨询公布的《2023-2029年全球及中国电容器市场发展战略规划分析及投资前景可行性评估预测报告》

1)陶瓷电容器:陶瓷电容器可以分为多层陶瓷电容器(MLCC)和单层陶瓷电容器(SLCC),为四大电容器中使用最广、用量最大的类别。

陶瓷电容器下游应用广泛,覆盖军工、工业和消费领域,几乎所有电路中都有陶瓷电容器。在消费电子产品中,陶瓷电容器覆盖了智能手机、家用电器、智能可穿戴设备、笔记本电脑、平板电脑、数码相机、游戏机等几乎所有消费电子产品。在汽车制造方面,随着汽车发动机、动力系统和信息娱乐系统等对电子设备的使用日益普及,对陶瓷电容器的需求也与日俱增,相比于消费级陶瓷电容器,车规级陶瓷电容器在产品选材、设计标准、产品性能和工艺管理都有着更严格的标准门槛。在电信领域,包括5G、4G基站、小型蜂窝、IP电话、LAN和WAN网络、电缆调制解调器、以太网设备、三重播放、分布式天线系统、机顶盒和接收器在内的各类设备都是陶瓷电容器的下游应用。在军工领域,陶瓷电容器被广泛地应用于航空电子设备、装甲车辆电子设备、军用移动通讯设备、武器精确制导及军事信号监控等电子设备中。

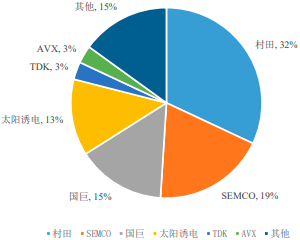

陶瓷电容器全球市场的龙头企业主要有株式会社村田制作所(MurataManufacturingCo.,Ltd.)、三星电机(SamsungElectro-Mechanics)、太阳诱电有限公司(6976.T)、国巨股份有限公司(2327.TW)等。随着国内技术的进步,国内企业在行业景气下飞速扩产,和海外龙头企业的差距不断缩小。目前,国内具有代表性的陶瓷电容器制造企业有风华高科(000636.SZ)、三环集团(300408.SZ)、顺络电子(002138.SZ)以及鸿远电子(603267.SH)、火炬电子(603678.SH)、成都宏明电子股份有限公司、成都宏科电子科技有限公司、宏达电子(300726.SZ)等。根据国巨(2327.TW)官网数据,截至2020年第二季度,陶瓷电容器收入规模前三的村田Murata、三星电机和太阳诱电全球市占率高达66%,排名前六的陶瓷电容器企业市场份额已占到整个市场规模总额的85%以上,行业呈现寡头垄断格局。

截至2020年Q2全球陶瓷电容器主要厂商及其份额分析

数据统计:中金企信国际咨询

从全球市场竞争情况来看,2020年市场占有率排名前十的企业有村田、TDK、威世、国巨、成功电子、嘉耐股份、华新科技、南方宏明、松田电子、万盛电子,其中除了村田和万盛电子,其余均是发行人的客户。

单层陶瓷电容器主要用于两个方面,一是在卫星导航、雷达、电子侦察、电子对抗等与微波紧密相关的高端装备领域;二是通信设备中的5G基站以及光通信领域的光传输模块回路中。这两个领域几乎占据了片式单层瓷介电容器绝大部分的应用市场空间。未来随着无人驾驶、车联网的应用普及,该产品在汽车领域具有广阔的发展空间。据中金企信国际咨询统计,2020年全球单层瓷介电容器需求量为472亿只,市场规模约为106.1亿元。作为重点分支产品的片式单层瓷介电容器,受益于5G通信的快速发展以及国防军工、航空航天等武器装备的升级换代,近年来呈现出良好的持续增长态势。

中金企信国际咨询公布的《全球及中国陶瓷电容器市场全景监测调研及竞争战略可行性预测报告(2023版)》

2)薄膜电容器:薄膜电容器是以金属箔或金属化膜作为电极,以有机塑料薄膜作为介质,通过卷绕方式制作成的电容器。按照电容器内部电极的形成方法分类,可分为箔电极型和蒸镀电极型;按照加工方法分类,可分为积层型和卷绕型;另外一种是按照薄膜介质的材料分类。常见的有机塑料薄膜材料有:聚乙酯、聚丙烯、聚苯乙烯或聚碳酸酯等。薄膜电容器具有无极性、绝缘阻抗高、频率特性优异、频率响应宽广、介质损失小等优良特性,被大量使用在模拟电路上,尤其是在信号交连的部分必须使用频率特性良好、介质损失极低的电容器,才能保证信号在传送时没有太大的失真情况发生。薄膜电容器在工艺制法上可以省去电极箔的厚度,缩小电容器单位电容量的体积,所以薄膜电容器较容易做成小型、大容量的电容器。

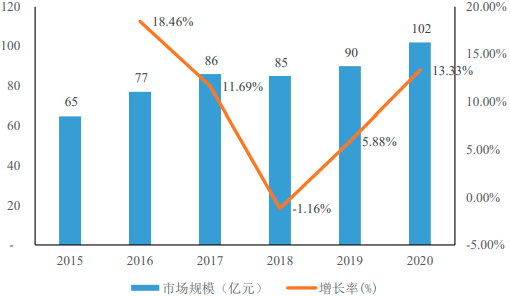

截至2020年末,我国薄膜电容市场规模为102亿元,约占电容器市场规模的9%,同比增长13.3%。根据中金企信国际咨询统计数据,2015-2020年我国薄膜电容器行业市场规模变化情况如下:

2015-2020中国薄膜电容市场规模及增长率分析

数据统计:中金企信国际咨询

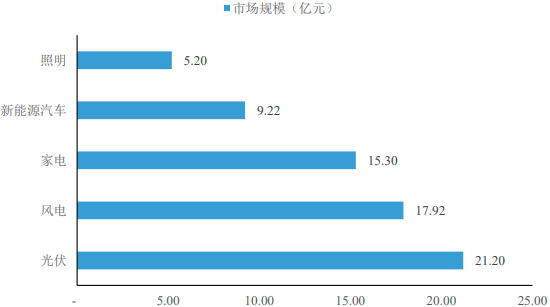

从应用领域来看,薄膜电容器主要应用于光伏、风电、新能源汽车、家电及照明灯领域。根据中金企信国际咨询统计数据,2020年薄膜电容器应用于以上领域的市场规模分别为21.2亿元、17.92亿元、9.22亿元、15.3亿元及5.2亿元。

2020年中国薄膜电容各应用领域市场规模分析

数据统计:中金企信国际咨询

从未来发展趋势上看,近年来家电、照明需求随着技术革新及替代率的升高导致增速逐渐放缓,而得益于自身额定电压高、寿命周期长、无极性的特点,薄膜电容器可以满足新一代电源对大电压和高质量的要求,在光伏、风电、新能源车、通信等领域的应用将得到拓展。未来随着碳中和目标进程的不断推进,薄膜电容器需求有望进一步成长。

中金企信国际咨询公布的《全球及中国薄膜电容器行业市场专项调查研究及投资战略可行性报告(2023版)》

3)钽电解电容器:钽电容是电解电容的一种,其最主要的特点就是使用金属钽做介质。对金属钽的使用让钽电容拥有非常薄的介电层,这使得钽电容成为所有电容器中体积小而又能达到较大电容量的产品。钽电容拥有高能量密度、高可靠性、稳定的电性能、较宽的工作温度范围等特性,在工业市场、军用市场都得到了广泛应用。

根据中国电子元件行业协会数据,2020年中国钽电容市场规模达63亿元,同比增长3.3%,占全部电容产品份额约6%。全球市场主要钽电容生产商包括KEMETCorporation(NYSE:KEM)、Kyocera(NYSE:AVX)、Vishay(NYSE:VSH)等,国内主要生产商为宏达电子(300726.SZ)及其子公司湘怡中元科技股份有限公司、鸿远电子(603267.SH)、火炬电子(603678.SH)、振华科技(000733.SZ)等。

2011-2020中国钽电容市场规模及增长率分析

数据统计:中金企信国际咨询

中金企信国际咨询公布的《全球及中国钽电解电容器全产业链市场专项调查研究及投资战略可行性报告(2023版)》

钽电容的具体应用主要包括:在军用领域,应用于航空、航天、船舰、兵器、电工等方面;在民用工业领域,应用于系统通讯设备、精密仪表仪器、医疗电子设备、工业控制设备、通用航空、轨道交通、石油勘探设备、汽车电子等方面;在消费电子领域,应用于电脑、智能手机等电子设备的电路设计中,以确保CPU的使用寿命和工况稳定。

400-1050-986

400-1050-986