市场资讯

市场资讯新闻资讯 更多+

1、特种石墨定义与应用:

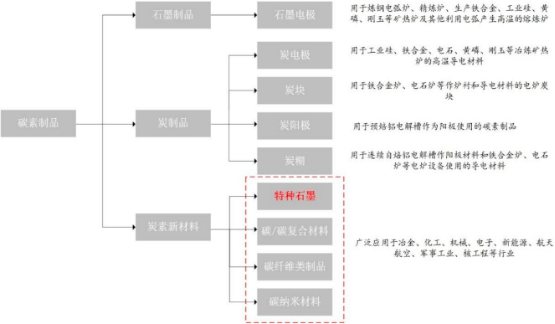

(1)特种石墨定义与分类:炭素材料是指以碳元素为主要成分的材料的总称,包括炭素原料和碳素制品两大类。炭素原料是指炭素工业所使用的石油焦、针状焦、无烟煤和天然石墨原材料;碳素制品是指炭素原料经过加工处理得到的具有一定形状和物化性质的产品。碳素制品根据生产工艺特点和产品特性可分为石墨制品类、炭制品类和炭素新材料三大类。具体如下表所示:

特种石墨材料具有高强度、高密度、高纯度、化学稳定性高、导热和导电率高、耐高温、耐辐射、润滑性强和易加工等特点。

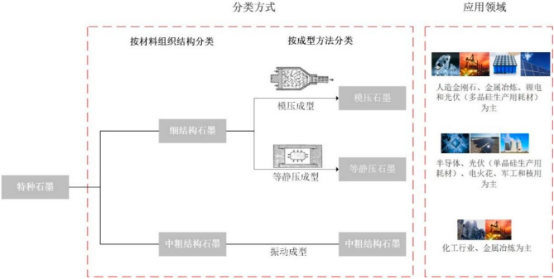

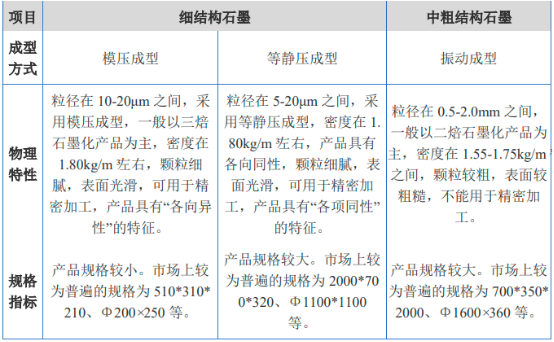

特种石墨材料从材料组织结构上可以分为中粗颗粒结构石墨和细颗粒结构石墨两种,分别对应中粗结构石墨和细结构石墨,中粗结构石墨在成型方式上以振动成型为主,细结构颗粒石墨成型方法主要是为模压成型和等静压成型。

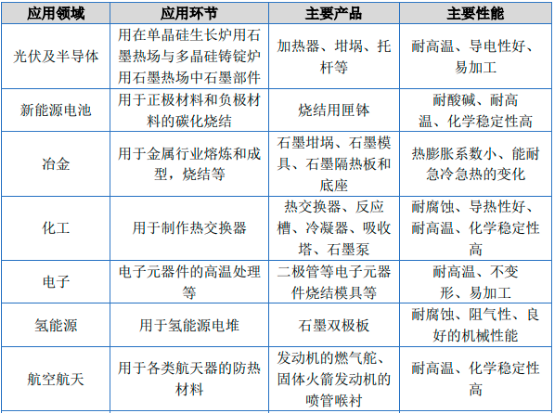

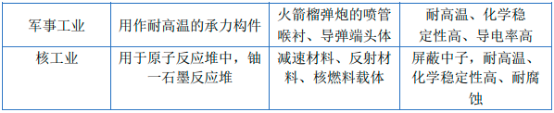

(2)特种石墨的应用领域:特种石墨材料因其优异的综合性能而被广泛应用于光伏、半导体、新能源电池、冶金、化工、机械、电子、氢能源、航空航天、军事工业、核工业等行业,是战略新兴产业不可替代的重要资源之一。主要应用领域如下表所示:

(3)行业产业链分析:特种石墨材料是战略新兴产业不可替代的重要资源之一,特种石墨行业的上游是石油焦、沥青焦和沥青制造业,特种石墨的下游应用领域包括光伏、半导体、新能源电池、冶金、化工、机械、电子、航空航天、军事工业、核工业等行业,是战略新兴产业不可替代的重要资源之一。下游应用领域的发展状况和发展趋势将直接影响特种石墨行业的发展,产业链及公司所处环节如下图所示:

(1)上游市场:特种石墨的主要原材料为生石油焦、生沥青焦、中温沥青和高温沥青等,特种石墨的生产是对石油化工和煤化工行业的废渣进行深加工再利用。

特种石墨上游主要系石油焦和沥青焦制造业,沥青焦、石油焦是特种石墨生产的原料,沥青焦、石油焦的品质直接影响特种石墨的质量和生产成本。沥青焦、石油焦生产企业规模较大,市场竞争较为充分。

2)中游市场:中游市场主要系特种石墨材料生产商,通过磨粉、混捏、焙烧、浸渍和石墨化等一系列生产工序加工生产特种石墨材料。特种石墨材料生产商中具备一定规模、拥有一定知名度和影响力的企业相对较少,行业集中度较高。

3)下游市场:下游市场主要系特种石墨加工企业,通过直接采购特种石墨材料进行机加工,加工成为各种规格型号、适用于不同领域的石墨热场、石墨匣钵、石墨坩埚、石墨盒、石墨棒等,并销售给终端客户。该类厂家数量较多,但整体规模较小。

4)终端应用领域:特种石墨终端应用领域较为广泛,特种石墨加工厂商将特种石墨材料生产成石墨制品后直接销售至光伏、半导体、新能源电池、冶金、化工、机械、电子等终端应用客户。

中金企信国际咨询公布的《2023-2029年全球及中国特种石墨市场全景监测调研及竞争战略可行性预测报告》

2、特种石墨行业发展现状:

(1)全球特种石墨行业基本情况:特种石墨为现代工业不可或缺的重要物料和工业材料,伴随着全球工业产业的快速发展,其需求量逐年增长。目前海外知名制造商主要有德国西格里、法国美尔森、英国摩根、美国步高、美国尤卡、日本东海炭素、日本东洋炭素。

(2)中国特种石墨行业基本情况:中国在特种石墨行业起步较晚,前期的发展主要是依赖进口。近年来,随着下游行业应用领域的不断扩展,光伏、半导体、新能源电池、冶金、化工、机械、电子等行业快速发展带动特种石墨产品市场需求不断增长。

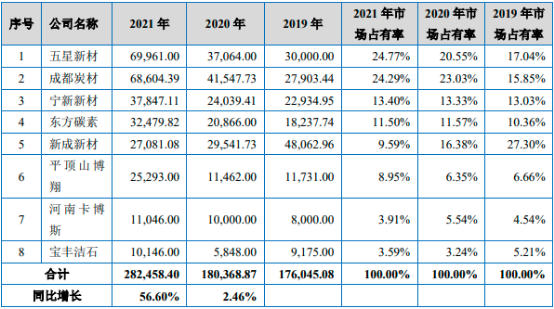

(3)优势企业竞争分析:截至目前,中国特种石墨材料生产企业较多,产业集中度相对较低,规模以上企业主要有五星新材、成都炭材、宁新新材、新成新材和公司等,数量相对较少;下游特种石墨深加工企业数量较多但规模普遍较小。

2019年、2020年和2021年销售规模位于国内特种石墨行业前列。2019年至2021年中国主要特种石墨企业销售收入情况具体如下:

单位:万元

数据统计:中金企信国际咨询

(1)方大炭素新材料科技股份有限公司:方大炭素(股票代码:600516),成立于1999年,是国内具有代表性的碳素制造企业,主要从事石墨及炭素制品、铁矿粉的生产与销售,主要产品有石墨电极、高炉炭砖、炭素新材料和炭素用原料;方大碳素全资子公司成都方大炭炭复合材料股份有限公司(原成都炭素有限责任公司)从事特种石墨材料及制品生产,其产品主要为等静压特种石墨材料及制品。

(2)五星新材科技有限公司:五星新材科技有限公司(原宝丰县五星石墨有限公司)成立于2007年,是国内具有代表性的特种石墨材料制造企业之一,其主要从事超细结构等静压高纯石墨材料和制品的研发、生产和销售。

(3)江西宁新新材料股份有限公司:宁新新材(股票代码:839719),成立于2007年,主要从事细结构模压石墨材料及制品的研发、生产和销售,年产能约为1万吨。

(4)大同新成新材料股份有限公司:新成新材(股票代码:430493),成立于2007年8月,是一家专注于特种石墨生产的“高新技术企业”。公司产能约3.4万吨,其中:等静压产品4,000吨,模压产品1万吨,中粗料产品2万吨,是目前国内同行业生产规模较大、技术水平较高的细颗粒特种石墨生产企业。

(5)平顶山市博翔碳素有限公司:平顶山市博翔碳素有限公司成立于2008年,是国内具有代表性的特种石墨材料制造企业之一,其主要从事高纯石墨生产、加工和销售。

(6)东洋炭素:日本东洋炭素株式会社成立于1947年,主要从事高性能碳产品的制造、销售和相关加工业务,是世界上最大的等静压石墨的生产企业之一,产品广泛应用于光伏、半导体、冶金、有色金属、家用电器、模具、石油、化工等行业。东洋炭素特种石墨产品主要为等静压特种石墨材料及制品。

(7)德国西格里:德国西格里集团成立于1992年,是全球领先的特种石墨及复合材料制造商之一。西格里集团拥有特种石墨及复合材料从原材料、中间体到成品部件所有阶段的加工能力,其产品应用领域包括汽车、航空航天、太阳能和风能行业,以及半导体、LED和锂离子电池制造等。西格里集团还为各种化学和工业应用开发创新解决方案。德国西格里特种石墨产品主要为等静压特种石墨材料及制品。

3、特种石墨行业发展趋势:

(1)下游行业高速发展推动特种石墨的市场需求:特种石墨是战略新兴产业不可替代的重要资源之一,广泛应用于光伏、半导体、新能源电池、冶金、化工、机械、电子等行业,下游终端行业发展情况具体如下:

1)光伏行业:在光伏领域,特种石墨主要运用在单晶硅生长炉用石墨热场相关部件,光伏级单晶硅生长炉是光伏级单晶硅片的核心生产设备,光伏太阳能产业的快速发展直接带动特种石墨行业需求的持续增长。

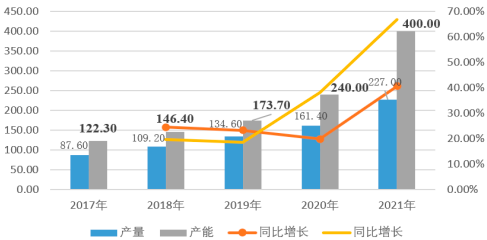

受“碳达峰”、“碳中和”等政策的驱动,2021年中国硅片产能达到约400GW,近五年来一直保持高速增长。2017年至2021年中国硅片产能和产量增长情况如下:

单位:GW

2017-2021年中国硅片产能产量分析

数据统计:中金企信国际咨询

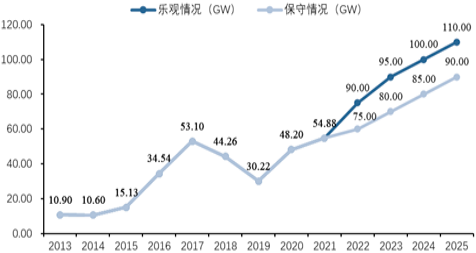

中国光伏行业协会统计数据显示,2021年全国新增光伏并网装机容量54.88GW,同比上升13.90%。累计光伏并网装机容量达到308GW,新增和累计装机容量均为全球第一。全年光伏发电量为3,259亿千瓦时,同比增长25.10%,约占全国全年总发电量的4.00%。预计2022年光伏新增装机量超过75GW,累计装机有望达到约383GW。“十四五”期间中国光伏市场将迎来市场化建设高峰,有望进一步加速中国能源转型。中国光伏产业总体呈现稳定上升的发展态势,具体增长情形如下:

2013-2021年中国光伏年度新增装机规模及2022-2025年新增规模预测

(单位:GW)

数据统计:中金企信国际咨询

根据中国光伏行业协会统计数据,中国单晶硅片占硅片市场份额从2017年的27%升至2021年的95%,2019年度硅片产量为134.6GW,其中单晶硅片产量占比提升至65%,超过多晶硅片;2020年度硅片的产量为161.4GW,其中单晶硅片产量为146GW;2021年度硅片产量为227GW,其中单晶硅片产量为214.5GW。

根据单晶硅片对等静压石墨需求量约为0.36吨/MW测算,2019年至2021年中国光伏行业对应的特种石墨需求量分别为31,496吨、52,560吨、77,225吨。

2)新能源电池行业:特种石墨在锂电行业中主要作为负极材料碳化烧结用的坩埚。负极材料在锂电池中主要是作为储锂的主体,在充放电的过程中实现锂离子的嵌入和脱嵌,伴随锂电行业的快速发展,特种石墨的需求显著提升。

在全球各国加大重视可再生资源的发展背景之下,全球锂电池市场需求高速增长,2021年全球锂电池出货量为562.4GWh,同比大幅增长91.00%。中国作为全球锂电池负极材料的主要生产国,受益于下游新能源汽车、3C及储能等领域的旺盛需求,近年来负极材料产销量逐年提升。2021年中国负极材料出货量为72万吨,同比增长97.00%。随着汽车电动化率的快速提升,负极材料出货量快速增长,特种石墨受其影响,2019年度、2020年度和2021年度特种石墨在锂电行业的需求量保守估计约为10,600吨、14,600吨和28,800吨。

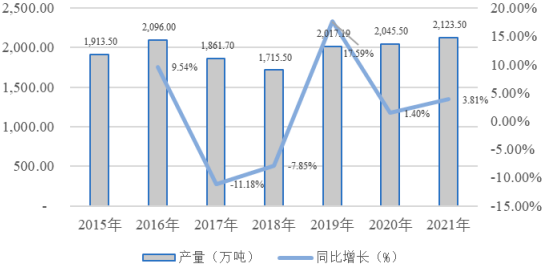

3)铸造行业:在铸造行业,特种石墨是制作结晶器不可替代的材料,运用在大规模连铸生产纯铜、青铜、黄铜的过程中,是结晶器中的关键部件。根据国家统计局数据统计,2021年中国铜材产量为2,123.5万吨,同比增长3.81%。

2015-2021年度中国铜材产量现状分析

数据统计:中金企信国际咨询

根据行业惯例,按照每吨铜材约消耗特种石墨0.24kg的口径测算,2019年度、2020年度和2021年度金属连铸行业对特种石墨的需求量分别约为4,841吨、4,909吨和5,096吨。

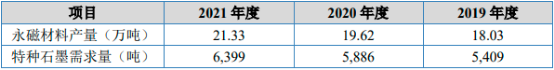

4)稀土行业:特种石墨主要用于稀土行业永磁材料烧结时使用的石墨坩埚,根据行业惯例,按照每吨永磁材料对应消耗特种石墨约30kg的口径测算,稀土行业对特种石墨的需求量如下表所示:

数据统计:中金企信国际咨询

2019年度、2020年度和2021年度稀土行业对特种石墨的需求量分别约为5,409吨、5,886吨和6,399吨。

5)核工业领域:在高温气冷堆中,石墨是中子的慢化剂和优良的反射剂,其自身很多优良特性确立了它在核工业领域中属于关键材料之一。此外,特种石墨可以用来制作热结构件,各向同性石墨材料用于制作石墨球、堆芯材料、电极等核石墨制品。

2019年度、2020年度和2021年度我国新增装机容量分别为409万千瓦、112万千瓦和340万千瓦,按照目前中国石岛示范堆的设计方案,高温气冷堆每万千瓦需使用60吨核石墨,则2019年度、2020年度和2021年度特种石墨的年新增需求量分别约为24,540吨、6,720吨和20,400吨。

(2)供不应求的行业现状推动特种石墨发展:随着下游光伏、新能源电池、航空航天等行业的快速发展,中上游石墨新材料的市场需求持续加大。而在供给端,行业内具备一体化生产能力的规模以上企业相对较少,供应产能不足导致特种石墨市场呈现供不应求的状态。目前特种石墨市场仍需通过进口弥补市场缺口,根据海关统计数据,2021年从海外进口人造石墨为2.84万吨,较2020年增长28.51%。上述情况有助于加快特种石墨材料的国产化进程,提升行业技术自主化水平,同时,供不应求导致的行业缺口也为国内特种石墨材料生产厂家的发展提供了机会和空间。

400-1050-986

400-1050-986