市场资讯

市场资讯新闻资讯 更多+

(1)轴承行业概况:

1)轴承产品的介绍和分类:轴承是指支持旋转轴或其他运动体的机械基础件,用于引导转动或移动运动并承受由轴或轴上零件传递而来的载荷以及降低机械旋转体的摩擦系数的零部件,可对机械设备的运行性能与精度等方面产生较大影响,被称为“机械的关节”。轴承是工业核心基础零部件,其发展水平和产业规模反映了一个国家的工业综合实力,在国民经济和国防建设中起着举足轻重的作用。

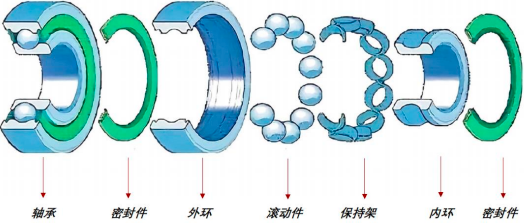

轴承的基本结构通常由内圈、外圈、滚动体、保持架、密封件、油脂等组成。内圈和外圈统称为轴承套圈,是具有一个或几个滚道的环形零件。内圈通常固定在轴颈上,与轴一起旋转;外圈通常固定在轴承座或机器的壳体上,起支撑滚动体的作用。滚动体安装在内圈和外圈之间,是承受负荷的零件,其形状、大小和数量决定了轴承承受载荷的能力和高速运转的性能。保持架将轴承中的滚动体均匀地相互隔开,使每个滚动体在内圈和外圈之间正常滚动。油脂主要用于各组件间的空隙,起到减少机械摩擦、润滑和密封的作用。

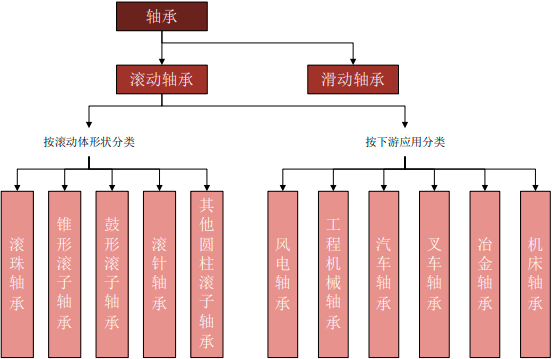

轴承一般分为滚动轴承和滑动轴承。滚动轴承含有滚动体,靠滚动体转动来支撑转动轴,滑动轴承没有滚动体,靠平滑的面来支撑转动轴。公司的主要产品叉车轴承属于滚动轴承,滚动轴承具有摩擦系数小、传动效率高、机械性能好的优点,是目前轴承行业中的主导种类,已经基本实现了标准化、系列化和通用化。根据海关总署的数据,滚动轴承按其滚动体的种类又可分为滚珠轴承(848210)、锥形滚子轴承(848220)、鼓形滚子轴承(848230)、滚针轴承(848240)、其他圆柱形滚子轴承(848250)等。按下游应用领域进行分类,滚动轴承又可以分为风电轴承、工程机械轴承、汽车轴承、叉车轴承、冶金轴承、机床轴承等。

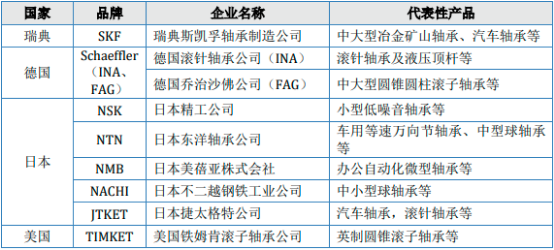

2)全球轴承行业发展概况:十九世纪末期到二十世纪初期,机器的大量使用推动轴承工业在欧美国家中兴起。1883年德国建立了世界上首家轴承公司FAG,美国于1889年建立了TIMKEN制造公司,瑞典于1907年成立了SKF公司。20世纪60年代以后,日本在微、小型轴承领域逐步取代了欧美国家的垄断地位。随着工业化进程的不断加速,亚洲成为全球最大的轴承消费市场,以中国、日本为代表的亚洲国家逐渐占据轴承行业的中低端市场,欧美国家在中高端轴承市场依然有较强的竞争优势。

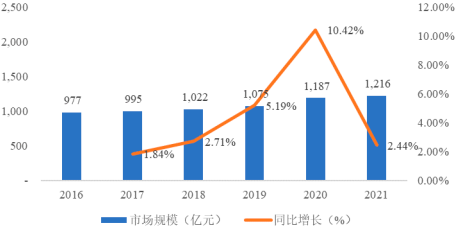

根据中金企信国际咨询统计数据,2021年,全球轴承行业市场规模达到1,216亿美元,预计到2028年全球轴承行业市场规模将达到1,951亿美元,复合年均增长率约为8.2%。目前,全世界已生产的轴承品种超过5万种,规格超过15万种。最小的轴承内径小到0.15-1.0毫米,重量为0.003克,最大的轴承外径达40米,重340吨。

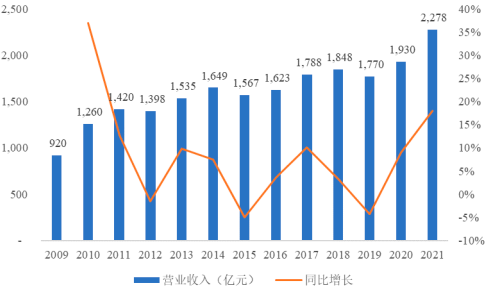

2016-2021年全球轴承行业市场规模现状分析

数据统计:中金企信国际咨询

国际企业方面,世界八大轴承企业凭借先发优势和卓越的技术实力在全球范围内已经形成垄断竞争的局面。八大轴承企业分别为瑞典SKF、德国Schaeffler、日本NSK、日本JTEKT、日本NTN、美国TIMKEN、日本NMB、日本NACHI。2020年,全球轴承市场70%左右的市场份额由八大轴承企业占据,中国企业仅占20%左右,八大轴承企业基本垄断了中高端轴承行业。八大轴承企业在全球范围内均设有制造基地,就近服务当地及区域内的制造业生产。亚洲具备八大轴承企业较多的制造基地,其中,日本和中国均拥有全部八大家的主要制造基地。此外,八大轴承企业在我国设有62家生产企业及区域总部、技术中心,推动在中国市场的销售、研发进程。

中金企信国际咨询公布的《2023-2029年中国及全球轴承行业市场发展战略分析及投资前景专项预测报告》

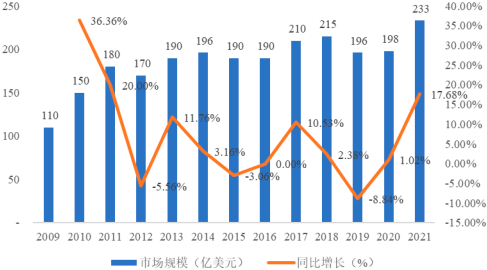

(3)中国轴承行业发展概况:我国轴承行业起步较晚,但受益于国家政策的支持、国内市场的强劲需求,近些年行业实现了高质量快速发展。“十五”(2001~2005年)期间,全行业主营业务收入年均递增16.72%,“十一五”(2006~2010年)期间,全行业主营业务年均递增19.36%。从2005年起,我国在销售收入和产品产量上都已经成为世界第三大轴承制造国。“十二五”(2011~2015年)期间和“十三五”(2016-2020)期间,全行业主营业务收入整体仍保持增长态势,但增速趋于平缓,呈现出波动增长的态势,在2012年、2015年、2019年均出现了负增长。2020年,我国轴承行业营业收入达到1,930亿元,占全球规模的25%,2021年我国轴承工业完成营业收入2,278亿元,同比增长18.03%,轴承产量完成233亿套,同比增长17.68%。我国轴承行业已经进入成熟期,行业已由高速增长阶段转入中速增长阶段,行业产值与规模难以短期大幅提升,行业竞争加剧,具备竞争力的优秀企业更容易脱颖而出。

2009-2021年中国轴承行业规模以上企业营业收入现状分析

数据统计:中金企信国际咨询

2009-2021年中国轴承行业年产量现状分析

数据统计:中金企信国际咨询

经过数十年的发展,我国轴承行业已形成了门类齐全、具有世界较先进水平的完整产业链体系。我国的轴承企业能够生产小至0.6毫米、大至外径12.37米的多种尺寸的轴承;轴承产品规格由2005年的6.6万种增加到2017年的9万多种。在微、小型轴承领域,中国轴承企业积极参与国际市场的竞争,并逐步占领微、小型轴承的中、低端市场及部分高端市场;而在价值量更高的中大型轴承产品方面,我国生产相关产品产量不足9%,在精度、性能和寿命等方面仍有较大的提升空间。

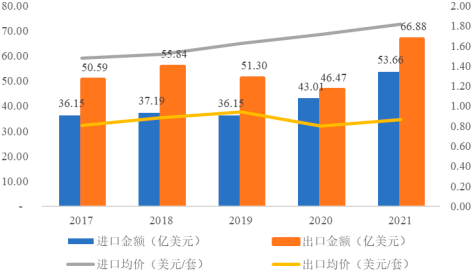

进出口方面,2021年我国进口滚动轴承53.66亿美元,同比增长24.75%,出口滚动轴承66.88亿美元,同比增长43.93%,贸易顺差13.22亿美元,进出口金额均创历史新高。价格方面,2021年我国滚动轴承进口均价为1.82美元/套,出口均价为0.87美元/套,且进出口价差呈现出逐年扩大的趋势,表明我国出口轴承多为中低端产品,而具有高精度、高技术含量、高附加值、长寿命的中高端产品仍然大量依赖进口,高端轴承仍存有较大的进口替代空间。

2017-2021年中国滚动轴承进出口金额及均价变化分析

数据统计:中金企信国际咨询

国内企业方面,我国轴承企业整体规模偏小,行业集中度相对较低。虽然我国轴承行业收入集中在规模以上企业,但根据中国轴承工业协会数据显示,前十大企业市场占有率仅为28.1%。从企业数量来看,2010年底我国规模以上轴承企业数量有2,048家,随后2011年大幅下滑至1,351家,2021年规模以上企业约1,200家,行业开始逐渐整合,竞争力不足的微小企业逐渐退出舞台。

我国轴承行业产业集群效应较为明显,有瓦房店、洛阳、浙东、苏锡常和聊城五大轴承产业集聚区,依托各个地域不同的产业禀赋,每个轴承产业集群形成了不同的优势产品。瓦房店、洛阳为我国传统重工业基地,轴承生产以大型和特大型轴承为主;浙东、苏锡常以汽车生产和轻工业为主,中小型轴承生产具有天然优势;山东地理位置优越,为我国最大的轴承贸易基地。

中金企信国际咨询公布的《全球及中国滚动轴承市场现状分析及发展趋势预测报告(2023版)》

(4)产业链分析:轴承制造产业的上游主要是轴承钢、改性塑料、工业陶瓷等原材料,及轴承的主要零部件如轴承套圈、滚动体、密封件等。轴承钢是轴承的重要原材料,其成本占轴承总成本比例超50%。

轴承钢的质量直接影响轴承的强度、耐蚀性和疲劳寿命等关键质量指标。过去我国轴承钢在钢材纯净度、非金属夹杂物细小弥散、碳化物均匀性等方面与国际先进水平存在差距,随着冶炼装备水平的提高和生产工艺的改进,我国轴承钢的质量有很大的提升,在一些技术指标方面已逐步达到或接近国际先进水平。目前,我国轴承钢市场集中度较高,头部4家轴承钢厂商中信特钢、巨能特钢、中天钢铁、本溪特钢市场集中度总和达到71%。

轴承钢的价格变动直接影响到轴承行业原材料采购成本的高低。近些年,我国轴承钢市场价格基本保持平稳,2020-2021年受钢材价格市场波动影响出现一定幅度的上涨,对行业整体利润水平产生一定的影响,2022年下半年以来,轴承钢市场价格呈现下降趋势。

(5)轴承行业发展趋势分析:

①标准化、系列化、通用化:轴承产品将继续朝着标准化、系列化、通用化方向发展。叉车轴承行业标准化起步较晚,随着近些年下游叉车行业更新换代提速,带动上游叉车轴承制造商不断推出新的叉车轴承产品,新产品品种规格繁多,性能用途各异,在标准化、系列化、通用化方面存在一定的滞后。通过标准化、系列化、通用化,既有利于轴承企业批量化组织生产、缩短产品的设计周期、降低生产成本,也有利于轴承用户的低成本使用维护,提高产品的可替换性。

②轻量化、高精密、高性能、长寿命:目前我国在中低端轴承领域占据了一定的市场份额,但在轻量化、高精密、高性能、长寿命的高端轴承领域还大量依赖进口。叉车轴承作为叉车门架系统的重要关键零部件,必须具备轻量化、长寿命、高负荷、高可靠性等重要特性,特别对于新型轻量化设计的叉车门架结构。

由于叉车门架结构尺寸的减小且逐渐向轻量化发展,使得叉车门架轴承需要承受更大的载荷,尤其是在重载、精密、高空作业、特定恶劣环境等场合下的叉车,但这类叉车目前主要依赖进口轴承。我国叉车轴承制造商通过加大研发力度、引进国外先进制造设备等手段,不断提高研发设计能力和制造水平,是现阶段行业发展的必经之路。

③专业化分工趋于明显:轴承制造企业将更专注于生产中的关键环节,将更多工序进行外包,进一步明确产品定位和在产业链中的分工。随着下游市场的不断发展,轴承产品的类型和规格不断拓展,而不同种类的轴承对原材料、生产设备、制造工艺、检验技术等要求不同,生产厂商较难在做到产品类别全面化的同时保证质量和控制成本。此外,劳动力成本逐年上升,人力资本支出负担逐渐加重,国内相关企业保持生产队伍的稳定和发展将需要更多的成本。因此,未来轴承制造企业在制造环节主要专注于附加值高的环节,如精磨、热处理环节等。

国际轴承行业经过上百年的发展,已经形成了稳定的专业化分工。未来国内轴承生产企业将进一步明确产品定位,走专业化分工道路,做强做精细分市场,实现规模效应。

400-1050-986

400-1050-986