市场资讯

市场资讯新闻资讯 更多+

整体概述:动力电池按照不同正极材料分为三元材料、磷酸铁锂、钴酸锂、锰酸锂电池。

2018年中国不同正极材料动力电池产量比重分析

数据统计:中金企信国际咨询

据中金企信国际咨询公布的《2020-2026年中国三元材料行业市场研究及投资战略预测报告》统计数据显示:磷酸铁锂是目前最安全的锂离子电池正极材料,新能源汽车发展的早期阶段都采用磷酸铁锂电池作为储能装置。但随着补贴政策标准的更新以及消费者对于新能源汽车续航里程要求的逐渐提高,目前大多数新能源乘用车已经转向使用三元材料电池。

目前,行业主流的NCM型号包括333、523、622和811四种型号。三元正极材料主要是通过提高镍含量、充电电压上限和压实密度使其能量密度不断提升,高镍正极通常指镍相对含量在0.6(含)以上的材料型号。

三元正极材料市场规模:根据中金企信国际咨询统计数据显示2019年中国锂电三元正极材料市场规模达285亿元,同比增长8.37%。2019年三元正极材料市场规模增长幅度较出货量增幅小的主要主要由于三元材料价格的下降导致。2019年上游矿产端相关原材料价格均呈下跌走势:碳酸锂市场的价格已经接近5万元/吨;硫酸镍产品随着印尼相关环保政策的落地后也逐渐恢复稳定,价格接近2.5万元/吨;钴材料受嘉能可矿山的影响已于2019年7-9月出现价格反弹,但钴材料市场整体仍处于价格低位。上游原材料价格的下降导致三元前驱体产品的价格下降,进而导致三元正极材料价格下降。

2014-2019年中国三元正极材料市场规模现状分析

数据统计:中金企信国际咨询

企业竞争:2013=2018 年国内三元材料企业数量逐年呈增长趋势,截至 2018 年底国内共计拥有 83 家三元材料企业;同时,各大正极材料企业纷纷研发布局高镍三元材料、扩大产能、布局三元前驱体以提升竞争力。从2017年开始我国三元材料企业数量增长还是放缓,多数企业在各自细分领域深耕,但整体行业集中度依旧没有出现明显的集中趋势。

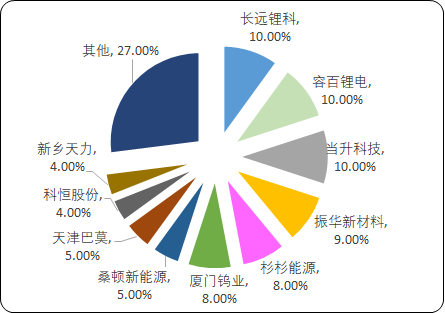

2018 年中国三元材料优势企业市场比重分析

数据统计:中金企信国际咨询

目前,三元正极材料行业竞争格局较为分散,市场中主要竞争对手包括当升科技、杉杉能源、振华新材、长远锂科等,在高镍领域,容百科技全球领先。

国内主流厂商的三元材料总产能已超过14万吨/年,但正极材料市场格局整体分散度较高,截至2018年国内三元材料总产能为33.67万吨,较2017年新增12.93万吨,增量来自于湖南杉杉,北京当升,天津巴莫,厦门厦钨,荆门格林美,宁波容百,贵州振华,四川科能,江苏翔鹰,中化河北,湖南邦普,宜宾锂宝等企业。

此外,国内主流厂商高镍材料总产能已超过5万吨,且主流厂商此后的大规模扩产计划也主要针对的是高镍三元材料,其中NCM811和NCA的扩产计划居多。

产业前景:未来中国三元正极材料市场依然面临激烈竞争,主要体现在:

(1)行业竞争加剧:头部三元材料企业进一步绑定大客户资源,加强产品产销渠道,加大对上游原材料的掌控及闭环供应链的建设,进而加强核心竞争力;

(2)细分市场逐渐凸显:电动工具、锂电轻型车、手持工具等市场具有良好的账期控制以及产品周转率,部分三元材料企业将加大在细分市场的布局;

(3)前驱体自产自用比例将提升:前驱体对三元材料的性能直观重要,在上规模的动力电池企业掌握了三元材料技术后,三元材料企业的关键竞争要素逐渐变化,前驱体的开发制造能力将成为有力的竞争要素。

因此,主流的三元正极材料企业开始逐渐布局前驱体业务,以自产自用,降低生产成本(如容百、长远锂科、邦普、天力锂能、当升等);

(4)单晶系列产品出货量占比提升:单晶系列产品具有相比传统三元材料更高的电压、性能以及成本优势,随着三元正极材料对成本的严格控制,部分能够满足性能量且成本更有优势的单晶产品将逐渐增多。

400-1050-986

400-1050-986