研究报告

研究报告新闻资讯 更多+

(1)微流体零部件行业发展概况:微流体零部件是指用于自动化分析仪器液路系统的关键零部件,包括微型泵、电磁阀、加样针和连接件等。由微流体零部件构成的液路系统能高精度地进行微量流体传输,为正确的分析结果奠定基础,是全自动生化分析仪、全自动化学发光免疫分析仪等体外诊断仪器的关键组成部分。

体外诊断行业的特殊性要求其诊断仪器需要采用高精度、长寿命、无污染、高可靠性的进样系统来完成样本预处理、试剂添加等过程。在样品配量及试剂分配环节,需要将样品及试剂高精度配量到分析室,这就要求使用具有较高流量精度的微流体处理系统。由各项精密微流体零部件构成的微流体处理系统具有结构紧凑、高性能、长寿命、免维护的特点,因此广泛应用于临床化学、血液分析、免疫学、分子诊断和微生物学等诸多领域,完成样品输送、废液移除、管路和元器件清洗等重要功能,是体外诊断分析的重要组成部分。

中金企信国际咨询公布的《2023-2029年全球及中国微流体零部件行业发展趋势分析及竞争格局评估预测报告》

(2)微流体零部件行业竞争格局分析:在国际市场上,由于体外诊断行业发展较早,相关零部件行业发展也相对成熟,各部件生产厂家经过多年发展,在相关细分领域已经占据了较大的市场份额。其中,美国 IDEX 公司主要提供用于全自动生化分析仪、全自动化学发光免疫分析仪等体外诊断仪器的柱塞泵,日本 IWAKI 公司主要提供用于全自动化学发光免疫分析仪的无阀柱塞泵,德国宝帝和日本 SMC 公司主要提供用于全自动生化分析仪、全自动化学发光免疫分析仪、五分类血液分析仪的电磁阀,日本伊藤制作所、日本高砂制作所和瑞士 UNIMED 等主要提供用于高端全自动生化分析仪和全自动化学发光免疫分析仪的加样针等。

与国际市场不同,国内体外诊断仪器行业起步较晚,在 2001 年以后国内才开始逐步进行专业化分工,少数专门以诊断仪器定制化研发和生产为主业的中小型企业才开始出现。早期定制化研发仪器类型有限,多数仅聚焦单一应用领域,对相关零部件的需求较低,因此进入零部件领域的以个人为主,公司规模普遍不大,研发能力较弱,产品质量不高,工艺稳定性不佳。经过近二十年的发展,部分国内体外诊断仪器制造商逐渐发展壮大,国产品牌的进口替代率逐渐提高,相关零部件企业也随之成长起来。具体而言,恒永达和深圳垦拓在柱塞泵和电磁阀领域已经实现了部分进口替代,其产品广泛用于国内知名的体外诊断公司,包括亚辉龙、安图生物、迈克生物、三诺生物、华大智造等。恒永达、深圳万臣科技有限公司和深圳中科康森瑞特科技发展有限公司在加样针领域具有较大的研发力度,其产品目前已经在部分体外诊断仪器中得到应用。未来,随着国内体外诊断仪器制造厂商研发和创新能力的不断提升,国产品牌的进口替代率逐渐提高,市场份额逐渐提升,相关的零部件企业必将迎来更大的发展机会。

(3)行业发展壁垒分析:

1、技术壁垒:微流体零部件行业属于技术密集型行业,不同的体外诊断仪器对相应的微流体零部件有不同的要求,相关企业必须要具备较强的研发能力,并经过多年行业实践,建立起技术研发的持续创新机制,才能够满足客户的定制化需求,从而在行业中立足并建立竞争优势。此外,微流体零部件行业开发技术含量高、资金投入大、开发周期长,生产工艺流程复杂、技术掌握和革新难度大、质量控制要求高,从而进一步提高了行业技术壁垒。再次,国际体外诊断行业经过几十年的发展,少数国际巨头已经占据了相关零部件市场较大的市场份额,国内微流体零部件生产企业要想取得与国外领先企业竞争的能力,必须要加强特定领域的研发能力,形成自身的技术优势。因此,微流体零部件行业的技术门槛较高,缺乏技术和科研开发能力的企业会面临较高的技术壁垒。

2、品牌壁垒:品牌知名度已经成为客户选择微流体零部件的重要依据。一方面,国外品牌长期在市场上占据着较大的市场份额,国内从事微流体零部件的企业较少,新进入的企业要想获得客户认可需要经过长时间的质量检验。另一方面,由于体外诊断仪器价值较大,定制化程度较高,因此其微流体零部件的专用性较强,微流体零部件生产厂商需要通过长期合作才能获得客户的信任,从而导致新进入者难以通过产品销售业绩和合作经验来证明产品的稳定性和可靠性,面临较高的品牌壁垒。

3、市场渠道壁垒:对于微流体零部件生产厂商而言,拥有完善的市场渠道和营销网络是企业核心竞争能力之一,但建立覆盖全国的营销网络和售后服务体系,不仅需要大量的前期资金投入,更需要长期对市场的深刻认识和前瞻把握,以及不断为客户创造价值所形成的品牌效应。通常来讲,体外诊断仪器制造商对零部件的质量要求较高,这就要求相关微流体零部件厂商具有较强的研发能力以及多年良好的经营业绩和产品质量,新进入者以及渠道资源薄弱的中小规模厂商难以在较短时间内建立完善的市场渠道,从而难以在市场中形成核心竞争力。

中金企信国际咨询公布的《2023-2029年全球及中国体外诊断仪器市场监测调查及投资战略评估预测报告》

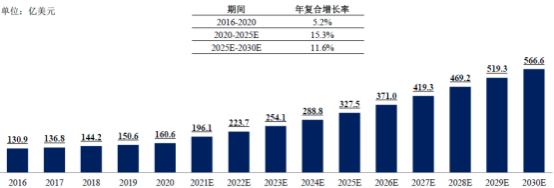

(4)全球体外诊断仪器市场规模分析:2016 年全球体外诊断仪器市场规模为 130.9 亿美元,在 2016-2020 年期间以 5.2%的年复合增速稳定增长,到 2020 年达到 160.6 亿美元。预计全球体外诊断仪器市场在体外诊断需求的刺激下加速增长,到 2025 年达到 327.5 亿美元,对应 2020-2025 年复合增速为 15.3%。预计 2025-2030年全球体外诊断仪器市场增速为 11.6%。在体外诊断技术创新和全球体外诊断需求增长的驱动下,到 2030 年全球体外诊断仪器市场规模将增长至 566.6 亿美元。

2016-2030年全球体外诊断仪器市场规模及预测

数据统计:中金企信国际咨询

2016 年至 2020 年,中国体外诊断仪器市场从 101.2 亿人民币增长到 2020 年的 223.2 亿人民币,年复合增长率为 21.9%。在国家利好政策和体外诊断需求的刺激下,预计 2025 年中国体外诊断仪器市场规模将达到 609.9 亿人民币,到 2030 年将达到 1,146.2 亿人民币,2020-2025 年和 2025-2030 年期间的年复合增速分别为 22.3%和 13.4%。

2016-2030中国体外诊断仪器市场规模及预测

数据统计:中金企信国际咨询

(5)行业未来发展趋势:近年来,我国 IVD 产业以 15%以上的年增速快速成长,2018 年我国的体外诊断产品市场容量已达 700 亿元,成为整个医疗器械行业中增速最快的细分市场。但按全国人均计算,我国每人每年的体外诊断支出仅 5 美元左右,远低于发达国家平均 25-30 美元的水平,仍处于行业生命周期中的发展阶段。随着人们对健康事业关注增强、人口老龄化进程加剧以及国家对医疗行业的相关政策支持,健康中国建设的不断推进,预计在未来五年甚至更长的一段时间,我国体外诊断行业仍将处于快速发展的黄金时期。

微流体零部件行业的发展与体外诊断行业的发展密不可分,作为体外诊断仪器的核心零部件,其市场规模将会随着体外诊断仪器国产化率的提高而不断增长。我国体外诊断行业以试剂和仪器为主,目前试剂的国产化进程快于仪器。生化、免疫、分子等各个诊断领域的试剂均在一定程度上实现了国产化,仅在部分高端领域的国产化率较低。但体外诊断仪器仅在部分中低端的生化、免疫和分子诊断方面实现了国产化,高端的仪器大多都依赖进口,整体国产化率还很低。鼓励进口替代、医保控费、分级诊疗等政策的落实都将支持国内体外诊断企业的发展。未来随着我国庞大的潜在市场需求释放,体外诊断行业将继续保持快速发展,叠加产业政策助力国产化和国内企业的技术突破,我国体外诊断企业将迎来发展的黄金期,进而推动微流体零部件行业的发展。

400-1050-986

400-1050-986