市场资讯

市场资讯新闻资讯 更多+

(1)铝简介:铝具有轻便性,高导电性、高导热性、可塑性、耐腐蚀性等特征,是世界总产量和使用量仅次于钢铁的金属。铝的最主要的生产工艺流程是:铝土矿——氧化铝——电解铝(原铝)——铝材,或者再生铝——铝材。

①全球铝土矿储量情况:铝土矿的分布较为集中,主要分布在非洲、亚洲和南美洲。2021年全球铝土矿储量约为320亿吨,已查明铝土矿储量可以满足全球市场的需求近100年,其中几内亚铝土矿储量约为74亿吨,约占世界储量23.13%;澳大利亚铝土矿储量约为53亿吨,约占世界储量16.56%。各国家铝土矿储量统计情况如下表:

单位:亿金属吨

数据统计:中金企信国际咨询

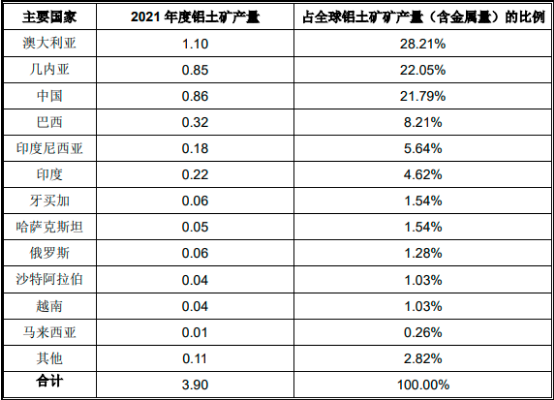

②全球铝土矿产量情况:铝土矿产量方面,澳大利亚、几内亚、中国排名全球前三,分别占比28.21%、22.05%、21.79%。2020年,全球各国的铝土矿矿产量及占比如下表所示:

单位:亿金属吨

数据统计:中金企信国际咨询

③全球铝消费量情况:根据中国有色金属工业年鉴的数据,从2009年到2019年全球铝消费量从3,538万吨,稳步增长至6,414万吨,年复合增长率为6.1%,约为全球经济增速的2倍。

④铝产品产业链简介:铝产品产业链的上游为铝土矿,铝土矿通过化学反应制作成氢氧化铝。中游为电解铝,由氢氧化铝通过化学反应制成,是铝产品的主要贸易品种,铝产业链的下游为铝合金锭、铝材等,上述材料被广泛应用汽车工业和建筑行业中,铝产业链的具体情况如下:

铝产业链分析

中金企信国际咨询公布的《2023-2029年铝产品贸易行业市场竞争格局调查分析及发展战略规划评估预测报告》

(2)全球铝产品贸易行业的发展现状及前景:

①全球铝产品贸易行业的发展现状:铝土矿开采与铝工业生产长期处于错位分布的状态,是当前铝矿石国际贸易频繁的主要原因。目前铝土矿供应主要来自于澳大利亚、几内亚和中国,2021年三者产量分别占比28.21%、22.05%和21.79%,而原铝产能主要集中在中国,2021年中国铝冶炼厂产量占全球也铝冶炼厂产量的57.35%。此外,未来新增铝土矿产量主要集中于几内亚、澳大利亚、印尼等国家,因此,铝土矿开采与铝工业生产的错位将进一步扩大,进而导致铝矿石国际贸易量将保持增长态势。

据世界金属统计局(WBMS)统计,近15年来全球铝土矿贸易量呈现波动上升趋势。2005年全球铝土矿进口量为3,742.73万吨,2020年全球铝土矿进口量为1.38亿吨,2005-2020年年复合增长率达9.09%;2005年全球铝土矿出口量为2,404.57万吨,2020年全球铝土矿出口量为6,587.20万吨,2005-2020年年复合增长率达6.95%。

铝土矿国际贸易主要发生在中国和非洲、南美洲、澳洲之间,中国是全球唯一超过千万吨铝土矿进口的国家。2018年,中国铝土矿进口量8,271.62万吨,2019年已经增长至约1亿吨,排名第二至五位的乌克兰、爱尔兰、美国和德国铝土矿进口量分别为508.89万吨、459.64万吨、445.72万吨和263.61万吨,与中国进口量存在量级差距。

出口方面,据2020年美国地质勘查局统计,2015-2018年全球铝土矿出口国主要为牙买加、巴西、几内亚和圭亚那,四国合计出口量约占全球出口总量的91%,其中牙买加占比为51%,占比超过全球出口量的一半;2015-2018年全球氧化铝的出口国则主要为巴西、澳大利亚、牙买加和加拿大,四国合计出口量占全球出口总量的84%,其中巴西和澳大利亚分别占比39%和31%,与其他国家出口量存在量级差距。

在铝土矿开采企业方面,全球铝土矿前十企业占据铝土矿供应的半壁江山。2017年,全球铝土矿CR10为50.67%,其中力拓是全球最大的铝土矿企业,产量占全球铝土矿产量的13.37%,美国铝业、南方32、澳洲氧化铝公司和中国铝业分列二至五位,产量占比分别为8.81%、5.17%、5.17%和4.26%。中国铝业产量虽高居第五,但其可供价格远高于其他铝土矿供应巨头,中国铝工业仍高度依赖国际进口。

数据统计:中金企信国际咨询

②全球铝产品贸易行业的定价体系:铝作为主流大宗商品,其定价采用市场化的定价机制。20世纪70年代以来,随着铝在生产生活领域的广泛应用,铝贸易量整体呈上升趋势。1987年伦敦金属交易所(LME)率先推出铝期货合约,以满足铝贸易商、生产和加工企业的避险需要。经过数十年的发展,目前铝期货交易已较为成熟,成为LME期货交易量最大的合约之一;铝期货价格深入贯穿于铝行业的加工、贸易及终端产品销售中,成为现货定价的标的。LME每天都会公布铝的官方成交价,被视作全球铝贸易现货合同定价的基准价。

当前,国际原铝市场的价格形成机制主要包括两种,其一为三个月期货价格,主要参照LME三个月期铝均价;其二为当月现货价格,主要根据不同地区在LME现货价格的基础上增加一定的升水或贴水。

氧化铝价格分长期供货合同价格和现货市场价格,其中长期供货合同价格有与铝价挂钩等定价机制。与铝价挂钩的定价机制是指氧化铝价格与铝价挂钩,即以铝价的一定比例确定氧化铝的价格,通常是根据伦敦金属交易所铝价为定价依据。

③全球铝产品贸易行业的发展前景:目前,铝产品已是国际贸易量最大的大宗商品之一,铝产品贸易行业发展也比较成熟,行业整体较为规范,呈现巨头林立、竞争充分的局面。全球的铝资源主要供应国主要为牙买加、巴西、澳大利亚和几内亚等,主要需求国为中国,供给和需求错配的情况将持续存在,铝产品的贸易需求长期存在,具有较好的行业发展前景。

(3)我国铝矿石贸易行业的发展现状及前景:

①我国铝产品贸易行业的市场基础:中国铝消费增长强劲。数据显示,2016年我国铝消费总量达到3,250万吨,同比增长8%,2017年铝消费达到3,470吨,同比增长6.77%。根据“十三五”有色金属工业规划,到2020年我国铝消费总量将达到4,300万吨,2016-2020年期间的年均复合增长率(CAGR)将达到7.24%。

产量方面,2000-2015年,我国氧化铝产量年化增长率达19.03%,电解铝产量年化增长率达16.98%,铝材产量年化增长率达21.69%。2015年以来,随着我国经济进入新常态,铝业产量增速明显下滑,2015-2020年氧化铝、原铝、铝材年化增速分别为4.73%、3.37%、1.99%。

我国铝土矿资源储量少,国内铝土矿供给长期难以满足旺盛的需求。根据美国地质调查局公布的2021年全球铝土矿资源储备分布,中国铝土矿储备仅占世界的3.13%。产量方面,根据国际铝业协会数据,2021年中国原铝产量3,883.70万吨,占世界总产量的57.76%。

2021年世界各地区原铝产量分析

单位:万吨

数据统计:中金企信国际咨询

2021年中国铝土矿储量、产量、原铝产能占比分析

数据统计:中金企信国际咨询

我国铝土矿还存在冶炼难度大的问题。世界三类铝土矿按照冶炼难度由低到高排序分别为:三水铝石型、一水铝石型和一水硬铝石型,而中国的铝土矿以第三种为主,需要在高温高压的条件下才能溶出,最难冶炼。根据光大证券《铝行业深度研究:步入钢的后尘,酝酿轻的精彩》,2017年,全球铝土矿前十大企业中,成本最高的是中国铝业,每吨成本22.07美元,远远高于最低成本每吨6.11美元。

矿资源供给与产能需求失衡奠定了我国铝矿石贸易的基础。2000年以来,我国进口铝土矿的规模不断扩大。近年来,受环保政策等因素影响,我国进口铝土矿增速明显。2021年,我国进口铝土矿11,155.82万吨,较2019年增长10.82%。2005-2020年间,我国铝土矿进口数量年均增长30.05%。2021年受到海运费大幅上涨,进口成本上升对进口量形成抑制导致2021年我国铝土矿进口数量较2020年下降3.75%。

与进口铝土矿的规模持续上升相对应的,是我国铝土矿对外依存度的持续提高。从2014年到2019年,我国铝土矿的对外依存度已从31.82%上升至2019年的65.76%。进口的集中度也得到显著提升:2014年,我国从几内亚、澳大利亚、印尼进口的铝土矿占总进口量的比重为43%,2019年,该比例提高至93%,上涨约50个百分点。

铝材贸易方面,中国铝材(含未锻造的铝)的出口量近五年来占中国全铝产量的比重稳定在10%左右,占国外全铝产量的比重稳定在5%-6%。2018年我国净出口铝材占全球铝材出口贸易总量的23%。而进口方面,2007年以来我国铝材进口量总体呈现持续下降的态势。

②我国铝产品贸易行业的市场格局:铝产品贸易方面,铝土矿占据我国铝业进出口贸易规模大头。由于不同企业在采购方式上有所不同,铝贸易市场逐渐分化出长协货市场及现货市场。长协货市场的参与者主要为大型企业,与矿产商签订长期协议。在协议中,双方根据当年各自的生产计划约定采购量。现货市场的参与者主要为中小型企业及贸易商。

2007-2021年全国铝产品进出口规模分析

单位:万吨

数据统计:中金企信国际咨询

③我国铝产品贸易行业的发展前景:目前,我国人均铝消费量尚未见顶。根据光大证券《铝行业深度研究:步入钢的后尘,酝酿轻的精彩》,2016年,我国人均铝消费量为25.5kg,与同期美国29.9kg、日本30.5kg、德国38.9kg仍有增长空间。2019年,中国人均消费量达到27.9kg,预计2027年将达到35kg。

国内氧化铝生产企业仍在新增产能。根据统计数据,2020年国内预计新增氧化铝产能570万吨,相当于2019年国内氧化铝产能的7.9%。

未来我国铝土矿的对外依存度仍将处于高位,铝土矿进口贸易行业的市场体量将稳健提高,境内铝土矿贸易企业的贸易量仍有上升空间,行业竞争力有望进一步增强,整体前景较好。

400-1050-986

400-1050-986