市场资讯

市场资讯新闻资讯 更多+

(1)橡胶零件制造行业概述:橡胶制品业是国民经济传统的重要基础性产业之一,广泛应用于汽车、轨道交通、建筑、机械、航空、电子、军工等工业领域,包含7个子行业:轮胎制造,橡胶板、管、带制造,橡胶零件制造,再生橡胶制造,日用及医用橡胶制品制造,运动场地用塑胶制造和其他橡胶制品制造业。

橡胶零件制造业以天然橡胶或各种合成橡胶为原料,辅以不同品种及数量的添加剂以改变橡胶性能指标,并以相应的工艺完成制造,进而生产出各种橡胶零配件产品,其技术发展水平直接关乎相关主机装备的技术提升,影响下游行业技术水平。随着经济全球化的不断深入和我国汽车工业的快速发展,国外一线橡胶零件制造厂商纷纷来华建厂,国内部分优秀企业也通过引进国外先进设备与技术、加强自主研发不断取得技术进步,部分产品已达到国际先进水平,全球橡胶零件的生产制造已部分转移至中国。

“十三五”期间,随着汽车、轨道交通等制造业及基础建设的快速发展,我国橡胶零件制造业的发展达到了前所未有的高度,随着国内外经济环境的不断变化和国家供给侧改革不断深入,在加大淘汰落后产能以及加强环保治理的大背景下,我国橡胶零件制造业行业将转向规模化、专业化的方向发展。根据中金企信统计数据,2020年国内橡胶零件制造业业务收入为673.90亿元。

2、市场应用领域分析:随着我国国民经济的快速发展,橡胶零件终端应用领域对高品质、长生命周期产品的趋势日渐强烈。橡胶零部件作为核心的基础零部件之一,将在基础创新、工艺改进、质量控制、节能环保等技术领域不断提升,继续在下游产品性能提升中发挥重要的作用,橡胶零部件广泛的应用于汽车、轨道交通、建筑、机械、航空、电子、军工等工业领域。在我国制造强国的战略大背景下,具有广阔的发展前景。

建筑工业用橡胶制品橡胶零部件主要满足防水、防腐蚀、耐磨、抗震等多种功能的要求,如橡胶防水卷材、胶粘剂、嵌缝密封材料、橡胶支座等。随着我国建筑工业的迅速发展,建筑工业用橡胶制品相继出现,并以极快的发展速度与之相配套发展。

工程机械需要大量与之配套的橡胶零部件,如油塞、气弹簧、油封、活塞环、防尘圈等。橡胶零部件作为机械基础件,其质量直接关系着工程机械产品的整体性能、质量水平及可靠性。工程机械作为中国装备制造产业重要的组成部分,随着宏观经济的不断趋好,其产业规模不断壮大,产业体系不断健全和完善,技术创新能力显著增强,其发展也带动了配套零部件行业的发展。

航空航天行业是我国军工行业发展的最高领域,其所用的密封、减振等橡胶零部件产品,具有高技术含量、高附加值等特性,代表橡胶零部件行业最高的技术水准。航空工业是国家战略性高技术产业,是国防空中力量和航空交通运输的物质基础,是国民经济发展、科学技术创新的重要推动力量。随着我国航天航空事业迅猛发展,航天航空橡胶零部件将迎来广阔的市场前景。

除上述各类主要行业外,橡胶零部件产品在电力、石油化工、冶金矿山、水利工程、医药等行业中也有着广泛的应用。

中金企信国际咨询公布的《全球与中国橡胶零件制造市场供需发展前景预测及投资可行性分析报告(2023版)》

(1)汽车动力总成系统密封件所对应的商用车行业情况:

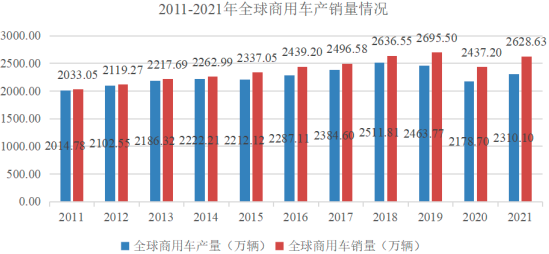

1)全球商用车产销量稳定增长:商用车5方面,根据中金企信统计数据,2011年至2019年以来全球商用车产量总体保持增长,2020年受疫情及国际经济环境影响,全球商用车产销量出现下滑,2020年全球商用车产量2,178.70万辆,较上年同期下降11.57%,2020年全球商用车销量2,437.20万辆,较上年同期下降9.58%;2021年全球商用车产销量回升,产量为2,310.10万辆,较上年同期增长6.03%,2021年全球商用车销量2,628.63万辆,较上年同期增长7.85%,2011至2021年间,全球商用车整体产销量持续维持在2,000万辆以上水平。

数据统计:中金企信国际咨询

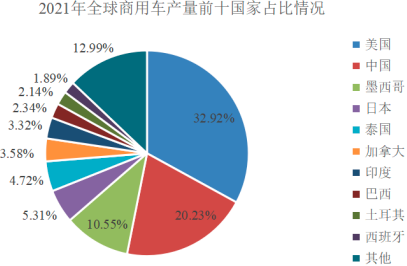

根据中金企信统计数据,2021年全球商用车产量前十的国家分别为美国、中国、墨西哥、日本、泰国、加拿大、印度、巴西、土耳其、西班牙,上述国家的商用车产量占全球商用车产量的87.01%。

数据统计:中金企信国际咨询

2)我国商用车产业进入稳定发展期:商用车产业是我国起步最早、发展时间最长、最早进行重点领域突破的汽车工业产业。我国商用车企业在自主创新过程中不断发展,已经建立起覆盖全产业链的研发、制造、销售和服务等完整的产业体系。

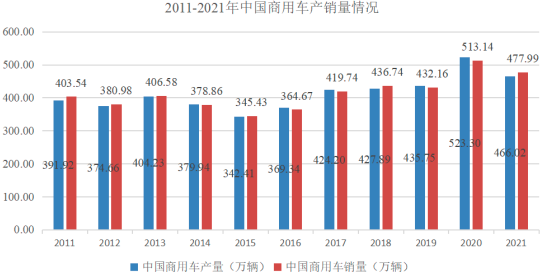

近年来,我国基础设施建设投资保持较高速度的增长,工业、批发和零售业的快速发展带来物流需求的高速增长;国家加强对环境保护的重视,环保部发布“国家第六阶段机动车污染物排放标准”加速了国六以下排放标准的燃油车替换,带动商用车需求的增长。受上述因素影响,我国商用车产销量在2016年-2020年迎来新一轮的快速增长,2021年随着国六排放标准的正式实施,前期商用车替换需求的加速释放,2021年商用车产销量略有回落,但超过2019年及之前历史数据。2011-2021年,我国商用车产销量情况如下:

数据统计:中金企信国际咨询

根据中国汽车工业协会《2020年中国商用汽车产业发展报告》,中国商用车未来十年将继续保持在400-450万辆/年的整车销量。随着行业竞争的加剧,商用车产业集中度不断提高,具备技术和规模优势的商用车整车企业将愈发领先。商用车产品将逐渐由中低端向高端升级,商用车整体向专业化、多元化的方向发展。

(2)轨道交通领域防水、减振等产品所对应的轨道交通行业情况:

1)轨道交通行业发展现状及未来发展趋势:轨道交通是指运营车辆需要在特定轨道上行驶的一类交通工具或运输系统。

轨道交通主要分为铁路和城市轨道交通,其中铁路可以进一步细分为普速铁路和高速铁路。随着城市化程度和人们对于远距离交通出行和货物运输需求的不断提升,轨道交通作为公认的高效、环保的交通运输方式,在社会生产生活中的重要性日益凸显。近年来,受益于轨道交通技术的不断发展和轨道交通建设规模的不断扩大,轨道交通车辆运行速度得以大幅度提升,列车运行间隔不断缩短,在为交通运输行业带来极大便利的同时,也催生了上游轨道交通装备及配套产品行业的需求。

①全球轨道交通行业快速发展,亚洲和欧洲成为主要增量市场:随着全球经济的不断发展、铁路技术和运营水平的不断进步,全球铁路面临着十分广阔的市场空间。在铁路细分领域中,高速铁路近几年来发展速度最快。在高速铁路建设初期,一般将时速200km/h以上的铁路定义为高速铁路,而随着技术进步,各国对高速铁路的标准定义也在不断变化。预测全球铁路总投资额将从2020年的3,820亿美元增长到2040年的5,650亿美元。从累计投资规模上看,预计全球除中国外2020-2040年共计21年间铁路基建的总投资额累计将达到51,370亿美元。除中国外,欧洲仍然是未来铁路基建投资规模最大的领域,2020-2040年欧洲铁路投资累计规模将达到23,850亿美元,亚洲(除中国外)位列第二,将达到16,020亿美元,其次是美洲8,230亿美元,澳洲1,690亿美元,以及非洲1,580亿美元,国际铁路基础设施建设仍将处于较高水平阶段。

从全球城市轨道交通行业来看,受城市发展阶段与发展模式的影响,世界各区域城市轨道交通结构存在较大差异,亚洲与美洲的城市轨道交通以地铁为主,欧洲城市轨道交通以有轨电车为主。根据公共交通国际联会(UITP)数据显示,2020年至2025年,全球(除中国外)城市轨道交通新增里程1,412公里,其中亚洲(除中国外)新增里程位居第一,将达到667公里,其次为美洲,新增里程约520公里,总体仍有一定的市场空间。

②我国轨道交通行业快速发展,高铁发展进入全新阶段:铁路运输具有覆盖面广、运输量大、运输成本低、速度较快、能耗较低、安全性高等优势,长期以来在我国交通运输体系中占据重要地位。铁路交通运输网作为国民经济大动脉、关键基础设施和重大民生工程,是综合交通运输体系的骨干和主要运输方式之一,在我国经济社会发展中的地位和作用至关重要。2021年我国铁路营业里程达15万公里,其中高速铁路营业里程达4万公里。2022年1-6月,我国铁路新增营业里程为2,043.50公里,其中高铁995.90公里。

从铁路营业里程来看,我国铁路里程居世界前列,高速铁路里程则领先全球。“十三五”以来,全国铁路营业里程由12.10万公里增加到15.00万公里,增长23.97%,高速铁路营业里程由1.98万公里增加到4.00万公里,增长超过一倍。铁路复线率由52.90%增长到59.50%,电气化率由60.80%增长到73.30%。全球范围内而言,我国对高速铁路的研究和建设起步较晚,但发展十分迅速。自2008年我国第一条高速铁路京津城际铁路开通以来,我国高铁建设开始进入快车道,近十年来,我国高速铁路营业里程平均增长率达20.45%,处于高速发展阶段;目前,我国高铁营业里程在全球高铁总营业里程中的占比超过2/3,成为全球高铁营业里程最长、运输密度最高、网络运营化最复杂的国家。

从国内铁路行业看,“十四五”时期我国将新增铁路营业里程约2.37万公里,铁路市场总投资额预计达到3.5万亿元,与“十三五”时期基本持平,同时期,我国将新增城际铁路和市域(郊)铁路营业里程3,000公里,铁路专用线建设投资总额预计也将达8,000亿元,国内铁路基础设施建设也将处于相对较高水平。

从国内城市轨道交通行业来看,“十四五”时期我国将新增城市轨道交通营业里程3,000公里,与“十三五”规划新增营业里程持平。到2025年,中国内地开通运营城市轨道交通的城市将达到50个,其中上海和北京将分别形成1,000公里以上的庞大线网,“十四五”时期预计将维持较高投资水平。

2016年7月,国家发展改革委、交通运输部、中国铁路总公司联合发布《中长期铁路网规划(2016-2030)》,在“四纵四横”高铁网的基础上规划建设“八纵八横”高铁主通道。规划提出,短期目标(到2020年):铁路总里程达到15万公里,其中高铁总里程达到3万公里;中期目标(到2025年):铁路总里程达到17.5万公里,其中高铁总里程达到3.8万公里;远期目标(到2030年):实现铁路总里程达到20万公里,高铁总里程突破4.5万公里。

2020年8月,国铁集团发布的《新时代交通强国铁路先行规划纲要》,提出到2035年,要实现铁路网内外互联互通、区际多路畅通、省会高效连通、地市快速通达、县域基本覆盖、枢纽衔接顺畅,网络设施智慧升级,有效供给能力充沛。全国铁路网20万公里左右,其中高铁7万公里左右。20万人口以上城市实现铁路覆盖,其中50万人口以上城市高铁通达。我国高铁事业从萌芽到经历高速发展后,即将进入一个全新的发展阶段。

2)我国轨道交通装备技术成熟,国产装备及部件稳步增长:轨道交通装备是铁路、城市轨道交通等轨道交通领域所需各类装备总称,其包括轨道交通路桥、机车车辆、工程及养路机械、通信信号、牵引机电、安全保障、运营管理等各类装备。轨道交通行业的固定资产投资主要分为基本建设投资、设备购置投资及更新改造投资,基本建设投资为轨道交通基础设施,包括轨道、桥梁、道岔、信号系统等的建设投资;设备购置投资主要包括机车、客车、火车、动车组等轨道交通车辆装备的采购投资;更新改造投资为对上述建设和装备进行改造或更新的投资。近年来,我国轨道交通投资额基本保持稳定。2014-2021年间,轨道交通领域每年固定资产投资额均保持在7,000亿元以上。

2020年8月,国铁集团出台《新时代交通强国铁路先行规划纲要》,规划提出突破掌握关键核心技术的战略方向,深化高铁关键核心技术自主创新,系统掌握智能高铁、智慧铁路关键硬核技术,推进信息系统、关键零部件、基础元器件及基础材料等核心关键技术自主化,实现自主安全可控。加强可实现工程化、产业化的前沿技术研究,自主创新建立时速400公里及以上高速铁路技术标准、更快捷货运列车、更先进重载铁路等成套关键技术体系。在国家宏观政策的推动下,涌现出一大批具有自主知识产权的轨道交通装备制造企业,伴随国家轨道交通基础建设的发展,我国轨道交通装备产业将保持持续增长。

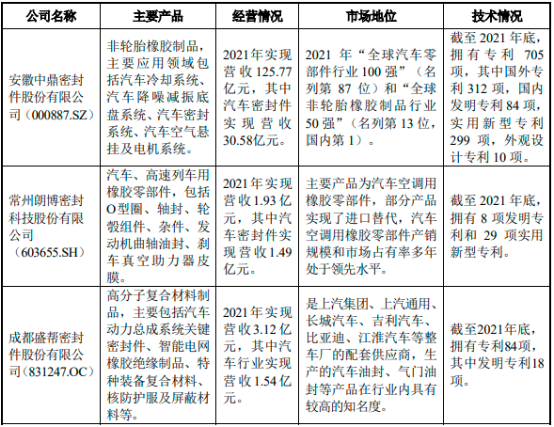

(3)行业内的主要企业和主要企业的市场份额情况:

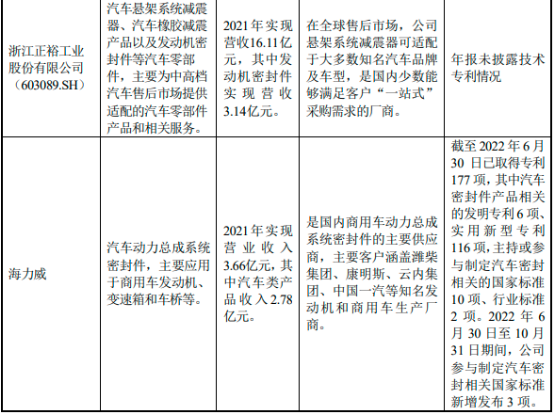

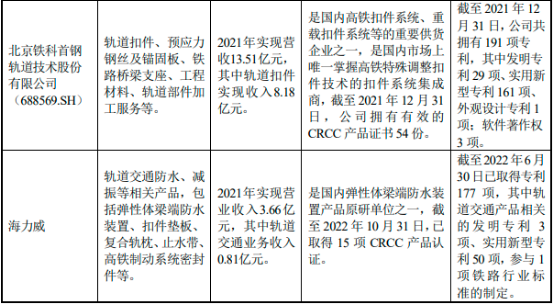

1)汽车动力总成系统密封件主要竞争对手对比情况:

数据统计:中金企信国际咨询

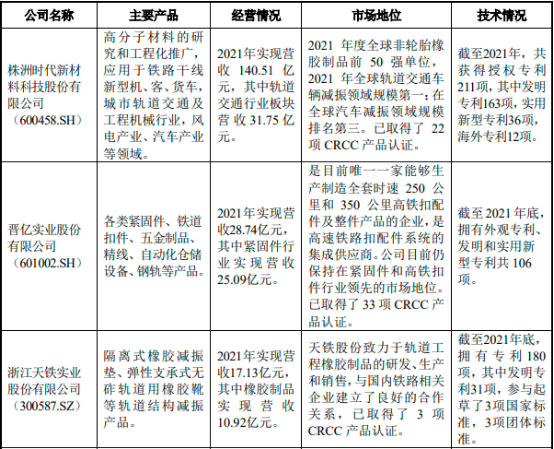

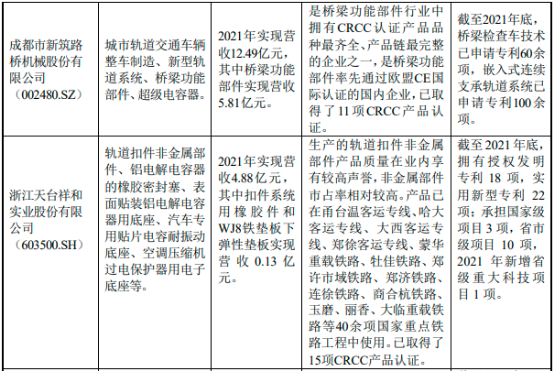

(2)轨道交通类产品主要竞争对手对比情况:

数据统计:中金企信国际咨询

400-1050-986

400-1050-986