研究报告

研究报告新闻资讯 更多+

杀菌剂是用于防治植物病害的植保产品,使用杀菌剂是防治植物病害的一种经济有效的方法。2010-2020年全球杀菌剂市场规模由116亿美元增长至168亿美元,期间年均复合增长率为3.73%,增速与整体农药行业持平。

根据中金企信国际咨询统计数据,全球销售额前十大杀菌剂分别是嘧菌酯(6.9%)、丙硫菌唑(6.8%)、代森锰锌(5.9%)、吡唑醚菌酯(4.9%)、戊唑醇(4.4%)、铜制剂(3.6%)、肟菌酯(3.6%)、苯醚甲环唑(3%)、氟唑菌酰胺(2.8%)和丙环唑(2.7%),前五大作物分别是蔬果(23.8%)、谷物(17.4%)、大豆(17.2%)、葡萄(8.3%)、水稻(7.7%)。巴西大豆锈病和西欧谷物颖枯病是杀菌剂最重要的市场,长期单一作用机理杀菌剂的重复使用,导致局部地区病原菌的抗药性积累。欧洲地区的禁限用政策趋严,限制了部分杀菌剂品种在欧洲市场的销售,比如代森锰锌、百菌清和部分三唑类杀菌剂,将推动欧洲市场杀菌剂产品迭代升级。此外,在有机农业发展、登记政策推动和抗性管理需求影响下,欧美地区种植者对杀菌生物制剂需求增长。

中金企信国际咨询公布的《2023-2029年全球与中国丙硫菌唑市场运行格局分析及投资战略可行性评估预测报告》

丙硫菌唑是2004年开发上市的广谱三唑硫酮类杀菌剂。其首先在英国取得登记,随后陆续在欧洲各国和南美取得登记。丙硫菌唑主要用于防治谷类作物(如小麦、大麦、水稻)、油菜、花生和豆类作物等的多种病害。丙硫菌唑对谷物上几乎所有真菌病害都有优异的防治功效,如赤霉病、白粉病、纹枯病、锈病、颖枯病、网斑病、菌核病、叶斑病、基腐病等;可有效防治油菜和花生田土传病害(如菌核病等),以及主要叶面病害(如灰霉病、锈病、褐斑病、黑斑病和黑胫病等);还可用于防治白菜黑斑病等。丙硫菌唑防治小麦赤霉病十分高效,可以有效抑制呕吐毒素的产生。

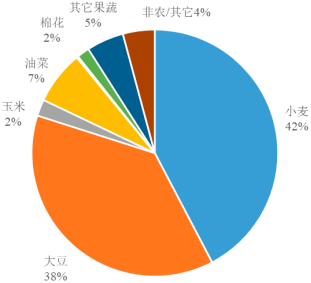

2020年全球丙硫菌唑使用量规模占比(按作物分类)分析

数据统计:中金企信国际咨询

丙硫菌唑已在全球60多个国家/地区销售。2020年丙硫菌唑全球销售额已超过13亿美元。丙硫菌唑用药市场主要位于欧洲、南美和北美地区,包括巴西、德国、英国、法国、加拿大、美国、俄罗斯、乌克兰、波兰、罗马尼亚等国家。

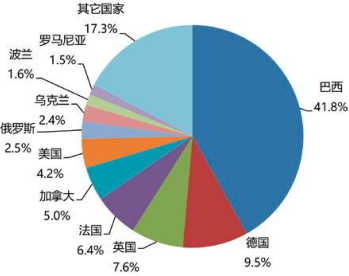

2019年丙硫菌唑主要应用市场统计数据分析

数据统计:中金企信国际咨询

巴西是丙硫菌唑第一大用药国,占到全球总用量40%以上,大豆是巴西丙硫菌唑用量最高的作物,占比高达87%,其他作物用途包括玉米、棉花、谷物等。

英国、德国和法国是欧洲地区丙硫菌唑用量最高的三个国家,超过80%的产品均用于谷物;美国农业市场中,超过60%的丙硫菌唑用于谷物,大豆和玉米上的应用仅占13.60%和4.01%。而在加拿大,谷物和油菜是丙硫菌唑应用的两个主要作物,分别占到51.35%和41.05%,其它少量应用于玉米、大豆等。

根据中金企信国际咨询统计数据,2010年至2020年全球丙硫菌唑市场规模由4.21亿美元增加至13.82亿美元,复合增长率达到12.62%;2010年至2020年全球丙硫菌唑使用规模由1,643.51吨增加到7,393.07吨,复合增长率达到16.23%。按照该增长率测算,至2025年全球丙硫菌唑市场规模将达到25.04亿美元,使用规模将达到15,673吨。

另外,随着全球农药监管趋严,对农作物、食品相关物质农药残留减小的趋势和农药对环境、有益生物风险评估更加全面、严格,对高风险杀菌剂禁限用力度不断加大。丙硫菌唑作为新兴的杀菌剂产品,受相关竞品农药禁限用管理政策影响以及随着相关厂家登记及推广力度的不断加大(包括北美、东欧、中国和印度等亚洲新兴市场登记和推广),将为丙硫菌唑提供更大的成长空间。根据中心预测,丙硫菌唑增量市场,具体包括:

1)受一系列杀菌剂禁限用管理政策的影响,如欧盟不再批准多菌灵用于农用与9类型的生物杀灭剂产品以及百菌清、代森类等禁限用以及巴西对多菌灵的禁用,将进一步为丙硫菌唑提供3,000吨替代市场;传统三唑类杀菌剂受到内分泌干扰的负面效应,多种三唑类杀菌剂受新监管政策影响较大,包括丙环唑、环丙唑醇、戊唑醇和叶菌唑等品种禁限风险较大,预计为丙硫菌唑带来约6,000吨的替代增量;

2)丙硫菌唑在亚洲和美洲等区域的新增登记和推广(复配),预计将带来约8,000吨市场增量。

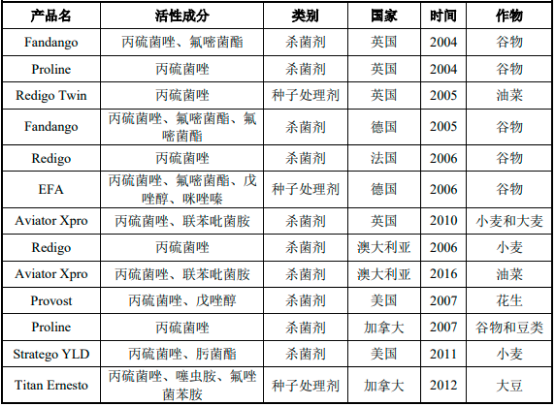

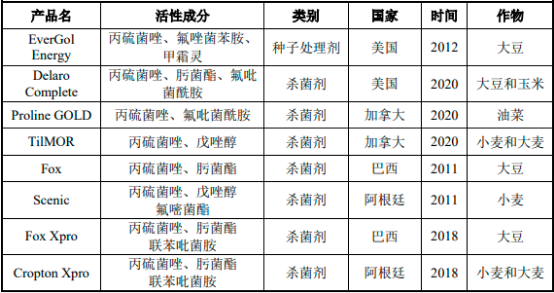

综上,结合全球丙硫菌唑历史增长率及增量市场情况,中心预测,到2025年,全球丙硫菌唑市场容量有望达到31,000吨左右。目前,拜耳公司在全球丙硫菌唑市场占有主导地位,其多个丙硫菌唑复配产品在全球多个国家取得登记和上市,具体情况如下:

拜耳公司在全球推出的丙硫菌唑产品汇总(不完全统计)

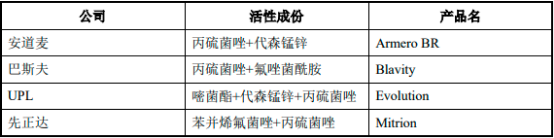

丙硫菌唑化合物的专利到期后,先正达、巴斯夫、安道麦等国际作物保护领先公司竞相参与该产品的研制与开发。国际农化巨头一般通过开发丙硫菌唑复配产品的方式参与丙硫菌唑市场竞争。与丙硫菌唑复配的有效成分主要有:氟嘧菌酯、戊唑醇、肟菌酯、联苯吡菌胺、氟唑菌苯胺、苯并烯氟菌唑、螺环菌胺、啶酰菌胺、氟吡菌酰胺、甲霜灵、噻虫胺等。

此外,巴西批准登记安道麦、先正达、UPL等公司的丙硫菌唑制剂产品,这些产品主要用于防治南美地区大豆亚洲锈病和小麦赤霉病。目前,巴西已成为丙硫菌唑的第一大用药国。

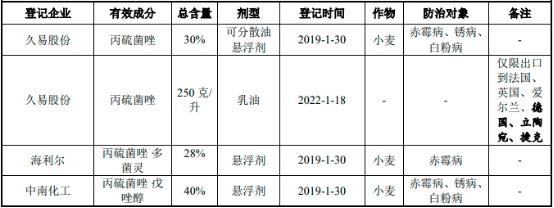

拜耳公司丙硫菌唑在中国的化合物专利于2015年11月8日到期,目前国内有安徽久易、海利尔、河北兴柏、南通泰禾等10余家企业取得丙硫菌唑原药产品的登记,安徽久易、海利尔和中南化工取得丙硫菌唑制剂产品的登记,制剂产品登记情况如下:

我国是小麦种植大国,常年播种面积占粮食作物的20%左右,约3.6亿亩。小麦在保障我国粮食安全方面起着举足轻重的作用。小麦赤霉病、条锈病、茎基腐病被称为“小麦之癌”,抗赤霉病高产小麦新品种被农业农村部《2022农业农村产业发展重大技术需求》列为38项重大需求之首。抗小麦赤霉病品种的选育需要长期的努力。使用化学农药防治小麦赤霉病仍是当前最现实有效的方法。

近几年小麦赤霉病和锈病发生频率上升,小麦赤霉病一般流行年份可使产量损失10%~20%,大流行年份可导致绝收,严重影响小麦产量及品质。据全国农技中心数据,小麦赤霉病2001—2010年的10年年均发生面积为6,000万亩左右,2011—2020年的10年年均发生面积为7,300万亩左右。原本使用的药剂如多菌灵、福美双等单剂及复配制剂产品,存在防效低,抗性强、高残留等问题。丙硫菌唑对小麦赤霉病、锈病和白粉病等病害具有良好的防治效果,且可降低呕吐毒素产生,对粮食安全和食品安全具有重要意义。

2022年1月颁布的《“十四五”全国农药产业发展规划》,更是将小麦条锈病和赤霉病列为影响国家粮食安全的重大病虫害,小麦条锈病和赤霉病防治用药属于需要持续稳定的生产供应的农药品种。根据全国农技中心《关于印发小麦“两病”等重大病虫害防控技术要点的通知》(农技植保〔2022〕7号),2022年小麦“两病”(赤霉病、条锈病)呈重发态势,直接威胁粮食生产安全,小麦“两病”防控技术要点明确,在多菌灵产生抗性地区,可选用氰烯菌酯、戊唑醇、咪鲜胺、丙硫菌唑、氟唑菌酰羟胺等用量少、防效好的高效药剂及其复配制剂防治,以提高预防控制效果,降低呕吐毒素污染风险。安徽省植保总站“小麦赤霉病及其毒素污染预警系统”将丙硫菌唑作为主推药剂,在安徽省粮食提质控害增产应用方面效果显著;江苏省植物保护植物检疫站在2022年小麦赤霉病、白粉病和锈病防治技术意见中要求加大氰烯菌酯、丙硫菌唑、氟菌酰羟胺等高效药剂及其复配制剂的推广应用力度。丙硫菌唑作为全国农技中心和部分省级植保站推荐的小麦“两病”防治用药,将为丙硫菌唑在国内市场的大力推广创造良好的市场环境。

根据全国农技中心数据,预计2022年国内小麦赤霉病发生面积为9,000万亩,需预防控制面积在2.5亿亩次以上。白粉病预计发生面积9,000万亩,条锈病预计发生面积3,000万亩。丙硫菌唑在我国小麦市场应用空间广阔。作为广谱性杀菌剂,丙硫菌唑在防治水稻恶苗病、花生白绢病、马铃薯晚疫病、玉米大小斑病、大豆锈病等方面均具有优良的防效,具有广阔的应用空间。

400-1050-986

400-1050-986