研究报告

研究报告新闻资讯 更多+

聚乙烯醇行业:

1)聚乙烯醇行业简介:聚乙烯醇是一种水溶性高分子材料,通式为[C2H4O]n,其主要分类指标为聚合度和醇解度,一般分为17-99、20-99、26-99、17-88、20-88、24-88等,其中前2位表示聚合度,后2位表示醇解度,例如17-99表示聚合度为1700、醇解度为99%。

聚乙烯醇具有粘结性、成纤性、乳化稳定性、气体阻隔性、成膜性、生物降解性等优良性能,主要用于生产聚合助剂、特种纤维、胶粘剂、安全玻璃夹层膜(PVB膜)、水溶膜、光学膜等,广泛应用于精细化工、绿色建筑、造纸、纤维、汽车、可降解包装、光电、医药等行业。

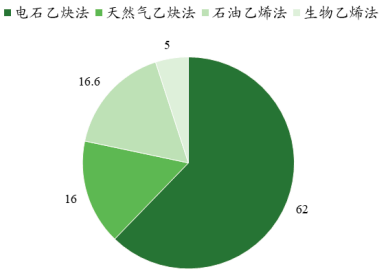

聚乙烯醇行业属技术密集型行业,生产工艺路线长、技术复杂且难度大。聚乙烯醇的主要生产工艺包括电石乙炔法、石油乙烯法、天然气乙炔法。由于能源消费结构的差异,国际上聚乙烯醇生产以石油乙烯法为主,我国以电石乙炔法为主。根据中国化学纤维工业协会统计,目前,国内聚乙烯醇生产企业共有9家(分属中石化、皖维高新等5个集团公司),其中电石乙炔法占主导地位,生产企业有5家,合计产能为62万吨,约占国内聚乙烯醇总生产能力的62%。

2020年我国聚乙烯醇产能(万吨)分布情况

数据统计:中金企信国际咨询

2)聚乙烯醇行业发展情况:聚乙烯醇最早于1924年由德国化学家合成,1926年实现小规模生产,1950年由日本仓敷人造丝公司率先实现工业化生产。我国聚乙烯醇工业于20世纪60年代起步,在1963年自日本引进一套年产1万吨的维纶生产线,随后国内兴建了13家聚乙烯醇企业,总产能达到20万吨。但由于产品质量不高、下游应用领域有限,行业开工率较低,库存较为严重。上世纪80年代中后期,随着维纶以外应用领域的不断开发,聚乙烯醇生产企业呈现新的发展活力,相继组织非纤用聚乙烯醇生产。

上世纪90年代中后期至2007年,聚乙烯醇市场价格整体处于上升通道,市场供不应求,国内聚乙烯醇行业进行了大规模的产能扩张。2008年全球金融危机后,受全球需求萎靡、原料价格波动的影响,行业利润空间受到挤压,随着新建装置的投产,行业进入产能过剩的调整阶段。“十二五”以来,国家环保标准不断提高,加速了行业内落后产能的退出。当前,国内聚乙烯醇行业基本完成整合,且随着光伏、光电、医药等新兴行业对高附加值PVA产品的需求不断提升,行业进入转型升级的良性发展阶段。

中金企信国际咨询公布的《2023-2029年全球及中国聚乙烯醇市场发展战略研究及投资可行性预测咨询报告》

3)聚乙烯醇市场供需及变动情况:

①市场需求情况:在需求规模方面,全球金融危机后,由于粘合剂、纺织浆料等下游行业景气程度不高,且部分领域面临新产品替代风险,全球聚乙烯醇的消费量呈现相对稳定、小幅增长的发展趋势。2015年世界聚乙烯醇消费量为134.3万吨,2020年消费量保持在135万吨左右。聚乙烯醇需求主要集中在东北亚、北美和西欧地区,三个地区消费量约占全球总消费量的85%。

我国是全球最主要的聚乙烯醇消费市场,消费量约占全球总消费量的50%。近年来,我国聚乙烯醇行业在消费总量保持稳定的情况下,消费结构不断优化,下游高附加值需求比例提升。2016年我国聚乙烯醇表观消费量为65.0万吨,2017年增长至69.6万吨,2018年由于下游建材、建筑等行业景气度下降,以及国内聚乙烯醇出口量增加、进口量减少,当年国内表观消费量降低至64.0万吨。2019年以来,下游市场需求企稳回升、新兴需求增长,当年国内表观消费量回升至65.2万吨;2020年在新冠肺炎疫情影响下,国内聚乙烯醇表观消费量仍增长至68.4万吨,同比增长4.9%。2021年,受国内聚乙烯醇供给量减少及出口量增加的影响,我国聚乙烯醇表观消费量下降至58.2万吨。

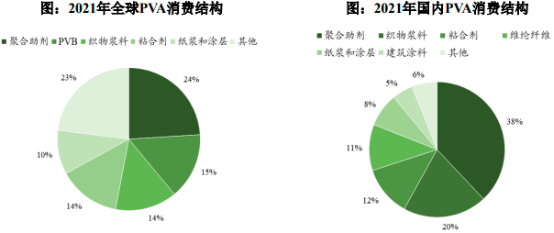

在需求结构方面,据中金企信国际咨询统计,2020年全球聚乙烯醇下游的消费需求主要来自聚合助剂、PVB、织物浆料、粘合剂、纸浆和涂层以及维纶、PVA薄膜等领域。其中,聚合助剂占比为24%,是聚乙烯醇下游最主要的应用领域;用于建筑和汽车安全玻璃夹层的PVB近年来快速发展,已成为聚乙烯醇的第二大应用领域,需求占比达到15%。

国内早期聚乙烯醇的应用领域以维纶为主,上世纪70-80年代聚乙烯醇用于维纶的消费占比七成。随着聚乙烯醇在纸浆、涂料等领域用途的不断开发,同时叠加涤纶、腈纶等其他合成纤维的大规模生产,聚乙烯醇在维纶纤维方面的应用占比逐渐减少,在其他领域的消费则不断增加。其中,聚乙烯醇在建筑、胶粘剂等领域的应用增长最为显著。据统计,国内聚乙烯醇消费结构中,聚合助剂占比为38%,织物浆料占比20%,粘合剂占比12%,维纶纤维占比11%,其他应用主要集中于造纸、建筑涂层、PVB、分散剂等领域。近年来PVB、PVA水溶膜等高附加值新兴领域对聚乙烯醇的需求占比不断提升,但与全球相比,目前我国聚乙烯醇消费结构中PVB、PVA膜等高端需求占比仍相对较低,在相关领域具有较大的市场提升空间。

数据统计:中金企信国际咨询

②市场供给情况:据中金企信国际咨询统计,全球聚乙烯醇总产能约为185万吨,主要集中在中国、日本、美国等少数国家和地区,其中亚太地区是主要生产地区,占世界总产量85%以上。2021年世界聚乙烯醇实际产量为125万吨左右,产能利用率约为68%。随着传统聚乙烯醇产品市场的竞争日益加剧,国际巨头逐步退出传统聚乙烯醇产品市场,转而向下游拓展生产高附加值的PVA延伸产品,全球聚乙烯醇产能正逐渐向中国转移。

我国聚乙烯醇产能约占全球总产能60%,是目前世界上最大的聚乙烯醇生产国。近年来,我国聚乙烯醇行业落后产能逐渐退出,总产量、开工率总体呈增长趋势。2020年,我国聚乙烯醇设计总产能为109.6万吨,剔除已停产和低效落后未运行等部分产能,有效产能约为99.6万吨,实际产量为78.3万吨,较2016年增长10.0%。2021年,受新冠肺炎疫情等因素影响,国内聚乙烯醇行业开工率有所下降。

4)聚乙烯醇行业发展趋势:

①需求扩张叠加产能出清,行业景气度持续上升:随着社会经济的发展和PVA下游应用领域的扩大,近几年国内PVA需求稳步增长,对于特种PVA产品的需求尤其旺盛。而供给端国内PVA行业第一轮整合已基本完成,中小产能退出,行业内主要厂商的生产、销售日趋理性。

伴随需求端的扩大升级和供给端的持续优化,聚乙烯醇市场供需逐步平衡,价格稳中有升,行业景气度持续提升,实现良性发展,为行业内企业深耕技术创新、开发高附加值PVA产品提供了良好的行业环境。

②下游应用领域不断扩展,高端产品逐步实现进口替代:目前,我国聚乙烯醇产品仍以常规产品为主,附加值较高的特殊性能聚乙烯醇产品主要依赖进口,国内PVA企业的同质化竞争较为激烈,高端产品的进口替代、国际市场的开拓已成为国内PVA企业未来发展的必然趋势。

从发达国家PVA产业发展经验来看,PVA行业的转型升级主要体现为产品性能提升带动下游应用领域的拓展。随着汽车、建筑、光电、绿色包装及医药领域的需求快速增长,PVA光学膜、PVA水溶膜、PVB膜等新产品具有很大的市场潜力。国内PVA行业主要企业不断加大研发投入,致力于提升PVA产品质量并研发高附加值PVA产品。当前国内普通品种PVA产品基本实现进口替代,PVA特殊品种及延伸产品的生产技术亦日渐成熟,新产品正在逐步投放市场,国内PVA行业下游应用空间得到进一步拓展。主要高附加值PVA产品介绍如下:

a)水溶膜用PVA产品:水溶膜是一种新兴的绿色包装材料,具有独特的生物可降解特性,近年来市场需求快速增长。由于水溶膜需要具备较好的透明度和光泽性、较高的拉伸强度和撕裂强度,高端水溶膜产品如洗衣凝珠、水转印膜等产品性能要求更高,对原料PVA的溶解性、透明性等性能具有很高的要求。随着国产高端水溶膜市场快速扩大,高端水溶膜用PVA产品的需求将持续增长。

b)高端PVB专用料:PVB即聚乙烯醇缩丁醛,PVB膜主要在层压安全玻璃制造中作为中间粘合薄膜层,广泛用于汽车、高层建筑、航空、航海等领域。高端PVB膜过去几十年一直处于日本企业的垄断之下,但近年来我国PVB膜在工艺技术水平上与日本可乐丽等国际先进企业的差距正在不断缩小,国内领先PVB企业已突破汽车级PVB、建筑级PVB和光伏级PVB产品,并且通过采购国内厂商的PVB专用料,有效带动了我国聚乙烯醇行业的技术升级。

c)氯乙烯聚合分散剂:悬浮聚合是工业生产PVC树脂的主要方法,氯乙烯聚合分散剂作为氯乙烯悬浮聚合重要的助剂,很大程度上决定了PVC产品的质量及性能。根据金联创统计,我国PVC产能占全球总产能的比例超过40%,但氯乙烯聚合分散剂长期依赖国外进口,市场基本被日本可乐丽、MCC、英国Synthomer等少数企业垄断,价格居高不下。近年来随着国内技术水平的不断提高,国产氯乙烯聚合分散剂正在逐步替代进口。

d)光学膜用PVA产品:以PVA制备的光学膜是偏光片的核心材料,偏光片是LCD液晶显示的核心元件。在全球LCD显示产业快速发展的背景下,全球偏光片市场稳步增长,催生了光学膜未来广阔的市场需求,带动光学膜专用PVA产品需求量快速增长。

e)其他特种PVA产品:聚乙烯醇作为极少数水溶性高分子聚合物之一,其应用领域不断得到拓展。近年来具有特殊性能的PVA产品不断涌现,并逐渐走向市场,例如阴离子改性PVA、阳离子改性PVA、低乙烯改性PVA、乙酰乙酰改性PVA等改性PVA产品。特种PVA产品能够满足特定应用领域对材料性能的要求,进一步拓展了PVA应用领域。特种PVA产品目前主要依赖进口,具有较大的进口替代空间。

③环保管控从严,推动行业整合与转型升级:近几年,国家环保管控力度持续加大,环保政策趋严,PVA行业的环保投入和监管压力有所提升。目前,国内PVA行业整合已经基本完成,落后产能和弱势企业已基本退出,未来行业将加速向高附加值和绿色环保方向转型。行业内研发能力强、技术先进、产业链长、成本低、效益好的头部企业优势将进一步凸显,PVA及下游产业的

行业集中度有望进一步提升。

(3)下游聚乙烯醇特种纤维行业:

1)聚乙烯醇特种纤维行业基本情况:PVA纤维是将聚乙烯醇溶解于水中,经干法纺丝或湿法纺丝制成的合成纤维。PVA纤维用甲醛处理可制成聚乙烯醇缩甲醛纤维,商品名称为维纶(或维尼纶)。维纶在工业领域中可用于制作帆布、防水布、滤布、运输带、包装材料、医用卫生材料、土工布、渔网和缆绳等,亦可与棉混纺,制作各种衣料和室内用品或生产针织品。20世纪70年代以前,维纶是我国重要的纺织原料,解决了人民群众的穿衣问题。

近年来,随着制造工艺和技术的不断发展,PVA纤维行业中特种纤维产品的占比不断提升,应用领域也日渐丰富。目前我国聚乙烯醇特种纤维中产量较大的主要为高强高模PVA纤维和水溶性PVA纤维。其中,高强高模PVA纤维具有强度和杨氏模量高、伸度低、耐酸碱性、抗溶剂性等特点,与水泥、石膏等基材有良好的亲和力和结合性,且无毒、无污染、对人体无害,是一种具有广阔前景的绿色建材;水溶性PVA纤维是一种功能性差别化纤维,具有理想的水溶温度、强度和伸度,有良好的耐酸、耐碱、耐干热性能,且溶于水后无味、无毒,是优良的绿色环保产品。

未来,聚乙烯醇特种纤维产品将作为PVA纤维行业的发展重点,如高强高模纤维、20℃及以下低温溶解的水溶性纤维、无熔滴或舒适型的阻燃纤维、ECC用纤维等,其中部分产品的工业化生产技术仍有待突破。

2)聚乙烯醇特种纤维市场供需及变动情况:据中金企信国际咨询统计,在高强高模PVA纤维领域,全球市场方面,2020年世界高强高模PVA纤维需求量约8万吨,其中约7万吨用于建材领域,主要用于替代石棉,少量用于混凝土行业;国内市场方面,根据中国化学纤维工业协会统计,2020年我国高强高模聚乙烯醇纤维实际产量为4.48万吨。下游应用领域中,除少量阻燃纤维用于公安、武警、海军等特种服饰领域外,高强高模PVA纤维主要用于替代石棉添加于水泥制品中,以增强水泥的强度和防裂抗裂性能。受成本因素影响,以高强高模PVA纤维替代石棉目前未能在国内广泛推广,国内生产企业主要面向出口市场。近年来国外客户对高强高模PVA纤维的需求格局基本稳定,主要出口市场集中在南美、东南亚和欧洲市场。

在水溶性PVA纤维领域,2020年我国水溶性PVA纤维总产能为6.55万吨,实际产量为4.04万吨,总产量相比2019年有所增长。水溶性PVA纤维主要应用于水溶性非织造布和水溶纱,目前国内主要产品仍为在90摄氏度条件下溶解的水溶维纶,低温水溶维纶的需求量相对较为有限。

3)聚乙烯醇特种纤维行业发展趋势:

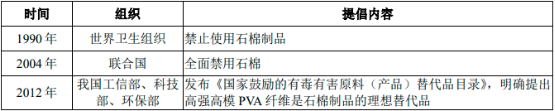

①高强高模PVA纤维替代石棉成为必然趋势:高强高模PVA纤维与水泥黏着力好,是石棉理想的绿色环保替代品。因石棉具有致癌性,世界卫生组织、联合国等国际组织相继倡导禁用石棉制品,欧美等发达国家已广泛采用高强高模PVA纤维替代石棉,在制造无石棉水泥板等方面取得了良好效果。我国已明确提出高强高模PVA纤维是石棉制品的理想替代品,随着人民生活水平的提高以及健康、环保意识的逐渐加强,高强高模PVA纤维替代石棉已逐渐成为必然趋势。

②水溶性PVA纤维等特色产品在纺织、造纸等领域需求广阔:水溶性PVA纤维可作为织物浆料应用于纺织行业,品种有长丝、毛条等,多用于水溶无纺布,此外在无捻毛巾等产品中也大量使用。聚乙烯醇的水溶特性使PVA纤维在水溶非织造布市场占据重要位置。此外,PVA纤维应用于造纸领域同样具有优势,可以作为纸张的骨架材料以提高纸张强度。在纺织、造纸等行业需求的拉动下,水溶性PVA纤维前景良好。

400-1050-986

400-1050-986