市场资讯

市场资讯新闻资讯 更多+

1、行业基本概述:非离子型纤维素醚包括HPMC、HEC、MHEC、MC、HPC等,多作为成膜剂、粘结剂、分散剂、保水剂、增稠剂、乳化剂和稳定剂等,被广泛应用于涂料、建筑材料、日化用品、油气开采、医药、食品、纺织、造纸等诸多领域,其中用量最大的是涂料和建筑材料领域。

离子型纤维素醚主要是CMC及其改性产品PAC,相较于非离子型纤维素醚,离子型纤维素醚的耐温性、耐盐性及稳定性较差,性能受到外界影响较大且易与部分涂料及建筑材料中含有的Ca2+反应产生沉淀,所以在建材、涂料领域应用较少。但因其具有较好的水溶性、增稠、粘结、成膜、保持水分及分散稳定性等特性,加上生产工艺成熟、制取成本相对较低,主要用于洗涤剂、油气开采和食品添加剂等领域。

2、行业发展历程:

①非离子型纤维素醚行业发展历程:1905年,世界首次实现了纤维素醚化,采用硫酸二甲酯与碱溶胀的纤维素进行了甲基化。非离子型纤维素醚由Lilienfeld于1912年获得专利,Dreyfus(1914年)和Leuchs(1920年)分别得到水溶性和油溶性纤维素醚。Hubert于1920年制得HEC。在20世纪20年代早期,羧甲基纤维素在德国实现商业化。1937年至1938年美国实现了MC和HEC的工业化生产。1945年后,纤维素醚的生产在西欧、美国及日本迅速扩展。经过近百年发展,非离子型纤维素醚已经成为全球范围内普遍使用的化工原材料。

在非离子型纤维素醚的生产工艺水平、产品应用领域等方面,发展中国家和发达国家仍存在一定差距。在生产工艺方面,欧洲、北美、日本为主的发达国家技术、工艺相对成熟,以生产涂料、食品、医药等高端应用产品为主;发展中国家则以CMC和HPMC等需求量大、工艺难度要求相对较低的纤维素醚产品生产为主,并以建筑材料领域为主要消费市场。

在应用领域方面,欧美等发达国家由于起步较早、研发实力雄厚等因素,其纤维素醚产品已经形成了较为完整和成熟的产业链,下游应用范围覆盖国民经济多个领域;而发展中国家由于纤维素醚行业发展时间较短,应用范围小于发达国家,但随着发展中国家经济发展水平逐渐提升,产业链趋于完善,应用范围不断拓展。

②HEC行业发展历程:HEC是一种重要的羟烷基纤维素,也是世界范围内生产量较大的一种水溶性纤维素醚。

采用液体环氧乙烷作为醚化剂制备HEC开创了纤维素醚生产的新工艺,相关核心技术工艺、产能主要集中于欧美、日本、韩国的大型化工厂商。我国HEC最早于1977年开始由无锡化工研究所、哈尔滨化工六厂等进行研制,此后随着我国非离子型纤维素醚工业的发展完善和市场的健全,部分纤维素醚厂商开始自主研发生产HEC产品。但因工艺技术相对落后、产品质量稳定性较差等因素,未能与国际厂商形成有效竞争。近年来,银鹰新材等国产厂商逐步突破技术壁垒、优化生产工艺,形成了稳定质量产品的量产能力并被下游厂商纳入采购范围,不断推进国产替代进程。

中金企信国际咨询公布的《全球与中国市场非离子型纤维素醚前景预测及投资可行性分析报告(2023版)》

3、非离子型纤维素醚主要性能指标及制备工艺:

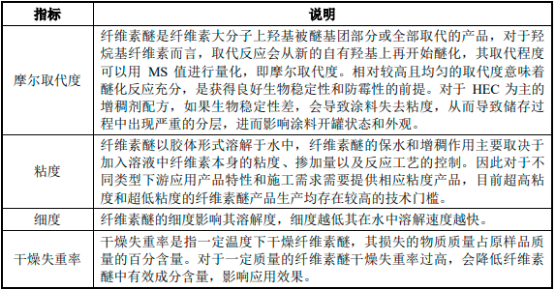

(1)非离子型纤维素醚主要性能指标:非离子型纤维素醚产品主要性能指标为取代度和粘度等,以HEC的主要产品指标为例,具体情况如下:

(2)非离子型纤维素醚制备工艺技术:在纤维素醚生产过程中,无论是原料纤维素还是初步形成的纤维素醚都处于混合的多相状态下,由于搅拌方式、物料配比以及原料形态等差异,通过多相反应得到的纤维素醚从理论上讲都是不均匀的,醚基团的位置、数量以及产物纯度都存在差异,即得到的纤维素醚在不同纤维素大分子链上、同一纤维素大分子上不同的葡萄糖环基上以及每个纤维素环基上C(2)、C(3)和C(6)上取代的数量和分布都有差异。如何解决取代不均匀问题,是纤维素醚生产过程中工艺控制的关键所在。

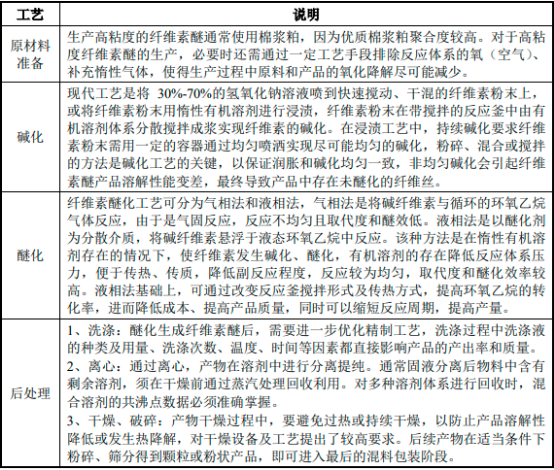

以HEC的制备为例,主要分为原材料准备、碱化、醚化、后处理等步骤,具体工艺要点说明如下:

综上,非离子型纤维素醚生产过程中的原材料处理、碱化、醚化、精制洗涤等工艺均对制备技术、工艺控制和生产设备有着较高的要求;同时,要实现批量生产高质量的产品,需要丰富的经验积累和高效的生产组织能力。

4、市场应用现状分析:目前、HEC产品主要应用于涂料、日化及环保领域,但该类产品本身还可应用于食品、医药、油气开采等其他诸多领域;MHEC产品主要应用于建筑材料领域。

(1)涂料领域:涂料添加剂是HEC产品最为主要的用途。相较于其他非离子型纤维素醚,HEC作为涂料添加剂具有明显优势:第一,HEC具有良好的贮存稳定性,可以有效改善生物酶对葡萄糖单元的阻断攻击,以保持粘度的稳定性,保证涂料在贮存一段时间后不会出现分层现象;第二,HEC有良好的溶解性,HEC可溶于热水或冷水,在冷水中溶解具有一定的水合延迟时间,不会造成凝胶抱团,分散性、溶解性好;第三,HEC有良好的展色性,对大多数着色剂具有良好的混溶性,使配制的涂料具有良好的颜色一致性及稳定性。

(2)建筑材料领域:虽然HEC可满足建筑材料领域纤维素醚添加剂的要求,但因其制备成本较高,且砂浆、腻子等对产品性状及施工性要求相对涂料较低,所以普通建筑材料多选择HPMC或MHEC作为主要的纤维素醚类添加剂。MHEC的化学结构相对于HPMC有着更多的亲水性基团,所以在高温下更加稳定,即有着良好的热稳定性能。此外,与建材级HPMC相比,它具有相对较高的凝胶温度,在高温环境下使用其保水性、粘结性更强。

(3)日化领域:日化品中常用的纤维素醚为CMC和HEC,相较于CMC,HEC的粘结性、耐溶性、稳定性具有一定优势。例如普通型无特殊功效添加剂配方的日化用品,即可使用CMC作粘合剂。但是阴离子的CMC对高浓度离子比较敏感,会降低CMC粘合性能,CMC在特殊功效日化用品中的使用受到了限制。以HEC作粘合剂,增强了粘合剂抗高浓度离子的性能,使日化用品的储存稳定性大大提高,延长了存放时间。

(4)环保领域:目前HEC产品主要应用于蜂窝陶瓷载体产品的粘合剂等领域。蜂窝陶瓷载体主要用于汽车、轮船等内燃机尾气后处理系统中,起到尾气处理达到排放标准的功能。

5、国内外市场现状:

(1)全球非离子型纤维素醚市场概况:从全球产能分布来看,2018年全球纤维素醚的总产量中,有43%来自亚洲(中国占亚洲产量的79%),西欧占36%,北美占8%。从全球纤维素醚需求量来看,2018年全球纤维素醚消费量约为110万吨,2018至2023年,纤维素醚的消费量以年均2.9%的速度增长。

全球纤维素醚总消费量近一半为离子型纤维素(以CMC为代表),主要用于洗涤剂、油田助剂和食品添加剂;约三分之一为非离子型甲基纤维素及其衍生物(以HPMC为代表),其余六分之一为羟乙基纤维素及其衍生物和其他纤维素醚。非离子型纤维素醚需求增长主要由建筑材料、涂料和食品、医药、日化领域的应用驱动。从消费市场区域分布来看,亚洲市场是增速最快的市场,2014-2019年亚洲纤维素醚需求的年复合增速达到8.24%,其中亚洲的主要需求来自中国,占全球整体需求的23%。

(2)国内非离子型纤维素醚市场概况:在国内,以CMC为代表的离子型纤维素醚发展较早,形成了较为成熟的生产工艺和较大的产能规模。据IHS数据显示中国生产商已占据全球近一半基础CMC产品的产能。非离子型纤维素醚在我国发展起步相对较晚,但发展速度较快。

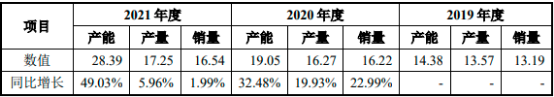

根据中国纤维素行业协会数据,2019至2021年我国内资企业非离子型纤维素醚产能、产量、销量情况如下:

单位:万吨

数据统计:中金企信国际咨询

经过多年发展,中国非离子型纤维素醚市场取得了长足进步,其中建材级HPMC在2021年设计产能达到11.76万吨,产量为10.43万吨,销量为9.75万吨,该类产品已经形成了较大的产业规模和本土化优势,基本实现了国产替代。但对HEC产品而言,因我国研发生产起步较晚,且该产品生产工艺较为复杂、技术壁垒相对较高,导致目前HEC国产产品产能、产销量规模较小。但近年来随着国内企业不断加大研发投入,提升工艺水平并积极开拓下游客户,产销量增速较快。根据中国纤维素行业协会数据显示,2021年全国主要内资企业HEC(纳入行业协会统计、全用途)设计产能1.90万吨,产量1.73万吨,销量1.68万吨。其中产能较2020年同比增长72.73%,产量同比增长43.41%,销量同比增长40.60%。

HEC作为添加剂其销量受下游市场需求影响程度较高,涂料行业作为HEC最为主要的应用领域,其产量、市场分布与HEC行业有着较强的正相关性。从市场分布来看,涂料行业市场主要分布在华东江浙沪地区、华南广东、东南沿海及西南四川等地区,其中江浙沪及福建地区涂料产量占比约32%,华南广东地区占比约20%以上5。HEC产品的市场也主要集中于江浙沪、广东和福建地区。HEC目前主要用于建筑涂料,但从其产品属性上适用于各类水性涂料。

2021年,中国涂料全年总产量预计约为2,582万吨,建筑涂料和工业涂料产量分别为751万吨和1,831万吨6,水性涂料目前在建筑涂料中约占90%,在工业涂料中约占25%,以此测算我国2021年水性涂料产量约为1,133.65万吨。理论上HEC在水性涂料中添加量为0.1%至0.5%,按均值0.3%计算,假设全部水:性涂料均以HEC作为添加剂,则全国涂料级HEC需求量约为3.40万吨。以2020年全球涂料总产量9,760万吨(其中建筑涂料占比58.20%,工业涂料占比41.80%)为基础测算全球涂料级HEC需求量约为18.40万吨。

综上,目前我国内资厂商涂料级HEC市场占有率仍然较低,国内市场份额主要被美国亚什兰为代表的国际厂商占据,存在较大的国产替代空间。随着国内HEC产品质量提升和产能的扩大,将与国际厂商在以涂料为代表的下游领域进一步展开竞争,国产替代与国际市场竞争将成为该行业未来一定时期内的主要发展趋势。

MHEC主要应用于建筑材料领域,常被用在水泥砂浆中来提高其保水性,并能延长水泥砂浆的凝结时间,降低其抗折强度和抗压强度,提高其黏结抗拉强度。因该类产品存在凝胶点,故较少用于涂料领域,主要与HPMC在建筑材料领域竞争。MHEC存在凝胶点,但相较于HPMC较高,且随羟乙氧基的含量提高,其凝胶点向高温的方向移动,若用于混合砂浆中,则有利于高温情况下延迟水泥浆体电化学反应、提高浆体的保水率和拉伸粘结强度等效果。

建筑行业的投资规模,房地产的施工面积、竣工面积、房屋装修面积、旧房改造面积及其变化情况,是影响国内市场对MHEC需求的主要因素。2021年以来,受新冠肺炎疫情、房地产政策调控以及房地产企业流动性风险等问题影响,我国房地产行业景气度有所下降,但房地产行业仍为我国经济发展的重要产业,国家在“坚持房住不炒”、“抑制非理性需求”、“稳地价、稳房价、稳预期”等总体原则下,强调重点调整中长期供给结构,同时保持调控政策的连续性、稳定性和一致性,完善房地产长效管理机制,确保房地产市场的长期、平稳、健康发展,未来房地产行业发展将更趋于提质降速的高质量发展。因此,目前房地产行业景气度下降态势是行业在进入良性发展过程中的阶段性调整导致,未来房地产行业仍具有其发展空间。与此同时,根据《国民经济和社会发展第十四个五年规划和2035年远景目标纲要》提出需要转变城市发展方式,其中包括加快推进城市更新,改造提升老旧小区、老旧厂区、老旧街区和城中村等存量片区功能,推进老旧楼宇改造等目标。旧房改造对建筑材料需求增加也是未来MHEC市场空间拓展的重要方向。

根据中国纤维素行业协会统计数据,2019至2021年度,国内内资企业MHEC产量分别为34,652吨、34,150吨和20,194吨,销量分别为32,531吨、33,570吨和20,411吨,整体呈现下降趋势。其主要原因在于MHEC与HPMC功能相近,均主要用于砂浆等建筑材料,但MHEC成本与售价高于HPMC,在国内HPMC产能持续增长的背景下,市场对MHEC需求量有所下降,2019年至2021年MHEC与HPMC产量、销量、平均价格等比对如下:

单位:吨,万元/吨

数据统计:中金企信国际咨询

400-1050-986

400-1050-986