市场资讯

市场资讯新闻资讯 更多+

(1)溴素行业概况:溴素在我国属于第8类危化品,属一级无机酸性腐蚀物品,具有毒性。与此同时,由溴素衍生的种类繁多的无机溴化物、溴酸盐、溴系阻燃剂和含溴有机化合物在国民经济和科技发展中有着特殊的价值,随着我国工业的发展,正在渗透到各个行业和领域之中。受到资源消耗及生产管制带来的影响,近年我国溴素产量存在一定程度的降低,而下游市场需求相对稳定,报告期内溴素市场现货价格连续走高。截至到2021年末,国内溴素价格已经同比上涨约37%,达到历年来最高点。

溴素是重要的化工原料之一,是海洋化学工业的主要分支,在阻燃剂、灭火剂、制冷剂、感光材料、医药、农药、油田等行业有广泛用途。

目前溴素行业主要采用空气吹溴工业技术。其原理为:首先卤水中的溴离子经氯气氧化之后变为溴单质,随即被空气从卤水中吹出;吸收剂吸收后,加入氯气,在水蒸气的作用下使得游离溴分离出来,冷凝得到了溴素。该方法具有对含溴原料适用性强、便于控制、可用于大规模生产等优点,还可在溴素生产过程中实现蒸馏系统自动控制。

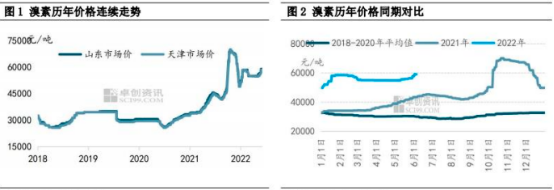

(2)行业发展趋势:溴素价格的波动性较大。2016年到2020年的全年平均价分别为每吨25,500元、28,500元、29,500元、32,500元和29500元,虽然2020年平均价格有所回落,但是总体还是呈现上升态势,至于每年价格的最低点与溴的生产方式有关。

因为盐溴联产的关系,所以溴的生产和晒盐分不开。在每年的7-9月份卤水晒盐的蒸发量达到最大,所以溴的产量也达到最大。但7-9月是我国的夏季,下游化工行业受高温影响,开工率不足,因此每年溴的价格最低位往往出现在7-8月份。而到了每年的11月下旬,渤海湾一带进入冬季,晒盐的蒸发量急剧减少,海水提溴的工厂进入停产状态,地下卤水提溴的工厂也开始大幅减产,至12月下旬受环保要求进入停产,待第二年的2月中下旬恢复生产。因此,每年的12月至1月份,往往是溴素最紧张的时节,溴素价位也会达到最高点。

中金企信国际咨询公布的《2023-2029年全球与中国溴素行业调研分析及投资战略可行性评估预测报告》

(3)行业上下游产品:

上游产品:液氯、硫酸、硫磺等。

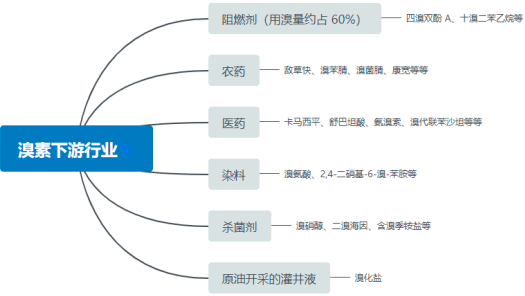

下游产品:溴素作为重要的精细化工原料,广泛地应用于阻燃剂、制药、制冷、电子化学品等,用途十分广泛,主要分布在以下行业:

溴是各种药用溴盐及有机溴化物的主要原料,还多用于有机和无机化工的化合物制备,在医药上不仅可以用来生产抗菌素、维生素和激素中间体,如常用的溴片、三溴合剂和巴甫洛夫合剂,还可以用于治疗神经衰弱和歇斯底里症等。农药上可以用来制造杀虫剂、植物生长激素和熏蒸剂,工业上用于制造燃料、香料、摄影材料、合成纤维、催泪型毒气和灭火器等。目前,溴化丁基橡胶的用溴量发展十分可观,国内年用量约0.7万吨/年,行业预计2022年用溴量接近1万吨/年。

(4)产品价格运行情况:溴素作为一种水资源型产品,供应量与水资源关系密切。水资源供应量的变动可快速直接地反应到价格波动中。自2021年4月份之后,溴素供应逐渐下降,一定程度上推升了价格波动区间,使得溴素暂时告别了低价区间。

如下图1中所示,2018-2022年上半年期间最低值25750元/吨,最高值69000元/吨,价差高达43250元/吨。2021年之后,上涨成为主要的走势,短期的下调调整并未阻碍溴素的整体涨势。如下图2中所示,2018-2020年,价格区间基本在25000-40000元/吨区间波动;2021年4月份之后,价格轻松突破40000元/吨关口之后,继续突破60000元/吨关口,并且价格持续在40000元/吨以上。2022年以来,价格在50000-60000元/吨波动,并且多数情况下在60000元/吨关口徘徊。

数据统计:中金企信国际咨询

溴素价格趋势有较明显的季节性,季节温度的变化主要影响溴素的供应。进入11月份之后,溴素产量逐渐下降,供应紧张,一直持续到来年的2月份。这段时间溴素一般易涨难跌,且现货难求。进入6月份之后,溴素供应量逐渐增加,需求量有所抑制,价格易跌难涨。但2021年以来出现了非常规走势,最主要的驱动力是溴素供应的减少。

影响因素一:同期产量下降明显:溴素的主要供应量来自于国内产量及进口量。从2018-2020年3年的平均月度供应产量与2021年及2022年上半年对比来看,2021年及2022年上半年的供应水平明显低于历年的同期水平,并且2022年上半年的供应水平仍有继续下降的趋势。

数据统计:中金企信国际咨询

影响因素二:海水溴素产量有限:由于2021年降雨量增多,环渤海区域的海水溴素生产企业缺少充足的高波美度海水,无法满足溴素的正常生产。

影响因素三:进口量小幅下降,并未补充国内减产量:对比2018年-2021年同期进口数量,2018-2020年3年以来,平均年度累计进口量5.4万吨,2021年累计进口6.3万吨,年度进口量略高于往年平均水平;但2022年1-5月份进口累计量不及往年同期,同比减少21.33%。因不可抗力,港口、物流运输对进口溴素到港产生影响,部分厂家担忧到港时间,以采购国内现货为主。

(5)行业竞争格局:目前,溴的主要生产商集中在ICL、Albemarle和Laxness。ICL是世界上最大的溴及其衍生物生产商。其他还有日本Tosoh、印度的Archean、Agrocel以及国外其他地区的厂家。国外主要溴生产厂商简介:

ICL是以色列公司,世界上最大的溴生产商,供应超过33%的全球需求。所生产的溴和以溴为基础的化合物广泛应用于工业领域。美国雅保(Albemarlecorporation)是从事精细及特殊化工产品生产及销售的跨国公司,总部设在弗吉尼亚州的里士满,服务于全球多个国家。主要业务包括聚合物化学品、精细化工产品和催化剂三大部分。在消防安全、油田钻井、医药制造、高科技清洗、水处理、食品安全等领域,雅保公司的溴化产品发挥着领先的作用。

朗盛是全球领先的特殊化学品公司,总部位于科隆,在全球市场上有着稳固的地位。朗盛的核心业务包括生产、开发及销售化学中间体产品、添加剂、特殊化学品与塑料等。国内生产情况:

中国国内目前产量约为每年7.5万吨卤水提溴和海水提溴,不包含回收氢溴酸和溴化盐二次提溴,其中以山东地区的地下卤水为原料利用空气吹出法生产的溴素占全国溴素生产量的80%以上,剩余的部分则是以海水制盐过程中的中度卤水为原料采用空气吹出法或水蒸气蒸馏法进行生产,初步统计国内溴使用需求量15多万吨,年进口量约6万吨。

国内其他地区如辽宁营口、山西运城也有部分产量;四川的邛崃和遂宁周边地区、青海湖也有溴资源。国内主要溴素生产厂家包括山东海化股份有限公司、山东鲁北化工股份有限公司、山东海王化工股份有限公司等。

中金企信国际咨询公布的《2023-2029年全球及中国溴系阻燃剂行业发展研究及投资价值预测评估报告》

(6)市场规模分析:随着现代科技的发展,塑料、合成橡胶、合成纤维三大类人工合成材料得到普遍应用,但其作为有机高分子材料的易燃性也给人类带来大量的火灾隐患。在此背景下,阻燃材料成为了当今社会生产生活中被广泛采用的关键基础材料。

阻燃剂产品种类较多,主要包括卤系阻燃剂、磷氮系阻燃剂、金属化合物阻燃剂、碳硅系阻燃剂等。其中,卤系中的溴系阻燃剂因具备较高的阻燃效率、长期应用性能稳定、电性能好,一直是阻燃领域中最主要的阻燃剂产品。

1、亚洲市场快速发展,溴系阻燃剂占全球市场规模的58%:阻燃剂产业起源于欧美发达国家,亚洲地区起步较晚。但从2005年开始,以中国为代表的亚洲市场快速发展。目前全球主要的阻燃剂供应商大多分布在亚洲、欧洲、北美洲等地,主要的消费市场也集中在这些地区。

据中金企信国际咨询统计,2021年全球阻燃剂行业市场规模约80亿美元,其中溴系阻燃剂占58%,产值约46.4亿美元(约301.6亿人民币)。预计未来全球阻燃剂市场年均复合增长速度约为6%,到2030年将达到135亿美元。

因此,溴系阻燃剂目前仍是阻燃领域、特别是在电子电器领域最主要的阻燃剂品种,将会在今后得到快速稳定的发展。

2、中国主要阻燃剂国内外销量攀升,溴系、磷氮系领域生产企业竞争力强:改革开放以来,中国经济蓬勃发展,尤其是以制造业为基础的工业经济进入高速发展阶段,其中一个重要标志是塑料产品的产量、销量、进出口量迅速扩大。塑料产品的应用领域众多,包括电子电器、建筑材料、汽车、高铁和飞机的内饰材料等,但塑料材料的易燃性决定了在上述领域应用需要对塑料材料进行阻燃处理。因此阻燃材料产业成为了支撑中国现代制造业的重要基础材料。

近年来,随着国家防火标准的不断完善,推动阻燃行业不断发展,市场需求逐步上升。近五年来,中国主要阻燃剂国内外销量整体呈上升趋势,由2017年的77万吨上升到2021年的117万吨,增长幅度为52%;市场规模逐年上升,2021年约为190.5亿元人民币。

3、未来中国溴系阻燃剂产业将迎来一个发展新高峰:阻燃剂在电子电气等领域的发展中发挥着重要的作用,是必不可少的组成部分。近年来,由于环境安全风险,部分卤系阻燃剂被禁用,但溴系阻燃剂所具备的高阻燃效率、长期应用稳定性以及良好的电性能等特质,无法被其他的阻燃剂完全取代。

2021年,中国生产溴系阻燃剂产量约19.68万吨,占全部阻燃剂产量的16.8%;销售额约131.2亿元,占全部阻燃剂市场份额的68.9%。

未来溴系阻燃剂产量仍将持续增长,价格逐步趋稳。随着中国企业到国外进行溴素资源的产业布局,使中国溴系阻燃剂拥有更为可靠的原料保证。

在产业方面,溴系阻燃剂与无卤阻燃剂将会长期相互竞争,在传统应用领域我国企业所生产溴系阻燃剂的市场份额将不断扩大;在新兴产业中,随着5G通讯、新能源汽车等产业的迅速发展,对溴系阻燃剂的需求量也将大大增加。预计未来若干年,中国的溴系阻燃剂产业将迎来一个发展新高峰。

(7)中国溴系阻燃剂的市场与应用:

1)电子电器领域:随着人们对各种电子电器显示屏尺寸要求越来越大,其外壳材料阻燃ABS和HIPS对溴系阻燃剂的需求日益增加。阻燃ABS和HIPS材料主要使用溴系阻燃剂十溴二苯乙烷、溴代三嗪和溴化环氧树脂。近几年我国家电行业对阻燃ABS和HIPS的需求平均增速达29%。据统计,上述溴系阻燃剂产品国内年需求量超过10万吨,目前产能仅为6-7万吨。

2)建筑节能与安全防护领域:发泡聚苯乙烯(EPS)和挤出聚苯乙烯(XPS)行业作为我国塑料加工业的重要组成部分,在我国建筑节能领域发挥了重要的作用。截至2020年底全国阻燃EPS产量达110万吨,阻燃XPS产量约80万吨,阻燃剂用量约3万吨。未来阻燃剂用量或将由原来的3万吨增加到6万吨以上,该领域目前主要采用甲基八溴醚和溴化SBS阻燃剂。

采掘业和建筑业使用的阻燃PE防护网、PE管材和PP板材,阻燃剂以溴系的八溴醚和十溴二苯乙烷为主。随着对防火要求的不断提升,国家对各类管材尤其是矿用管材的要求越来越严,阻燃级别越来越高,到2025年,相关溴系阻燃剂用量有望增加到1.5万吨。

3)交通工具领域:在所有交通工具的生产和使用过程中,以汽车(含新能源汽车)、高铁和飞机为主,均有大量阻燃高分子材料在发挥作用。其中溴系阻燃剂的用量目前约为3万吨,随着高铁建设、飞机制造和新能源汽车的不断普及,溴系阻燃剂的用量将明显提升。

4)电网建设领域:电网建设中的电线电缆和基础设施建设通常都必须采用阻燃材料,溴系和无卤阻燃剂在该领域都得到了广泛应用。其中在PE电缆料、设备连接线、高压超高压护套、配电柜等方面溴系阻燃剂的用量目前为6000吨/年。随着国家电网增容和西部扶贫建设工作的推进,预计2025年溴系阻燃剂在电网建设领域的用量将增加到1.3万吨。

5)通讯工程:随着国内外5G通讯基站建设日趋加快,其中基站天线罩、基站底座蓄电池外壳等采用尼龙和ABS制品,需要用到一定数量的溴系阻燃剂。目前年用量在7000吨左右,到2025年预计将增加到1.2万吨。

6)纺织阻燃及阻燃涂层胶水:在纺织品和涂层领域,涉及各类帐篷、桌布、窗帘等家用纺织品,其中溴系阻燃剂用量超过总阻燃剂用量的95%,约为8000吨。随着安全法规不断完善,阻燃制品用量将提高,预计2025年溴系阻燃剂使用量将突破1.2万吨。

7)仿生塑料装饰领域:现如今塑料花草已成为一个大规模产业,美、法、德等发达国家销售量逐年递增。近些年,随着防火意识的增强,阻燃塑料花草也在日益增多。以圣诞树为例,每年需要八溴醚阻燃剂约6000吨;预计到2025年,塑料花草产业阻燃剂用量将超1万吨。

400-1050-986

400-1050-986