研究报告

研究报告新闻资讯 更多+

(1)饲料行业概况:饲料行业是连接种植业与养殖业的中间行业。饲料行业产业链上游主要为玉米、豆粕、鱼粉和添加剂等原材料种植加工业;下游是畜牧养殖业,为各类动物提供生存所必须的营养,促进我国肉蛋奶产品的产量增长。随着我国经济不断发展,平均生活水平提升,居民对肉类、禽类、水产品等畜牧业产品的需求量逐渐增加,而需求的增长使得我国畜牧业规模随之上升,间接地促进了我国饲料行业的发展。根据营养成分和使用方式划分,饲料可以分为添加剂预混合饲料、浓缩饲料及配合饲料。

添加剂预混合饲料是由两种(类)或两种(类)以上的营养性饲料添加剂与稀释剂或载体按照一定比例均匀混合而成的饲料。该类型饲料是动物食用饲料的半成品,不能直接用来喂养畜禽,同时也是其最核心的组成部分,对饲料的储存以及动物身体机能的提高起着关键作用。由于添加成分复杂以及各成分之间的配比控制要求较为精确,因此对生产工艺各方面的要求都较高。

浓缩饲料是在添加剂预混合饲料的基础上,再添加豆粕或鱼粉之类的蛋白质和矿物质之后进行均匀混合加工后所得的饲料,同样不可直接喂养,需要进行进一步的加工,其客户通常是具备一定的加工能力的养殖场。配合饲料是在浓缩饲料的基础上,再对其添加玉米、麸皮等能量饲料后进一步深加工后所得的饲料,能全面满足畜禽的营养需要,无需再添加任何营养物质,可以直接喂养畜禽,下游客户是各类养殖场和养殖户。

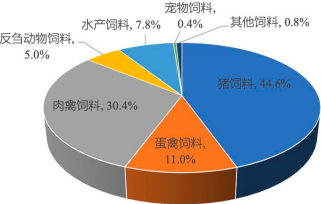

根据动物种类的不同,饲料可以划分为猪饲料、肉禽饲料、蛋禽饲料、水产饲料、反刍饲料和宠物饲料等。其中,猪饲料为行业内占比最大的饲料品种。其次为肉禽饲料和蛋禽饲料。2021年饲料行业猪饲料产量为13,076.5万吨,占比为44.56%;肉禽饲料产量为8,909.6万吨,占比30.36%;蛋禽饲料产量为3,231.4万吨,占比11.01%。

中金企信国际咨询公布的《2023-2029年全球与中国饲料市场运行格局分析及投资战略可行性评估预测报告》

(2)兽药行业概况:兽药是指用于预防、治疗、诊断动物疾病或者有目的地调节动物生理机能的物质,兽用药物和兽用疫苗产品同属于兽药产品。具体来说兽药包括血清制品、疫苗、诊断制品、微生态制品、中药材、中成药、化学药品、抗生素、生化药品、放射性药品及外用杀虫剂、消毒剂等。

兽药行业是促进畜牧业健康发展的基础性产业,其行业发展随着畜牧业的快速发展而增长。

二十世纪八十年代,国务院发布了《兽药管理暂行条例》,标志着我国兽药行业正式迈入正轨,兽药生产企业逐渐开始规模化和标准化。九十年代以后,水产养殖业的发展带动了兽药工业的快速增长,全国作坊式的小型兽药企业大量出现。同时,国际动物保健品企业也纷纷进入中国市场,推动了中国动物保健品市场的发展。2002年以后,随着《兽药生产质量管理规范》(即“兽药GMP”)认证的实施,兽药生产企业应当按照国务院兽医行政管理部门制定的“兽药GMP”组织生产,行业壁垒逐渐提高,兽药市场逐步走向规范。

①兽用疫苗行业概况:兽用疫苗归属于兽用生物制品,是兽药行业下的子行业。兽用疫苗作为预防和控制畜禽传染病最有效、经济的策略之一,是我国兽药产业中最重要的组成部分。我国动物疫病形势复杂多变,病毒性疫病为重要防疫对象,猪、牛及禽类为普遍的三种患病动物主体。随着经济全球化发展,活畜禽跨区域、长距离流通更加频繁,病原扩散迅速,各国公共卫生压力激增。其中,病毒性疫病因传播速度更快、传播范围更广,成为各国养殖业面临的主要威胁。2019年出现的非洲猪瘟使得养殖业大受打击,养猪规模减小,从而刺激了行业整体防疫意识的提高,兽用疫苗销量于次年大幅上涨。目前,对我国畜牧养殖业造成重大危害的动物疫病包括口蹄疫、禽流感、非洲猪瘟及猪蓝耳病等。

②兽用疫苗的分类—活疫苗与灭活疫苗:活疫苗是使用失去致病性的弱毒株经培养后制备的疫苗,该疫苗不仅保留了免疫原性,接种后还能在动物体内进行繁殖或复制,通常接种一次后便能产生足量而持久的免疫力,但缺点是动物接种后产生的接种反应比较激烈,还可能出现毒力返强即接种后反而发病的情况。

灭活疫苗是先对病毒或细菌进行培养,然后用物理或化学方式将其杀死后制成的疫苗,能保留免疫原性但丧失了繁殖能力,接种后不能在动物体内进行繁殖或复制,因此灭活疫苗的安全性远远大于活疫苗,副作用更小,但通常需要多次接种才能产生免疫力。

③猪的主要病毒性疫病介绍:

A.猪繁殖与呼吸综合征(“猪蓝耳病”)概况:猪繁殖与呼吸综合征(PRRS)是由猪繁殖与呼吸综合征病毒(PRRSV)感染猪引起的一种高度传染性疫病,该病能引起猪只体温升高、呼吸困难,部分猪耳朵会呈现蓝紫色,因此俗称“猪蓝耳病”。在上个世纪八十年代末、九十年代初,“猪蓝耳病”曾经迅速传遍各个养猪国家,近几年在我国内呈现明显的高发趋势,给整个养猪行业造成了巨大的经济损失,在我国《中华人民共和国进境动物检疫疫病名录》中被列为了二类传染病。

猪蓝耳病对我国生猪养殖场的危害极大,其主要的危害在于可以使猪群的免疫功能下降,造成免疫抑制,继而容易感染其他细菌性和病毒性疾病。此外,它还可以使猪群的生产性能下降,生长缓慢,母猪群的繁殖性能下降。该病毒主要感染途径为呼吸道,主要传遍方式为空气传播、接触传播和垂直传播,病猪、带毒猪和患病母猪所产的仔猪以及被污染的环境都是重要的传染源。各种年龄的猪发病后大多表现有呼吸困难症状,但具体症状不尽相同。

该病目前临床上没有特效药物,只能采取对症治疗的办法加以控制。养殖场主要通过注射疫苗来进行疫病防控。

B.猪圆环病毒病概况:猪圆环病毒病(PCVD)是由圆环病毒感染所引起的一种传染病,是目前养猪业的三大疾病(猪瘟、猪蓝耳病、猪圆环病毒病)之一,是国际公认的危害养猪业的重大经济影响性疾病。

该病毒最大的危害是降低机体的免疫力,导致种猪出现繁殖障碍、保育猪死亡淘汰率增加、中大猪生长速度减慢,料肉比增加,给猪场带来重大的经济损失。目前为止,猪圆环病毒病作为一种重大病毒性传染病,不仅没有特效治疗药物,病毒也具有超强的抵抗力,只能通过加强生物安全管理、饲养环境控制、增强猪群整体健康水平、疫苗免疫等措施进行综合防控。其中疫苗免疫是最关键的防控措施。

C.猪伪狂犬病概况:猪伪狂犬病(PR)是由伪狂犬病毒(PRV)引起的一种急性传染病,也是危害全球养猪业的重大传染病之一。该病毒能引起妊娠母猪流产、死胎、公猪不育、新生仔猪大量死亡、育肥猪呼吸困难和生产停滞等临床症状。

2011年春季,我国华北地区一些猪场爆发伪狂犬病,后逐渐蔓延至华中、华东、华南以及西南地区,该病呈现新的流行态势。该病目前临床上没有特效药物,养殖场仅能通过疫苗接种来预防和控制猪伪狂犬病的传播。

中金企信国际咨询公布的《2023-2029年兽药行业发展战略研究及投资潜力预测评估报告》

(3)饲料行业运行基本态势分析:

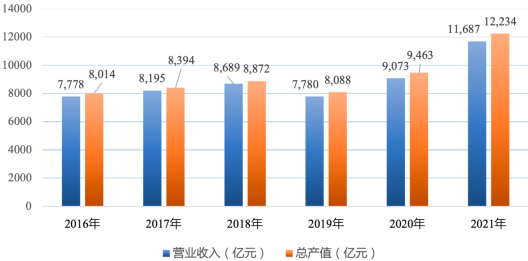

①行业销售规模:根据中国饲料工业协会网发布的《2021年全国饲料工业发展概况》,2021年全国饲料工业中饲料产品产值为10,964.00亿元,同比增长29.80%;营业收入为10,499.80亿元,同比增长29.10%。从地域分布上来看,山东省和广东省在营业收入和饲料产值皆处于全国领先水平,远高于其他省份。

2016-2021年中国工业中饲料行业营业收入及总产值分析

数据统计:中金企信国际咨询

②行业产量规模:2021年度,我国饲料总产量为29,344.30万吨,同比增长16.10%。其中,配合饲料产量为27,017.1万吨,占比92.07%,同比增长17.10%;浓缩饲料产量为1,551.10万吨,占比5.29%,同比增长2.40%;添加剂预混合饲料产量为663.10万吨,占比2.26%,同比增长11.50%。

根据品种区分,饲料可分成猪饲料、蛋禽饲料、肉禽饲料、水产饲料、反刍动物饲料、宠物饲料和其他饲料。猪饲料为所有饲料中占比最大的部分,2021年度猪饲料总产量为13,076.50万吨,占总产量的44.60%,同比增长46.60%;蛋禽饲料产量为3,231.40万吨,占比11%,同比下降3.6%;肉禽饲料产量8,909.6万吨,占比30.4%,同比下降2.9%。

2021年中国饲料产量细分品种占比分析

数据统计:中金企信国际咨询

行业中生产规模较大的企业一般为生产配合饲料,配合饲料主要包含玉米、豆粕等原料,该部分原料占比高、重量大、成本高以及受到运输半径限制,因此配合饲料的生产规模远大其他饲料种类,而公司对外销售的饲料产品主要为行业市场细分中猪饲料的添加剂预混合饲料。与配合饲料可以直接饲用的特性不同,该种类的饲料不含玉米、豆粕,使用前需要进一步配比混合才可饲用,销售对象为具有一定加工混合能力的养殖场。同时,与配合饲料相比,添加剂预混合饲料的毛利率较高,重量较小,受到运输半径的限制较低,无需全国各地设立生产场地以增加销售规模。

③行业规模化程度和集中度:从企业规模化程度情况来看,根据《2021年全国饲料工业发展概况》,近年来我国工业饲料行业规模化程度不断提高,但相关企业的数量有所下降。从2013年到2019年,全国饲料企业数量从10,000多家下降到7,800余家;2021年全国10万吨以上规模饲料生产厂957家,比上年增加208家。总体来说,规模化程度和集中度并行提高,企业产业链调整重组步伐加快,整体表现由大向强,由多向精发展,产能根基不断巩固壮大。

中金企信国际咨询公布的《2023-2029年兽用疫苗市场调查分析与投资战略分析预测报告》

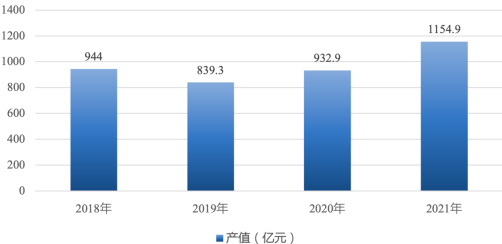

(4)饲料添加剂行业:饲料添加剂对于我国养殖业意义重大,近年来随着下游养殖行业的发展,我国饲料添加剂的市场需求不断增长。2021年中国饲料添加剂行业总产值达1,154.9亿元,较2020年增加了222亿元,同比增长23.80%。分省市来看,山东省为饲料添加剂生产大省,2021年产值为234.63亿元,占全国饲料添加剂总产值的20.3%。其次为浙江省,产值为127.52亿元,占全国饲料添加剂总产值的11.0%。

2018-2021年中国饲料添加剂行业总产值现状分析

数据统计:中金企信国际咨询

B.行业集中度:从行业竞争情况来看,我国兽药市场集中度仍相对较低,竞争较为充分。根据中金企信国际咨询统计数据,截至2020年底,全国兽药生产企业1,633家,其中年销售额2亿以下的中小企业数量超过1,500家,占比超过95%;年销售额2亿元以上的大型企业仅77家;前十名企业的销售额占比约为22%,因此市场整体较为分散。

随着2022年5月31日新版GMP的实施,在新版GMP更为细化严格的要求下,能力不足的落后产能将于本轮兽药GMP实施过程中被淘汰,市场集中度或将明显提升。

①兽用疫苗细分领域:

A.行业销售规模:兽用疫苗作为兽药行业下属的子行业,同属于畜牧业的上游行业,其发展跟随着畜牧行业的波动而变动。根据公开资料查询,虽然2019年受非洲猪瘟影响整体销售额下降,但2020年随着下游大型养殖企业复产和扩产,我国兽用疫苗销售额回升。到2020年,我国兽用疫苗销售额从2016年121.89亿元增长至142.29亿元,复合年均增长率为3.94%。根据兽用疫苗的适用对象来分类,我国的兽用疫苗主要以禽用疫苗和猪用疫苗为主。根据公开资料查询,2020年禽用疫苗销售额为66.48亿元,占兽用疫苗销售总额的46.72%;猪用疫苗销售额为56.95亿元,占销售总额的40.02%。具体分析猪用疫苗方面,自2018年8月以来,我国爆发非洲猪瘟疫情并在全国蔓延,对此我国主要采取扑杀深埋等措施对发病猪群进行处理。因而受疫情影响,2019年生猪存栏量出现断崖式下跌,但2020年恢复迅速,到2021年末,我国生猪存栏量已基本恢复至常年状态的90%以上。受生猪出栏量及年末存栏量下滑影响,2019年我国养殖场在一定程度上也减少了基础疫苗免疫以降低接触频率,使得猪用疫苗市场规模有所下降。进入2020年后,我国非洲猪瘟疫情得到一定的控制,发生强度明显下降,生猪生产恢复势头良好,且规模化养殖水平进一步提升,使得我国猪用疫苗市场规模增长迅速。

B.行业集中度:根据国家统计局等部门出台的大中小微企业划分标准,截至2020年底,兽用生物制品行业大型企业有24家,其实现的营业收入超过120亿元,占所有兽用生物制品生产企业的比例超过70%;中型企业有76家,占企业总数比例超过60%,其实现的营业收入在42亿元左右;小微型企业有19家,其实现的营业收入约为0.18亿元。随着国内兽用生物制品行业的不断发展,行业中的领先企业在企业规模、产品数量、品牌效应等多方面取得了优势,从而获得了更高的经济效益。

中金企信国际咨询公布的《2023-2029年中国饲料添加剂市场竞争策略及投资潜力研究预测报告》

(5)行业发展趋势分析:

1)饲料行业:在可以预见的中短期未来,饲料及饲料添加剂行业的规模将随着养殖业的规模扩大而扩大,行业集中度也将会提升,研发能力不足、质量控制不到位以及不能跟紧国家政策风向的企业将被淘汰。同时,规模养殖企业会更加关注动物生产综效,而饲料添加剂能够有效提升采食量、提高饲料利用率、降低疾病率,因此规模养殖企业对饲料添加剂的需求更为明显。另一方面,由于我国“人多地少”的自然资源环境限制,导致人均耕地少,粮食供给紧张,每年需从国外进口豆粕、鱼粉等饲料原料,因此通过饲料添加剂来提高饲料利用效率的情况日益急迫。

与此同时,作为饲料添加剂的下游行业,饲料产品的价格会随着大宗商品原料的波动而波动,因此饲料行业的市场竞争则会日趋激烈,大型饲料加工企业在采购成本控制、质量控制、品牌体系建设等方面体现出更为明显的优势。而小型饲料加工企业分散式、区域化的经营模式受到较为严重的冲击,部分企业退出市场,进而增加行业的集中度。与此同时,饲料企业将会从过去单纯追求扩大规模生产转变为通过提供差异化产品或服务以提高产品附加值并获取较高的毛利率。差异化的产品更能满足动物不同阶段得到营养需求;相关的增值服务例如饲料企业提供技术指导,同样能提升对终端养殖户和小规模养殖企业的吸引力和产品黏性。

2)兽药行业:未来随着畜牧业规模化进程的推进,规模养殖企业的产能占比不断提高以及头部畜牧企业的快速扩张,兽药行业市场规模也将随之扩大。其次,农业农村部于2019年7月发布“禁抗”文件,要求禁止促生长类抗生素在饲料中的添加,基于此,畜禽免疫力可能会受到影响,发病率也会随之上升,从而导致下游产业对兽药产品的需求量提高。

由于新版兽药GMP的实施,落后产能的企业将淘汰出局,行业领先的兽用生物制品企业在研发、产品和渠道等方面具有优势,因此行业集中度方面将进一步提升。另外,随着终端客户各项防疫措施的完善,各种动物疫情的影响将降低,生猪出栏量及产能将逐步恢复并提升,从而对兽药及兽用疫苗行业的市场规模形成积极影响。

400-1050-986

400-1050-986