研究报告

研究报告新闻资讯 更多+

(1)银行业发展概况:随着我国宏观经济和资本市场的发展,银行业发展迅速。过去几年,银行机构已初步形成多层次、广覆盖、有差异和大中小合理分工的银行机构体系。从法人数量来看,根据银保监会的统计数据显示,我国银行业金融机构法人数量从2012年的3,747家增长到2021年6月底的4,608家,银行业金融机构数量持续增长。

2012-2021年银行金融机构法人数现状分析

数据统计:中金企信国际咨询

过去几年,国内银行业高质量发展成果显著。根据银保监会的数据,银行业总资产、总负债规模分别由2012年的133.62万亿元和124.95万亿元,增长至2020年的319.74万亿元和293.11万亿元,年化增长率分别为11.52%和11.25%,规模增长均已超过一倍。商业银行的盈利能力持续稳健增长,税后利润由2012年的1.51万亿元上升至2020年的2.26万亿元。

现阶段下,随着国内经济增速放缓,国内资本市场环境逐渐成熟,行业内部竞争加剧,过去银行业凭借牌照优势稳定增收的态势将不复存在。一方面,以互联网技术为依托的创新产品和业务使得商业银行传统的金融中介功能减弱,“金融脱媒”冲击加剧;另一方面,自2019年8月以来,国内利率市场化进程随改革完善贷款市场报价利率(LPR)形成机制而进入快车道,利率市场化减弱了商业银行的盈利能力,倒逼商业银行进行业务创新,通过加大金融科技和信息技术的投入来适应新形势下的经营环境,加强服务能力,推动盈利能力高质量发展。

未来,银行业数字化转型将进一步加快。“十四五”规划明确指出要加快数字化发展,发展数字经济,为银行业的深化改革指明了三条主线:一是要加快数字化转型,提高服务效率;二是要培养金融科技能力,提高市场竞争力;三是要加强数据安全保护,建立规范有序的数据流通环境,防范数据风险。

(2)我国银行业IT投资情况:IT投资与我国银行业的发展息息相关。近几年,随着银行业平稳发展,资本充足水平基本保持稳定,风险驾驭能力提高,为银行IT投资提供了便利稳定的投资环境。加之近几年银行业务整体增速放缓,为了获得新的增长机遇,大部分银行积极转变发展思维,由被动承压转为主动求变,加大了金融科技的投入比例。

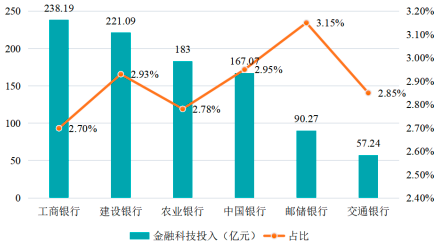

以六家国有大型商业银行为例,根据已披露2020年年报数据,六家国有大型商业银行在2020年度的金融科技投入约为956.86亿元,其中,中国工商银行以238.19亿元的规模位居榜首,占该行营收比重2.7%;中国建设银行金融科技投入为221.09亿元,同比增长25.38%。

2020年中国六大国有银行金融科技投入及占营收比分析

数据统计:中金企信国际咨询

在政策方面,国务院发布的《中华人民共和国国民经济和社会发展第十四个五年规划和2035年愿景目标纲要》明确提出“推进金融业信息化核心安全可控,维护金融基础设施安全”。在过去很长一段时间,我国银行业IT系统长期依赖于向国际厂商采购,IT建设成本居高不下,以IBM服务器、Oracle数据库、EMC储存设备为代表的“IOE架构”已经被中国商业银行IT系统使用二十多年。在国际环境日趋复杂,国家信息安全被提高到战略地位的如今,核心技术自主可控成为商业银行实现自主可控路径上的重点关隘,对部分关键软硬件设备进行国产替代成为银行IT发展的必由之路。

在上述背景下,我国银行信息化建设步伐加速,银行IT技术不断更新换代,IT架构逐步升级,进而推动IT投资规模持续增长。根据中金企信统计数据,我国银行业IT投资规模在2019年达到1,459.13亿元,2020年达到1,906.35亿元,再次创下近十年来的增长幅度新高。预计到2025年,中国银行业整体IT投入将达到4,637.84亿元,2021年到2025年的年均复合增长率达到17.84%。

在具体投入方向上,2020年度中国银行业IT投资在各类IT产品的花费情况来看,硬件方面的投资占到投资总量的44.30%,与2019年相比呈现继续下降趋势;软件和服务方面的投资占银行业IT投资总量的14.30%和41.40%,服务与2019年相比呈现继续上升趋势。

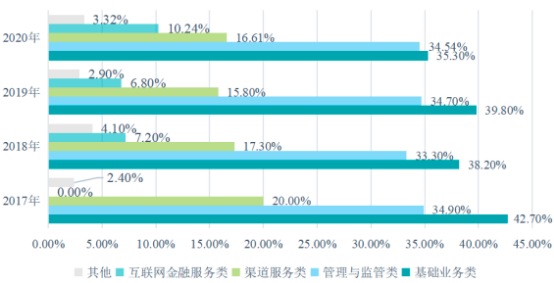

(3)银行业IT解决方案市场情况:根据中金企信统计数据,2019年银行业IT解决方案市场规模为307.18亿元,2020年达到384.6亿元,平均增速近25.20%,创下历史新高。预计到2025年,中国银行业IT解决方案市场规模将突破1,000.00亿元,达到1,181.20亿元,2021年到2025年的年均复合增长率为25.16%。银行业IT解决方案细分市场中,基础业务类方案占比最高,其次是管理与监管类和渠道服务类,2017-2020年各细分市场规模占比见下表所示。

数据统计:中金企信国际咨询

中金企信国际咨询公布的《2022-2028年银行业IT行业市场竞争格局调查分析及发展战略规划评估预测报告》

(4)行业的发展趋势:在技术方面,随着分布式、云计算、大数据和人工智能为代表的新技术在银行业的实践案例日益丰富,尤其是分布式架构转型的浪潮,引领了银行业新一轮IT建设的景气周期。银行传统的IT系统采用集中式架构,在多年的升级和维护中暴露出主机扩容成本昂贵、资源弹性差、开发速度慢等缺陷,无法适应业务部门对于产品创新、渠道扩展、客户管理等创新的需求。而基于分布式架构和微服务体系的系统凭借更低的成本、更强的自主可控度以及敏捷开发、快速迭代的特性,在局部已取代传统架构。例如,农业银行于2017年起开始启动核心系统分布式架构转型,2020年8月首个分布式示范应用已成功投产;中信银行成功投产国内首个自主可控的新一代云架构信用卡核心业务系统;平安银行信用卡A+新核心系统完成切换投产,成为业界首个将核心业务系统在服务不中断情况下无缝迁移到PC服务器分布式架构的成功案例。未来,随着中国银行业IT基础架构的转型进程加快,新技术的普及将重构传统的IT解决方案,行业整体研发投入和技术门槛将不断提高,由此推动市场增长的同时也将提高市场竞争的技术壁垒。

在新产业和业态方面,银行业IT解决方案市场出现了竞争与合作的新业态。过去几年,国有大型商业银行和股份制商业银行等纷纷成立金融科技子公司,积极推动金融与科技的深度融合,报告期内部分银行成立金融科技子公司的情况如下:

新兴的银行系科技公司和互联网企业正在成为银行IT解决方案市场上的一股新生力量,与传统的IT解决方案提供商处于一种新型的竞争与合作关系:一方面,互联网公司以其技术优势、银行系科技公司以其更了解用户的优势,与传统IT银行解决方案提供商强强联合,为银行联合提供一体化的解决方案;另一方面,厂商之间也在形成小范围的上下游产业链条关系,服务主体与采购主体角色正在发生变化。未来几年,随着国内金融信创建设的深入,行业内竞争与合作的态势仍将继续变化。

在交付模式方面,银行IT解决方案提供商的交付模式已经从过去的软件销售模式转变成以“软件+服务”为主的模式。2014年,银监会发布了《关于应用安全可控信息技术加强银行业网络安全和信息化建设的指导意见》,明确要求银行业金融机构摆脱关键信息和网络基础设施领域对单一技术和产品的依赖,优先使用安全可控的信息技术,到2019年实现对安全可控信息技术的应用不低于75%的总体占比。在过去几年,银行类客户在IT采购中更加强调信息技术的自主可控,未来这一趋势还将延续。

400-1050-986

400-1050-986